<ウォーレン・バフェット> それではこのスライドを..、いいえ、前のものに戻りましょう。ここに3月31日現在の当社が保有する現金及び米国債の正味保有残高を示しています。これをみて「現金と米国債を合わせて1,250億ドル、そしてさらに..」と思われるかもしれません。保有する株式は、少なくともその時点では1,800億ドルほどになっていました。

「1,800億ドルの株式に対して、ずいぶんと大量の米国債を保有しているものだ」と思われたかもしれません。しかし当社では実のところ、はるかに多額の株式を保有しています。多数の事業を保有しているからです。つまり非常に多くの子会社が発行した株式、その100%を保有しているわけです。わたしどもにしてみれば、それらは当社が保有する市場流通株ととてもよく似ています。当社はすべてを保有しているわけではなく、それらには呼び値が付いていません。

しかし、当社が保有する完全子会社の株式は何千億ドルにも達します。ですから、1,240億ドルになる現金の比率は40%ほどではなく、それよりもはるかに低い割合にとどまっています。さらにわたしどもは、常に大量の現金を手元に残すようにしています。これは、あらゆる事態に備えるためです。たとえば911が再来したり、第一次世界大戦のときのように株式市場が閉場されたり、といった事態です。その戦争は起こらないと思いますが、しかし今年の1月にクレイトン対ビラノバの[バスケットボールの]試合を観ていた時点では、このようなパンデミックも起こらないだろうと思っていました。[クレイトン大学の所在地はオマハ]

(Warren Buffett 01:31:07)

Now, I show on the slide that's up, I show our... Well, let's go back one. Yeah. I show our net, our cash and Treasury bill position on March 31st. And you might look at that and say, "Well, you've got $125 billion or so in cash and Treasury bills. And you've got..." At least at that point, we had about, I don't know, $180 billion or so in equities.

(Warren Buffett 01:31:43)

And you can say, "Well, that's a huge position to have in Treasury bills versus just $180 billion in equities." But we really have far more than that in equities because we own a lot of businesses. We own 100% of the stock of a great many businesses, which to us are very similar to the marketable stocks we own. We just don't own them all. They don't have a quote on them.

(Warren Buffett 01:32:05)

But we have hundreds of billions of wholly owned businesses. So our $124 billion is not some 40% or so cash positions, it's far less than that. And we will always keep plenty of cash on hand, and for any circumstances, with a 9/11 comes along, if the stock market is closed, as it was in World War I - it's not going to be, but I didn't think we were going to be having a pandemic when I watched that Creighton-Villanova game in January either.

2020年6月30日火曜日

2020年バークシャー株主総会(35)クレイトン大学対ビラノバ大学

バークシャー・ハサウェイの株主総会より、今回は現金比率の話題です。前回分の投稿はこちらです。(日本語は拙訳)

2020年6月29日月曜日

2020年バークシャー株主総会(34)バークシャー・ハサウェイの基本原理

バークシャー・ハサウェイの株主総会より、ウォーレン・バフェットが財務にこだわる理由の一端を説明しています。3月の株価急落で目立った動きをみせなかったことに対して批判する意見もありますが、一株主としてはウォーレンやチャーリーの保守的な姿勢を支持します。前回分の投稿はこちらです。(日本語は拙訳)

<ウォーレン・バフェット> しかし利益がある程度減少したとしても、それらの事業は基本的に現金を生み出してくれます。そして2枚目のスライドに進みますが、バークシャーではきわめて強固な基盤を維持しています。これからも常にそれを守っていきますが、当社は単にそれを基本な方針としています。当社では一般の人たちと保険契約を結んでいます。ある程度は専門に特化しており、業界のリーダーでもあります。主たる事業ではないものの、定期金賠償商品も販売しています。たとえばだれかがひどい事故に遭ったとき、たいていは自動車事故ですが、10年から50年間などの期間にわたって援助が必要になります。それがこの商品です。

被害者の家族や弁護士は十分に賢明なようです。かれらの医療上の意図や費用やその他もろもろへ応じるために、巨額の一時金として受け取るよりも、基本的には当人が生涯にわたって支払いを受ける形態を選んでいます。当社の規模は巨大です。非常にたくさんの人たちが、実質的に当社と契約を結んでいます。当社はそれに従って、彼らが健康的な生活を送るための資金を支払っています。それはたとえば50年あるいはもっと先の未来まで続くかもしれません。

ですから、わたしとしてはいかなる状況においても、そのような人たちのお金を使って危険な賭けに臨むつもりはありません。チャーリーもそうですが、わたしどもはパートナーシップを運営するところから始めて、ここまでやってきました。わたしがパートナーシップを始めたのは1956年で、実際に7名の親族あるいは同等の人たちを募りました。6年後にはチャーリーも同じように始めました。どちらもそうだと思いますが、少なくともわたしは違いますし、チャーリーもほぼ間違いないと思いますが、どちらも機関投資家をパートナーに招くことは一切ありませんでした。

つまり、わたしどもが他人から預かった資金というのは、全額が個人からのものでした。実際に顔のある人物や集まりだったり、顔を持った資金でした(笑)。そのためわたしどもは、基本的に彼らの受託者たる仕事をしているのだと、いつも感じていました。果たすべき仕事という点で、それなりに賢明な受託者でありたいと望んでいました。しかし「受託者」という観点は非常に重要でした。そのことは、定期金賠償を受ける人たちにおいても重要ですし、どの位置にいる人にとっても重要です。しかし契約者に至っては非常に重要です。ですからわたしどもは、常に強固な財務のもとで事業を運営するようにしています。

(Warrren Buffett 01:28:13)

But basically these businesses will produce cash even though their earnings decline somewhat. And if we'll go to part two, at Berkshire, we keep ourselves in an extraordinary strong position. We'll always do that - that's just fundamental. We insure people. We're a specialist to some extent and a leader. It's not our main business, but we sell structured settlements. That means somebody gets in a terrible accident, usually an auto accident, and they're going to require care for 10, 30, 50 years.

(Warrren Buffett 01:29:03)

And their family or their lawyer is wise enough, in our view, to rather than take some big cash settlement to essentially arrange to have money paid over the lifetime of the individual to take care of their medical wills, bills, or whatever it may be. And we're large. We've got many, many, many people that in effect have staked their well-being on the promises of Berkshire to take care of them for, like I say, I mean, 50 years or longer into the future.

(Warrren Buffett 01:29:42)

And, now, I would never take real chances with money, of other people's money under any circumstances. Both Charlie and I come from a background where we ran partnerships. I started mine in 1956 for really seven either actual family members or the equivalent. And Charlie did the same thing six years later. And we never, neither one of us, I think, I know I didn't, and I'm virtually certain the same is true of Charlie, neither one of us ever had a single institution investment with us.

(Warren Buffett 01:30:23)

I mean, every single bit of money we managed for other people was from individuals, people with faces attached to them, or entities, or money with faces attached to them. So we've always felt that our job is basically that of a trustee, and hopefully a reasonably smart trustee in terms of what we were trying to accomplish. But the trustee aspect has been very important. And it's true for the people with the structured settlements. It's true for up and down the line. But it's true for the owners very much too. So we always operate from a position of strength.

2020年6月28日日曜日

企業の成長性と価値評価の関係(前補)(マイケル・モーブッシン)

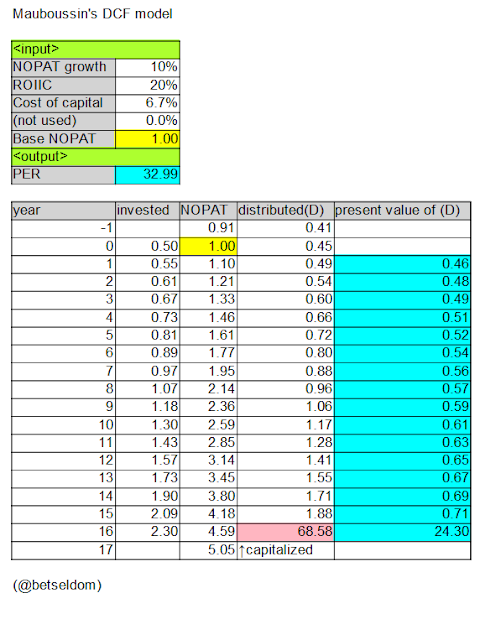

マイケル・モーブッシンに関する前回分の投稿で、コメント欄にてご質問がありました。「計算結果のPERが合わない」とのお問い合わせでしたが、今回の投稿はその返答になります。以下の図は、前回分投稿の内容に基づいてわたしが作成したスプレッドシートです。NOPAT成長率が10%と15%の2つの例を計算して、それぞれ掲載しています。

どちらの図でも出典元のエッセイで示されていたPERの数字(32.3および52.2)と合致していませんが、おおよそ合っていると勝手に判断して、それ以上は深入りしていません(計算途中の端数まるめ処理を調整するなど)。単純なモデルですが冷静にながめてみると、当たり前のことが数値になって現れており、ふだんの価値評価プロセスを見直す材料になりそうです。

(NOPAT成長率が10%の場合)

(NOPAT成長率が15%の場合)

どちらの図でも出典元のエッセイで示されていたPERの数字(32.3および52.2)と合致していませんが、おおよそ合っていると勝手に判断して、それ以上は深入りしていません(計算途中の端数まるめ処理を調整するなど)。単純なモデルですが冷静にながめてみると、当たり前のことが数値になって現れており、ふだんの価値評価プロセスを見直す材料になりそうです。

(NOPAT成長率が10%の場合)

(NOPAT成長率が15%の場合)

2020年6月27日土曜日

2020年バークシャー株主総会(33)第1四半期の概況報告

バークシャー・ハサウェイの株主総会より、今回からは今期業績の話題に入ります。前回分の投稿はこちらです。(日本語は拙訳)

<ウォーレン・バフェット> それではざっと見ていきましょう。ここにベッキー[・クイック。ウォーレンご指名の有名ニュースキャスター]の電子メール・アドレスがありますので、わたしが話したことなどについてご質問のある方は、電子メールでお知らせください。ベッキーは受け取った質問の山と格闘した末に、いくつかを選び出して順番を決めてくれるはずです。今回わたしが話したことであれば長くてもかまいませんので、遠慮なしに彼女へ送ってください。本総会が公式の部へ進行した間にも、彼女の電子メールアドレスは掲げておきます。

さてバークシャーの第1四半期について、ごく簡単にお話ししたいと思います。スライドはどちらでしたか。これですね。それでは営業利益についてです。[SECに提出した]10-Qでは詳細に触れているので、この場で時間を費やす必要はないのですが、第1四半期の営業利益は、来年度の予想を立てるという点では何の意味もない数字です。

米国経済がシャットダウンすることでどのような事態になるのか、わたしにはわかっていませんでした。何にせよ、それがうまくいくことはようやく理解しました。わたしたちは過ちをおかしたのかもしれません。そして、この話の最中やこれから後にも過ちをおかすことでしょう。しかしこの件で済んだことをとやかく言うつもりはありません。ほかの手段をとったときにどんな結果につながるのか、はっきりとわかる人などいないからです。

しかしわたしたちに言えるのは、ある程度の期間は、まちがいなく今年の残りの期間は、あるいは相当な期間にわたるかもしれませんが、それはだれにもわかりませんが、しかしウィルスが襲来しなかった場合とくらべると、当社の営業利益は大幅に減少します。つまりそういうことです。当社の事業には大きな傷を負ったものもあります。シャットダウンです。当社には事実上シャットダウンしていた事業がいくつかありました。

それ以外の事業におけるウィルスの影響は、もっと小さいものでした。当社の主力事業には、保険・BNSF鉄道・エネルギーの3つがあります。それらは当社の3強として他とは一定の差をつけており、かなりの地位を占めています。各社では償却費以上に資金を投資しています。そのため利益の一部は償却費とともに、増大する固定資産へと向けられることになります。

(Warrren Buffett 01:25:20)

So we will just now take a quick look. And I see we've got the Becky's email address. So if you have questions on what I've said or other things, you can email these questions. And she is back there probably sort of a madhouse trying to handle questions coming in and pick out the ones she's going to prioritize. But feel free to, anything I've talked about so far, to send a long to her, and we'll keep her address up when I later hold the formal part of the meeting too.

(Warrren Buffett 01:26:03)

Very briefly in terms of Berkshire, in the first quarter, if you'll put up... Do we have the slides on that? There we are. Our operating earnings were... And there's much more about this in the 10-Q, and it's really not worth spending any real time on. But the operating earnings for the first quarter have no meaning whatsoever in terms of forecasting what's going to happen the next year.

(Warrren Buffett 01:26:34)

And I don't know the consequences of shutting down the American economy. I know eventually it will work, whatever we do. We may make mistakes. We will make mistakes, and during this talk and later on, I'm not going to be second- guessing people on this because nobody knows for sure what any alternative action would produce or anything short.

(Warrren Buffett 01:27:06)

But what we do know is that for some period, certainly during the balance of the year, but it could go on a considerable period of time, who knows, but our operating earnings will be less, considerably less than if the virus hadn't come along. I mean, that's just it. It hurts some of our businesses a lot. I mean, you shut down. Some of our businesses effectively have been shut down.

(Warrren Buffett 01:27:41)

It affects others much less. Our three major businesses of insurance and the BNSF railroad, railroad and our energy business, those are our three largest by some margin. They're in a reasonably decent position. They will spend more than their depreciation. So some of the earnings will go, along with depreciation, will go toward increasing fixed assets.

2020年6月26日金曜日

企業の成長性と価値評価の関係(前)(マイケル・モーブッシン)

少し前の投稿で取り上げたマイケル・モーブッシンのエッセイでは、企業価値を評価する上での成長性や金利の影響について持論を展開しています。今回ご紹介するのは、PERのようなわかりやすい評価指標を使う上での注意を促すような文章です。(日本語は拙訳)

備考です。ROIICの具体的な計算例としては、米マクドナルド社がSECに提出した10-K中の文章が参考になりそうです。

・One-year return on incremental invested capital (ROIIC)

また本文中で取り上げられていた割引キャッシュフロー・モデルは、スプレッドシートでおおよそ再現できます。

計算式

それでは、PERが30台前半になるように入力値を調節した上で、割引キャッシュフロー・モデルを使って検討してみよう。 以下に、用語の定義と初期条件を記しておく。

・NOPAT(税引後営業利益)が年率10%で増加すると仮定した。NOPATとは、財務的な借入れに頼らないで企業があげる損益を示す金額である。

・ROIIC(増分投下資本利益率)が20%と仮定した。ROIICの定義は、今期と比較した来期NOPATの増分を、今期中に支出される投資額で除した割合である。たとえば、来期のNOPATが10ドル分増加すると見込まれ、今期中に50ドルを事業に投資するとき、ROIICは20%になる(=10/50)。ここで注意すべき点は、投資した資金の仕分け先が費用か資産かは問わない点である。ただし、若干の税効果は別とする。

・株主資本コストを6.7%と仮定した。これはアシュワス・ダモダラン[ニューヨーク大学スターン・スクールの教授]が2020年2月1日時点で見積もった値である。この指標は、想定されるリスクに対して投資家が期待しているリターンを測るものである。そのため無リスク金利1.5%に、株式リスク・プレミアムの推計値5.2%を加算した値となっている。話を単純にするため、対象企業の資本調達先は、株主からの出資だけとしている。なお、債券が加わっていると計算が若干やっかいになるが、筋書きが変わることはない。

・本モデルでは15年間で得られるキャッシュフローの価値を算出し、その後の期間については残存価値を見積もるために永久債として扱う。なお、NOPATを16年目にも計算している。これは15年目に実施された投資の成果を反映するためであり、さらにそれを株主資本コストを使って還元している。そうして得られた数値を現在価値へ割り引く。

以下に、このモデルにおける入力および出力値を示す。

(入力値)

NOPAT(税引後営業利益)の増加率: 10%

ROIIC(増分投下資本利益率): 20%

資本コスト: 6.7%

(出力値)

PER: 32.3

ここで増加率を15%にして他の値はそのままだと、以下のような結果が得られる。

(入力値)

NOPATの増加率: 15%

ROIIC: 20%

資本コスト: 6.7%

(出力値)

PER: 52.2

それでは次に、それらの初期条件を変化させることでPER倍率にどのような影響をもたらすのか確認しよう。[価値評価の際にPERのような]倍率を使っている投資家のほとんどは基礎的な仮定を熟慮していないため、概して彼らが予想する以上の変化があらわれる。

(つづく)

The Math

We start by calibrating our discounted cash flow model with inputs that yield a P/E multiple in the low 30s. Here are the definitions and the initial assumptions:

- We assume net operating profit after tax (NOPAT) will grow 10 percent per annum. NOPAT represents the cash profits a company would earn if it had no financial leverage.

- We assume a return on incremental invested capital (ROIIC) of 20 percent. ROIIC is defined as the change in NOPAT from this year to next year divided by this year’s investment. For example, if NOPAT grows by $10 next year and the company invests $50 this year, the ROIIC is 20 percent (10/50). Note that it does not matter if the investment is expensed or capitalized, save for some effect on taxes.

- We assume the cost of equity capital to be 6.7 percent, which was Aswath Damodaran’s estimate as of February 1, 2020. The cost of equity measures the return an investor expects to earn given the assumed risk. As such, the figure is the sum of the risk-free rate of 1.5 percent and an estimated equity risk premium of 5.2 percent. We assume the company is financed solely with equity for simplicity. Adding debt makes the calculations slightly more cumbersome but does not change the story.

- The model values explicit cash flows for 15 years after which it uses a perpetuity to estimate the residual value. Specifically, the model takes NOPAT in year 16, which reflects the benefit of the investment made in year 15, and capitalizes it by the cost of equity. That figure is then discounted to a present value.

Here’s a summary of the inputs and the output:

NOPAT growth: 10%

ROIIC: 20%

Cost of capital: 6.7%

→ P/E: 32.3

If we increase the growth rate to 15 percent and hold everything else constant, we get this result:

NOPAT growth: 15%

ROIIC: 20%

Cost of capital: 6.7%

→ P/E: 52.2

We will now change these assumptions to see what the impact is on the P/E multiple. Because most investors who use multiples do not contemplate foundational assumptions, the changes are larger than they generally expect.

備考です。ROIICの具体的な計算例としては、米マクドナルド社がSECに提出した10-K中の文章が参考になりそうです。

・One-year return on incremental invested capital (ROIIC)

また本文中で取り上げられていた割引キャッシュフロー・モデルは、スプレッドシートでおおよそ再現できます。

2020年6月25日木曜日

2020年バークシャー株主総会(32)89歳の楽観的な見方

ウォーレン・バフェットはバークシャー・ハサウェイの株主総会をつかって、誰に対してスピーチをしているのでしょうか。それは第一に既存株主であり、第二に将来株主になり得る人たちだと想像します。そして彼はなぜスピーチをするのでしょうか。それは、彼とチャーリー・マンガーの仲間である株主の幸せを願っているからだと想像します。もうすぐ90歳になる大先輩がそのような想いで語りかけてくれていると考えなおせば、繰り返しのような今回の文章も、少しちがった心持ちで受けとめられるかもしれません。前回分の投稿はこちらです。(日本語は拙訳)

蛇足になります。ウォーレンはスピーチの初めのほうで、米国史における数々の試練に触れてきました。そして今回の投稿で取り上げた文章には、それらと照応している部分があると感じました。その言葉の重さがどの程度の確率でどの程度の影響を及ぼすのか、うまく想像できませんが、個人的には気が滅入ってくる文章でした。

<ウォーレン・バフェット> しかしわたしの考えでは、普通株に取り組む場合にだけ根本的に有利な点があります。わたしは残りの人生をアメリカに賭けるつもりですし、バークシャーを引き継いでくれる人にもそうしてほしいと願っています。わたしどもは2つの異なるやりかたをとっています。ある企業全体を買収するやりかたと、企業の一部を買うやりかたです。

そして強調したい点が..、いくつかの数字をお伝えしたいと思います。第1四半期の当社の事業活動につながるものです。また4月に実施したこともお話しします。わたしどもは、自分たちが理解できると思える事業を選ぶようにしています。ですから、S&P500は買いません。できれば企業全体を買収したいのですが、そういう機会はめったにありません。最上の企業がまるごと売りに出される例は、ほとんど見られません。

しかし企業のわずか一部しか買えないからといって、わたしどもが気に病むことはありません。むしろ、すばらしい企業の6%から8%でも保有できれば御の字です。本質的には、その企業を保有するパートナーシップの持分とみなしています。そして市場流通証券の形で機会を得ることで、実際に購入しています。ときにわたしどもは、他所よりも多くの機会に恵まれることがあります。

そういったことと併せて、アメリカに賭けることの意義をみなさんに納得して頂ければと思います。「今こそ株を買うのにふさわしい時期だ」とは言っていません。もしも「ふさわしい」という言葉が「上がる」という意味であり、「下がる」ではないとお考えであれば。明日どうなるのか、来週どうなるのか、来月・来年にどうなるのか、わたしにはわかりません。しかしわかるということが何なのかよくわかりたいと思いますが(微笑)、それはともかく、代表的な企業を買うことで20年後・30年後には見事な成果をあげられると思います。それは「89歳の人間がとるたぐいの、楽観的な見方だろう」と思う人がいるかもしれません(笑)。しかしみなさんには是非とも、「企業を保有するパートナーシップを買う」という考えに基づいて株式を買って頂きたいと思います。どうか、上下に動き回る手駒のようには考えないでください。

(Warren Buffett 01:22:44)

But you are dealing with something fundamentally advantageous, in my view, in only common stocks. I will bet on America the rest of my life. And I hope my successors at Berkshire do it. Now, we do it in two different ways. We do it by buying entire businesses, and we buy parts of businesses.

(Warren Buffett 01:23:09)

And I would like to emphasize that... Well, I'd like to give you a few figures that will tie in from our activities in the first quarter and also what we've done in April. We are not right about... We do try to pick the businesses that we think we understand. We don't buy the S&P 500. And we like to buy the entire businesses when we buy them, but we don't get a chance to do that very often. Most of the best businesses are not available for sale in their entirety.

(Warren Buffett 01:23:53)

But we don't mind in the least buying partial interest in businesses. And we would rather own 6% or 7% or 8% of a wonderful company and regard it as a partnership interest, essentially, in that company. And then we get an opportunity to do that through marketable securities. And sometimes we get more opportunities than others.

(Warren Buffett 01:24:24)

And with that, I hope I've convinced you to bet on America. Not saying that this is the right time to buy stocks if you mean by "right," that they're going to go up instead of down. I don't know where they're going to go in the next day, or week, or month, or year. But I hope I know enough to know, well, I think I can buy a cross section and do fine over 20 or 30 years. And you may think that's kind of, for a guy, 89, that that's kind of an optimistic viewpoint. But I hope that really everybody would buy stocks with the idea that they're buying partnerships in businesses and they wouldn't look at them as chips to move around, up or down.

蛇足になります。ウォーレンはスピーチの初めのほうで、米国史における数々の試練に触れてきました。そして今回の投稿で取り上げた文章には、それらと照応している部分があると感じました。その言葉の重さがどの程度の確率でどの程度の影響を及ぼすのか、うまく想像できませんが、個人的には気が滅入ってくる文章でした。

2020年6月24日水曜日

2020年バークシャー株主総会(31)真実とは、繰り返すこと

バークシャー・ハサウェイの株主総会より、前回分の文章では投資信託などを売りつける業者の話題が出てきましたが、それを受ける形でひとつの真理へと脱線します。(日本語は拙訳)

備考です。「繰り返し何度もやらせる」というくだりを読んで、チャーリー・マンガーの過去記事を思い出しました。

・誤判断の心理学(25)ゾンビ的自由が待っている

・誤判断の心理学(15)社会的証明の傾向

すぐれた営業担当者とカルト宗教のどちらも、類似した効果的なテクニックを使って成功をおさめていることになりますが、そういえば成功した大企業にも(東西を問わず)、急成長期には概してカルト宗教めいたところがあるように思います。

<ウォーレン・バフェット> すぐれた営業担当者とは、自分自身のバカらしい行動に信念を抱いている人ばかりです。つまりそのこと自体が、すぐれた営業パーソンを形作る一部分になっています。わたしの人生でも、その手のことを数多くやってきたはずです。しかし同じことを何度も繰り返すのは、それこそ人間だからです。それゆえに、法律家は同じことを何度も証人に言わせます。すると証人席へ呼ばれるまでに、彼ら証人は「はじめからそうだった(あるいは、そうではなかった)」と信じこむようになるのです。

(Warren Buffett 01:22:21)

Most good salespeople believe their own baloney. I mean, that's part of being a good salesperson. And I'm sure I've done plenty of that in my life too, but it's very human if you keep repeating something often enough. That's why lawyers have the witnesses keep saying things over and over again, that by the time they get on the witness stand, they'll believe it whether it was true in the first place or not.

備考です。「繰り返し何度もやらせる」というくだりを読んで、チャーリー・マンガーの過去記事を思い出しました。

・誤判断の心理学(25)ゾンビ的自由が待っている

・誤判断の心理学(15)社会的証明の傾向

すぐれた営業担当者とカルト宗教のどちらも、類似した効果的なテクニックを使って成功をおさめていることになりますが、そういえば成功した大企業にも(東西を問わず)、急成長期には概してカルト宗教めいたところがあるように思います。

2020年6月23日火曜日

2020年バークシャー株主総会(30)わたしのイチ押し

バークシャー・ハサウェイの株主総会より、さらに農地の話題がつづいて、最近はすっかりおなじみとなった結論へ着地します。前回分の投稿はこちらです。(日本語は拙訳)

<ウォーレン・バフェット> しかし申し上げておきましょう。もしもアメリカに賭けることにして、その持ち株を何十年間と保有し続ければ、米国債を保有するよりもはるかにずっと良い成績をおさめられると、わたしは考えています。そして助言者、すなわち「あの農夫が次になにをわめき立てるのかを教えてくれる人」の世話になるよりも、はるかに良い成績をあげられるでしょう。実のところ不要な助言や、「妙案かもしれないが、少なくとも助言者自身は独自のものだと思い込んでいる」助言など、そういったものに対して支払われている報酬は莫大な金額にのぼっています。しかし本当のことを言えば、事業の周りで売買するだけでは、卓越した成績をすべての人にもたらすことはできません。

事業を買うということは、その事業が生み出したものを受領できるという意味です。隣人よりうまくやろうとか、助言者に従えば隣人よりも良い結果を出せるといった考えは、そもそも取り組み方がまちがっています。

ですから投資先の会社自体を追求して、各種業界を代表する諸企業を買いましょう。わたしの考えでは、ほとんどの人にとって最も良い手段は、S&P500インデックス・ファンドを買って保有することです。他のものを買うように勧める人たちがいますが、そうなったほうが彼らの報酬が増えるので、そうしているわけです。ただし「彼らが意識してそうしている」とまでは申しておりません。

(Warren Buffett 01:20:51)

But I will tell you, if you bet on America and sustain that position for decades, you're going to do better than, in my view, far better than owning Treasury securities or far better than following people who tell you that what the farmer's going to yell out next... There's huge amounts of money that people pay for advice they really don't need and for advice where the person giving it could be very well-meaning in it and believe their own line. But the truth is that you can't deliver superior results to everybody by just having them trade around a business.

(Warren Buffett 01:21:39)

If you bought into a business, it's going to deliver what the business produces. And the idea that you're going to outsmart the person next to you, or the person advising you can outsmart the person sitting next to you is, well, it's really the wrong approach.

(Warren Buffett 01:21:57)

So find businesses. Get a cross section. And in my view, for most people, the best thing to do is to own the S&P 500 index fund. People will try and sell you other things because there's more money in it for them if they do. And I'm not saying that that's a conscious act on their part.

2020年6月22日月曜日

2020年バークシャー株主総会(29)あなたは普通株を保有するにふさわしいのか

バークシャー・ハサウェイの株主総会より、農地の話題のつづきです。短い引用なので、ハイパーリンクで示した参考記事のほうもご覧ください。前回分の投稿はこちらです。(日本語は拙訳)

(参考記事)

・これさえあればだれでも使える投資戦略(チャーリー・マンガー)

・優れた投資家に共通する気質(ウォーレン・バフェット)

もし農地を所有しているところに、ある日あの隣人が「1エーカーあたり2,000ドルで買いたい」と提案してきたとします。その翌日には1エーカーあたり1,200ドルで、さらに次の日には800ドルで買いたいと言ってきたら、実際どう感じるでしょうか。農地からあがる生産額を評価して2,000ドルだろうと考えましたか。その人の発言によって、「言い値はこれからも下がる一方のようだから、売ったほうがいいだろう」と考えるようになりましたか。つまり普通株を保有する際には、それに即した心持ちで臨むことが、とにかく何よりも重要になります。

(Warren Buffett 01:20:09)

If you really had a farm, and you had this neighbor, and one day he offered you $2,000 an acre, and the next day he offers you $1,200 an acre, and maybe the day after that he offers you $800 an acre, are you really going to feel that at $2,000 an acre when you had evaluated what the farm would produce, are you going to let this guy drive you into thinking, "I better sell because this number keeps coming in lower all the time"? It's a very, very, very important matter to bring the right psychological approach to owning common stocks.

(参考記事)

・これさえあればだれでも使える投資戦略(チャーリー・マンガー)

・優れた投資家に共通する気質(ウォーレン・バフェット)

2020年6月21日日曜日

歓迎、ゾンビ御一行様(ハワード・マークス)

オークツリーのハワード・マークスが6月18日付で新しいメモを公開していました。今回のメモで取り上げているのは、昨今の証券市場に関する話題です。具体的には、価格急騰に寄与したと思われる理由と、その反対側に位置する悲観的な観点をそれぞれ列挙する形で分析し、抑制された結論を付け加えています。少し前のメモでは鋭い切れ味や躍動的な取り回しを見せてくれましたが、このメモで目を引く箇所はそれほどなかったように感じられます。

今回は、証券価格急騰に寄与したと思われる財政や金融面からの要因をあげた文章をご紹介します。(日本語は拙訳)

The Anatomy of a Rally (Oaktree Capital Management)

最後におまけの引用です。

今回は、証券価格急騰に寄与したと思われる財政や金融面からの要因をあげた文章をご紹介します。(日本語は拙訳)

The Anatomy of a Rally (Oaktree Capital Management)

金融および財政面での対応が、市場の反発に著しく貢献しました。

・3月23日の週になると、「FED(連銀)と闘ってはならない」との歌声が響くようになりました。その兆候をとらえたことで、投資家は「金利はFEDの望むところに向かい、市場もFEDの望むものとなるにちがいない」と考えました。そして市場で価格が上昇するにつれて、「FEDの狙いは上昇継続だろうから、きっとそうなるのだろう」と、ますます多くの人が信じるようになりました。

・FEDや財務省は「考えられる全てのことを必ず実行する」という本気ぶりを見せつけました。FEDのジェイ・パウエル議長と財務省のスティーブ・ムニューシン長官は素早くかつ劇的に行動したのです。そしてパウエルが「弾切れは起こさない」と保証したことが、とても楽観的な効果を生みました。

・FEDは「できるかぎりの期間にわたって」証券を買い続けると表明しました。そのことは、膨張する赤字や債務は気にかけないことを暗示していました。「継続的に購入するといっても、限度を設けねばならない」とする理屈は、とくに見当たりませんでした。

・FEDが証券を買い入れることで、売り手に現金が供給されます。その資金は再投資されるさだめにあり、再投資が実行される過程で各資産価格を順々に上昇させていきます。それに伴って、金利および見込みリターン率を低下させます。

・「FEDは分別ある購入にこだわらない」と期待する向きもありました。つまり「うまく価値をみつけたり、高い見込みリターンを追求したり、破綻による悪影響を減じようと強固な信用力を求めたり、適切なリスク・プレミアムを要求する」、そういった行動をFEDがとるとは思えないという意味です。それよりもFEDの目標は、市場に流動性を供給し、必要とする企業が資金を自由に確保できることにあると考えられました。この姿勢からは、「財務的な現実を誇張した価格が付けられていても、それを忌避しない」ことがうかがえます。

・「金利は長期にわたって低いまま継続する」と、だれもが確信しています。(FEDは6月10日に、「2021年のみならず、場合によっては2022年にも利上げは行われない」と強く言明しています)

・FEDによって操作された低金利は楽観的な影響をもたらしています。そこには次のような複数の側面があります。

* FEDが金利を下げるほどに、投資家は自分が使う割引率を引き下げます。その結果、将来キャッシュフローを割り引いた現在価値は増加します。これが、金利低下局面で資産価値が増加するからくりのひとつです。

* 無リスク金利は、イールド・カーブおよび資本市場線の原点を表しています。そのため無リスク金利が低下すれば、それらの連続線とともに要求リターンも引き下げられます。あらゆる投資候補における先験的なリターン率は、無リスク金利と連動するとみなされています。そのため無リスク金利が低いと、たとえ低リターンであっても魅力的な投資先として受けとめられます。

* あらゆる資産の価格は、そういった相対的な検討を踏まえた結びつきの末に決定されています。FEDが資産Aを購入して資産Bは購入しない場合を考えてみましょう。資産Aの価格が上昇して期待利益が低下することで、資産Bが以前のようなリターンをあげる必要はないとみなされ、資産Bの価格も上昇する可能性が生じます。それゆえに、FEDによる購入が投資適格債の価格を上昇させれば、そうでない投資不適格な債券の価格もそれに追随しがちです。そしてFEDがBBBの債券格付けからBBへと下落した「堕ちた天使」を購入すれば、格付けBの債券価格も上昇するでしょう。

* 債券の利回りが低下することは、株式等に対する競争力が低下することにつながります。これは「相対的な比較検討が支配的になっている」と言えるもうひとつの面です。絶対的な見込みリターンが低いゆえに購入を拒否する人が、さらに減少します。

・全体としてみるとFEDは資本市場において、「即応的な資金供給体制、記録的水準の債券発行額、応札過多の取引」といった状況を引き起こしました。赤字企業が社債を借換えたり、追加の借入れができる以上、ビジネス・モデルがどれだけ悪くても、彼らは生き長らえて破産を免れます。ゾンビ企業(借入 > EBITDA[利払い税引き償却前利益])やモラル・ハザードは、FEDの悩みには入らないようです。

Monetary and fiscal actions made an enormous contribution to the market rebound:

- The chant went up during the week of March 23: “You can’t fight the Fed.” Certainly the evidence convinced investors that interest rates will be what the Fed wants them to be, and the markets will do what the Fed wants them to do. The higher the market went, the more people believed that it was the goal of the Fed to keep it going up, and that it would be able to.

- The Fed and Treasury demonstrated their dedication to doing absolutely everything they could think of. Fed Chairman Jay Powell and Treasury Secretary Steve Mnuchin acted early and dramatically, and Powell’s assurances that “we will not run out of ammunition” had a very positive effect.

- The Fed said it would continue buying securities “for as long as it takes,” and since its actions suggested it was unconcerned about the ballooning deficits and debt, there was no apparent reason why its ability to keep buying had to have a limit.

- When the Fed buys securities, it puts money into the hands of the sellers, and that money has to be reinvested. The reinvestment process, in turn, drives up the prices of assets while driving down interest rates and prospective returns.

- There’s been a related expectation that the Fed’s buying might be less than discriminating. That is, there’s no reason to believe the Fed insists on good value, high prospective returns, strong creditworthiness to protect it from possible defaults, or adequate risk premiums. Rather, its goal seems to be to keep the markets liquid and capital flowing freely to companies that need it. This orientation suggests it has no aversion to prices that overstate financial reality.

- Everyone is convinced that interest rates will be lower for longer. (On June 10, the Fed strongly indicated that there will be no rate increases through 2021 and possibly 2022.)

- Low interest rates engineered by the Fed have a multifaceted, positive impact:

* The lower the fed funds rate, the lower the discount rate used by investors and, as a result, the higher the discounted present value of future cash flows. This is one of the ways in which declining interest rates increase asset values.

* The risk-free rate represents the origin of the yield curve and the capital market line. Thus a low risk-free rate brings down demanded returns all along these continua. All a priori returns on potential investments are viewed in relation to the risk-free rate, and when it’s low, even low returns seem attractive.

* The pricing of all assets is interconnected through these relative considerations. Even if the Fed is buying asset A but not asset B, the rising price and falling expected return on A mean that B doesn’t have to appear likely to return as much as it used to, so its price can rise, too. Thus if buying on the part of the Fed raises the price of investment grade debt, the price of non-investment grade debt is likely to follow suit. And if the Fed buys “fallen angels” that have gone from BBB to BB, that’s likely to lift the price of B-rated bonds.

* Lower yields on bonds means they offer less competition to stocks, etc. This is yet another way of saying relative considerations dominate. Fewer people refuse to buy just because prospective returns are low in the absolute.

- In all, the Fed created capital market conditions that gave rise to readily available financing, bond issuance at record levels, and deals that were heavily oversubscribed. As long as money-losing companies are enabled to refinance their debt and borrow more, they’re likely to stay alive and out of bankruptcy, regardless of how bad their business models might be. Zombie companies (debt service > EBITDA) and moral hazard don’t appear to trouble the Fed.

最後におまけの引用です。

私の良き同士のなかには、5月や6月の株価上昇に対して懐疑的にみている人たちがいます。S&P500が3月23日の底値から28%の驚異的な上昇をみせた5月12日には、史上屈指の投資家にあげられるスタン・ドラッケンミラーがこう言っています。「リスクに対する株式のリターン率は、わが職歴を通じておそらく最悪だ」と。翌日には、こちらも投資業界の巨人であるデイビッド・テッパーが、次のように発言しました。「この株式市場は自分が経験した中で、おそらく2番目に割高だよ。一番割高だったのは1999年だろうね」と。

I had good company in being skeptical of the May/June gains. On May 12, with the S&P 500 up a startling 28% from the March 23 low, Stan Druckenmiller, one of the greatest investors of all time, said, “The risk-reward for equity is maybe as bad as I’ve seen in my career.” The next day, David Tepper, another investing great, said it was “maybe the second-most overvalued stock market I’ve ever seen. I would say ’99 was more overvalued.”

2020年6月20日土曜日

よほどの大胆不敵ぶり(ジェレミー・グランサム)

少し前の投稿でGMOのベン・インカー氏の文章をとりあげましたが、ここにきて大御所のジェレミー・グランサムもメディアに登場していました。おそらく自宅からのインタビュー映像から、発言をいくつかご紹介します。(日本語は拙訳)

・Grantham dumping stocks (CNBC)

つづいて、MarketWatchからの引用です。 インタビュー映像は記事の末尾のほうにあります。

・Stock-market legend who called 3 financial bubbles says this one is the ‘Real McCoy,’ this is ‘crazy stuff’ (MarketWatch)

上の文章でジェレミー・グランサムは、「米国株は売りなさい」と発言しています。一方で前回の投稿でとりあげたウォーレン・バフェットは、「米国のインデックス・ファンドを買って忘れよ」としています。日本語の字面からは逆のことを言っているように読めますが、実際には同じような山頂をめざしていると個人的には受けとめています。

・Grantham dumping stocks (CNBC)

「現在米国で行われているのは、単なる火遊びです。わずかな期間であれば儲けを大量にあげられるかもしれません。しかし、薄氷の上でスケートをしている現実を認識しておくべきです」

"The U.S. is simply now playing with fire. You might make a lot of money in a really short time but recognize we are skating on very thin ice."

つづいて、MarketWatchからの引用です。 インタビュー映像は記事の末尾のほうにあります。

・Stock-market legend who called 3 financial bubbles says this one is the ‘Real McCoy,’ this is ‘crazy stuff’ (MarketWatch)

「どうやら現在の局面は、わが投資人生における4回目の正真正銘のバブルになりつつあります。その確信は急激に深まってきました。巨大なバブルは長期間持続することもありますが、多大な痛みをもたらします。少なくとも、まさしく今はバブルの最中だと思います。経済や金融の見通しがひどく悪い時期に今回のバブルは生じましたが、そこで見られる大胆不敵ぶりは相当なものですね」

‘My confidence is rising quite rapidly that this is, in fact, becoming the fourth, real McCoy, bubble of my investment career. The great bubbles can go on a long time and inflict a lot of pain but at least I think we know now that we’re in one. And the chutzpah involved in having a bubble at a time of massive economic and financial uncertainty is substantial.’

投資家は米国株式の保有割合をどの程度にすればよいかとの質問に対して、グランサム氏は強気派の度肝を抜くような、節を曲げない見解を披露した。

「ゼロという数字が望ましいと思います。もし可能であればゼロ未満というのも悪くはないかと思います」

Asked what level of exposure investors should have to U.S. equities, Grantham offered an unflinching view that may leave some bulls gobsmacked.

"I think a good number now is zero and less than zero might not be a bad idea if you can stand that."

上の文章でジェレミー・グランサムは、「米国株は売りなさい」と発言しています。一方で前回の投稿でとりあげたウォーレン・バフェットは、「米国のインデックス・ファンドを買って忘れよ」としています。日本語の字面からは逆のことを言っているように読めますが、実際には同じような山頂をめざしていると個人的には受けとめています。

2020年6月19日金曜日

2020年バークシャー株主総会(28)インデックス・ファンドを買ったら、あとは忘れよう

バークシャー・ハサウェイの株主総会より、一般的な個人投資家へ向けた助言が凝縮された文章です。前回分の投稿はこちらです。(日本語は拙訳)

しかし自分の意志で取り組みはじめ、さらには米国を代表する諸企業を保有する決断を自分でくだしたという視点を持たない限り、[株式投資という]賭けをするべきではありません。ほとんどの人は個別株を選び出せる立場にないと思うからです。それができる人もいるとは思いますが、米国を代表する諸企業を買ったら忘れておくほうが、結局のところはずっと良い成績をあげると思います。そうするだけで、つまりわたしが大学を出たときにそうしていれば、それだけで100倍になりました。そのうえ配当金も受け取れます。配当金は増額されていきますし、時が経つにつれて大幅に増えていきます。

アメリカに吹く追い風は驚嘆すべきものです。米国企業はそれを体現しています。しかし、不振の時期はたびたびやってくるでしょうし、そういった停滞は予見できないものです。ですから不振の時期がきたときに、自分が借り入れを使っていたり、数々の数字を目の当たりにして冷静に対処できなかったりと、そういったことが原因で悪影響を受けてしまうのは、きっと願い下げだと思います。

(Warren Buffett 01:19:06)

But you can't bet unless you're willing and have an outlook to independently decide that you want to own a cross section of America, because I don't think most people are in a position to pick single stocks; a few may be, but on balance, I think people are much better off buying a cross section of America and just forgetting about it. If you'd done that, if I'd done that when I'd got out of college, it's all I had to do to make 100 for 1 and then collect dividends on top of it, which increased, would increase substantially over time.

(Warren Buffett 01:19:43)

The American tailwind is marvelous. American business represents, and it's going to have interruptions, and you're not going to foresee the interruption, and you don't want to get yourself in a position where those interruptions can affect you either because you're leveraged or because you're psychologically unable to handle looking at a bunch of numbers.

2020年6月18日木曜日

2020年バークシャー株主総会(27)信頼できる会社に投資しよう

バークシャー・ハサウェイの株主総会より、農地の話題のなかで出てきた投資業界についてです(この話題が登場する通例とはちがって、今回の指摘は手厳しくありません)。前回分の投稿はこちらです。(日本語は拙訳)

今回や次回の投稿で取り上げる文章は、一見すると変哲もない話なのですが、何度も読み返すうちに、ウォーレンが抱く暗い側の予感が図らずもにじみ出ているように感じられました。

<ウォーレン・バフェット> そこでは莫大なお金が動いています[投資助言、投資信託業界]。だから彼らはこう言います。「大切なことなのですよ。値段の動きについては私たちが考えますから、その考えをしっかり守ってください」。あるいは顧客みずからが「重要なちがいがあるはずだ」と自分に言い聞かせるかもしれません。しかし真実はこうです。もしもウィルスが伝わってくる以前から気に入った企業を保有していたのであれば、株価が変わったところで「売却せよ」と強要してくる人などいません。その企業を本当に気に入っており、経営陣を信頼して会社を任せるのであれば、事業に根本的な変化がないかぎり、株式には著しい強みがあります。そして株式を保有することでアメリカの未来に賭けることができます。もう少し後でバークシャーの業績報告をしますので、その際に事業や環境の変化について少々お話しします。

(Warren Buffett 01:18:11)

There's huge money it. So people tell you that it's important, and they know, and that you should pay a lot of attention to their thoughts about what price changes should be, or you tell yourself that there should be this great difference. But the truth is, if you owned the businesses you liked prior to the virus arriving, it changes prices, and it changes, but nobody's forcing you to sell. And if you really like the business, and you like the management you're in with, and the business hasn't fundamentally changed, and I'll get to that a little when I report on Berkshire, which I will soon, I promise, the stocks have an enormous advantage. And you can bet on America.

今回や次回の投稿で取り上げる文章は、一見すると変哲もない話なのですが、何度も読み返すうちに、ウォーレンが抱く暗い側の予感が図らずもにじみ出ているように感じられました。

2020年6月17日水曜日

2020年バークシャー株主総会(26)となりのオッサンが何をわめき立てるかを当てる仕事

バークシャー・ハサウェイの株主総会より、農地の話題のつづきです。前回分の投稿はこちらです。(日本語は拙訳)

備考です。ベスト・エッセイ以外でも、ウォーレンは同じ主旨の話を披露しています。たとえば、以下の過去記事はおすすめです。

・べろんべろんの酔っぱらい(ウォーレン・バフェット)

<ウォーレン・バフェット> つまり、農地がもたらしてくれる可能性を考えるわけです。そこへ、隣りの農地を所有するおバカさんがやってきます、彼は、ある種の躁うつ病をかかえた呑み助でもあり、さらには大麻を少しやっているかもしれません。そんな彼があちこちに現れて、売買の呼び値を告げてくれます。ですからここではただ一つ、次のことを覚えておくだけで大丈夫です。「その隣人は私に尽くす人であり、私を導く人ではない」と。「その農地で儲けられる可能性がある」と自分で考えたからこそ、自分で買うのです(笑)。実際のところ、呼び値を出してもらう必要はありません。ジョン・D・ロックフェラーやアンドリュー・カーネギーといった人と取引する際には、呼び値はありませんでした。のちになってから呼び値が出てきましたが、基本的にはその事業を営むために買うわけですから、株式を買うときにも同じようにすればいいのです。しかしその際にさきほど述べた利点があるので、それが活かせます。つまり「こちらは聞く耳を持たないものの、呼び値を毎日提示してくれる隣人」のことです。彼の出す値段には上下動があるでしょう。高騰した[soaring]値段で買おうと言ってくる日もあります。そんなときに売りたいと思えば、そうしてください。

あるいは彼が非常に安い値段を提示すれば、彼の農場を買い取ればいいでしょう。ただし、そうしなくてもかまいません。そうせざるを得ない状況に身を置きたくはないでしょう。ですから株式には、「常に株価をわめき立てる人たちがいてくれる」という絶大な強みが、もともと備わっているのです。しかし、多くの人がそれを弱みに変えているのが現実です。そして、「となりの農夫が明日や来週や来月に何をわめき立てるのか、それを予想して他人に教える」ことで何やら稼いでいる人たちも、当然たくさんいます。

(Warren Buffett 01:16:19)

But you think about the potential of the farm, and now we get this idiot that buys the farm next to you, and on top of that, he's sort of a manic depressive and drinks, maybe smokes a little pot. So his numbers just go all over the place. Now, the only thing you have to do is to remember that this guy next door is there to serve you and not to instruct you. You bought the farm because you thought the farm had the potential. You don't really need a quote on it. If you bought in with John D. Rockefeller or Andrew Carnegie, and da, da, da, da, there were never any quotes. Well, there were quotes later on, but basically you bought into the business. And that's what you're doing when you buy stocks. But you get this added advantage that you do have this neighbor who you're not obliged to listen to at all who is going to give you a price every day. And he's going to have his ups and downs. And maybe he'll name a selling price that they'll buy at, and in which case you sell if you want to.

(Warren Buffett 01:17:34)

Or maybe he'll name a very low price, and you'll buy his farm from him. But you don't have to. And you don't want to put yourself in a position to where you have to. So stocks have this enormous inherent advantage of people yelling out prices all the time to you, and many people turn that into a disadvantage. And of course many people can profit in one way or another from telling you that they can tell you what this farmer's going to yell out tomorrow or next... your neighboring farmer's going to yell out tomorrow, or next week, or next month.

備考です。ベスト・エッセイ以外でも、ウォーレンは同じ主旨の話を披露しています。たとえば、以下の過去記事はおすすめです。

・べろんべろんの酔っぱらい(ウォーレン・バフェット)

2020年6月16日火曜日

2020年バークシャー株主総会(25)オレの農地を買わねえか

バークシャー・ハサウェイの株主総会より、今回からつづく話題は「バフェットからの手紙」の2013年度版で書かれていた内容の再現と言えるものです。だからといって読み飛ばす必要はありません。「重要なことは何度も話すべし。何度も聞くべし」、これは年を重ねた者が理解している知恵のひとつだからです。

蛇足になりますが本ブログでは、そのレターつまり2013年度「バフェットからの手紙」を「ウォーレン・バフェットのベスト・エッセイ」と独断で銘打っています。そのときの投稿などを含む目次はこちらです。また前回分の投稿はこちらです。(日本語は拙訳)

蛇足になりますが本ブログでは、そのレターつまり2013年度「バフェットからの手紙」を「ウォーレン・バフェットのベスト・エッセイ」と独断で銘打っています。そのときの投稿などを含む目次はこちらです。また前回分の投稿はこちらです。(日本語は拙訳)

<ウォーレン・バフェット> 今まさに資金を投じて農場を買おうとする瞬間を想像してみてください。このあたりの農地を、たとえば面積が160エーカーの農地を買おうとして、1株いや1エーカーあたりXドルで買ったとします。そのとき、隣接した土地の農夫もまったく同じ160エーカーの農地を所有しているとします。土地の形状も同じで、同じ質つまり土壌の質も同じ、いろいろな点で同一と考えてください。その同じ農地を所有する隣人はひどく変わった性格の持ち主で、毎日こんな風に語りかけてきます。「オレの農地を買わねえか。それとも、アンタの農地を売らねえか」。そして彼は売買ともに同じ値段の言い値を示してきます。

彼はずいぶんと手厚い人でした。つまり「となりの農地にその手の人がいると、ありがたい」という意味です。このとき、農地のかわりに株式に置き換えて考えればいいのです。GMの株を100株買いたいとすれば、月曜日の朝にだれかが100株売ってくれます。また、同じ値段で100株を買い取ってくれます。どういうわけか、そんな取引が1週間に5日間行われるのです。

しかし、もし農家の人であればここでどのような行動をとるか、想像してみてください。農地を買うときには、その土地でなにを生産しているのかを確かめるでしょう。心をよぎるのはそういったことです。こんな風にも自問するでしょう。「1エーカー当たりXドルで買ったとして、トウモロコシやら大豆やらが、豊作と不作の年を考えると平均して何ブッシェルぐらい収穫できるだろうか」「作物が高値で売れる年もあるだろうし、安値になる年もあるだろう」などと。

(Warren Buffett 01:14:28)

Imagine for a moment that you decided to invest money now, and you bought a farm. And the farmland around here, let's say you bought 160 acres, and you bought it at x per share, or per acre. And the farmer next to you had 160 identical acres, same contour, same quality, soil quality, so it was identical. And that farmer next door to you was a very peculiar character because every day that farmer with the identical farm said, "I'll sell you my farm, or I'll buy your farm at a certain price," which he would name.

(Warren Buffett 01:15:29)

Now, that's a very obliging neighbor. I mean, that's got to be a plus to have a fellow like that with the next farm. You don't get that with farms, you get it with stocks. You want 100 shares of General Motors, and then on Monday morning, somebody will buy you 100 shares or sell you another 100 shares at exactly the same price. And that goes on, I don't know, five days a week.

(Warren Buffett 01:15:58)

But just imagine if you had a farmer doing that. When you bought the farm, you looked at what the farm would produce. That was what went through your mind. You were saying to yourself, "I'm paying x dollars per acre. I think I'll get so many bushels of corn or soybeans on average, some years good, some years bad. And some years the price will be good. Some years the price will be bad," etc.

2020年6月15日月曜日

長期投資を心がける際の売却方針について(3)マイクロソフトの事例

今回からは個人的な経験を題材にして、長期投資における気づきや教訓を掘り起こしていきたいと思います。 本シリーズの前回分投稿はこちらです。

今回取り上げる銘柄はマイクロソフト(MSFT)です。当社の株式をはじめて購入したのは2011年秋なので、保有期間は9年弱になります。現在までに若干は売却したものの、大半はそのまま継続保有中です。

<株式投資で大きな利益をあげる構図のひとつ>

話を進める前に、株式投資によってそれなりの利益をあげる基本構造を確認しておきます。

1) 投資先の価値を市場が見逃している間に、株式を購入する。

2) その価値が表面化したり、市場が認識した結果、株価が上昇する。

3) 株式を売却する。あるいは継続保有して配当金を受領し続ける。

(参考記事) 投資が簡単だと思っている人間は愚か者だな(ハワード・マークス)の3つ目の引用

<株式購入当時の状況(2011-2012年)>

当社の株式購入を検討していたのは2011年でした。そのころに市場で人気があったのはアップルやグーグルといった企業でした。「オールド・テック」とみなされた当社は、表面的には失敗が目立ちました。2012年にはタイル型UIを取り入れたWindows 8がリリースされました。携帯電話会社Nokiaに資金を投じ始めたのは2011年です。のちになってわかることですが、その取り組みの多くが失敗に終わりました。しかし表舞台で失敗していた裏側では、地道に利益をあげていました。サーバー向けソフト事業では、売上高の増加率は2011年・2012年のどちらも10%超、営業利益の増加率は15%超でした。

<株式を購入した動機>

当時の不人気ぶりは覚えていたつもりでしたが、実際には記憶以上の不人気でした。そのころに書いた投稿を読むと、市場からの評価は実績PER10倍前後とあります。個人的にも、当社の将来性が輝かしいと考えて投資したわけではありません。期待していたことはもう少しささやかで、「主力事業の収益基盤が安定しているため、その分野だけでもゆっくりと成長できる」と予想した程度でした。株式を長期的に保有する間に利益が増加して、市場からの評価もその分は上昇するだろうと考えていました。

(参考記事) 2012年の投資をふりかえって(3)新規・追加投資編(マイクロソフト)

<転機の到来(2014年2月)>

当社の転機はCEO交代という形でやってきました。前CEOを務めていたのは、ビル・ゲイツの僚友スティーブ・バルマーでした。その彼が退任することになったのは、おそらく同業他社と比較した業績不振の責任を取らされたからでしょう。話題を呼んだ次期CEO選びの末に、サティア・ナデラが選任されました。対抗馬として有力視されていたNokiaのスティーブン・エロップ氏とは対照的に、サティアの専門領域は企業向けシステムでした。

(参考記事) もはやサル社長ではない

(参考記事) 米マイクロソフト次期CEOを予想する

あとから振り返ってみれば、この人選が新生マイクロソフトを決定づけたと思います。個人的にはこのできごとの重要性に気づいていませんでした。当社の株式は単に割安だというだけで継続保有していました。しかし「新CEOの登用」という埋没価値をリアル・オプションとして認識評価できていれば、当社の株価はもっと割安だと判断できていたでしょう(つまり、どこかの時点で株式買い増しに踏み切れたかもしれない)。それほどに当社や業界の将来性のことを真剣に考えていなかったわけです。さらには、当社のような代表的企業に集まる人的資源の豊かさを認識させられました。

<当社の変化(2014年2月以降)>

新CEOとなったサティア・ナデラは、積極的な改革を段階的に進めました。具体的な施策の例を以下にあげます。

・事業の選択; クラウド事業(Azureやサーバー製品等)への注力、スマートフォン事業からの撤退、その他製品のクラウド・サービス化

・社内文化の変革; エンジニアリング志向、オープン志向への転換

・潜在的顧客の獲得; 各社の買収(Mojang(マインクラフト)、LinkedIn、GitHub)、Linuxの積極的受入れ、Visual Studio Codeのマルチ・プラットフォーム提供

・消費者向け製品の差別化; Surfaceブランド製品

これらの施策がクラウド事業の拡大を手伝ったことは、あとになって考えてみればある程度理解できます。そして具体的な業績の進展をみることで、市場は当社に対する評価を上げていきました。

(参考記事) 2014年の投資をふりかえって(5)継続銘柄:マイクロソフト他

<株式売却の逡巡その1(2018年)>

この時期の市場評価は、株価が90ドル前後、実績PERが30倍強と、高い成長を織り込んだものでした。そして個人的に注視しつづけているファンド、FPAクレセントのスティーブン・ローミック氏が当社株式を一部売却したとのレターを読んだことで、そろそろ売却時かと迷いました。

どうしたものかと考えるなかで、当社のジョン・トンプソン会長の発言をとりあげた記事を目にしました(2018年2月分)。彼は「クラウドへの移行は、まだ本当に始まったばかりだ」と発言していました。具体的な根拠は示されていなかったものの、この発言内容をきっかけに市場の将来性を考え直してみました。

当社はそもそも大企業向けの事業を手がけています。その市場規模のことは、わたしよりもはるかによく理解しているはずです。その立場にあって先のような発言をするのは、額面通り正しいことを言っているか、あるいは虚勢を張っているかのどちらかだと考えました。仮に後者だとしても、平均に回帰するまでの成長分によって市場評価低下分を相殺できると判断しました。そして継続保有したまま数年が経過した時点で、彼の発言の真偽を確認すればよいだろうと。

トンプソン会長の発言がまちがっていたという証明は、今のところはできていません。クラウド事業についてFY2018-2QとFY2020-2Qを比較すると(6か月ベース)、売上高は140億ドルから220億ドルに成長し、成長率は年換算で21%,26%と推移しています。個人的に彼を信頼する度合いは、高止まりしたままです。

<株式売却の逡巡その2(2020年現在)>

現在の当社の株価は190ドル前後で、実績PERは約38倍と、さらに高い成長性を織り込んだ評価になっています。個人的には低PERに慣れているので、率直に言えば高いです。売却を迷うところです。株価が短中期的に低迷する可能性は十分にあると思います。期待度の高いクラウド事業の成長率に大きな翳りがみられれば、市場評価が下落基調に変わってもおかしくありません。しかし次の長期的期間(たとえば7年以上)までみれば、成長によって下落分を取り返せると踏んでいます。社会がコンピューティングの進展を望み、その領域と深度のいずれにおいても拡大すると予想できるからです。トンプソン会長の予言だけではなく、産業界の動きからも感じとれるように思います。またサティア・ナデラのリーダーシップにも不満はありません。そのため、少なくともしばらくは継続保有のままでいようと考えています。ただし小さくないリスクとして、国際的な安全保障面での規制圧力は高まってくると感じています。これがどのように悪影響を及ぼし得るのか、考えていくつもりです。

<今回のまとめ>

・強みを活かせる優良企業がくすぶっていた時期に、割安な値段で購入した(2011年)。

・当社自身が強みと弱みを見つめなおし、CEO交代という転換点をつくった(2014年)。

・新CEOが躊躇なく、事業や組織や文化を改革した。

・市場や当社の成長に任せて、株式を継続保有した。

今回取り上げる銘柄はマイクロソフト(MSFT)です。当社の株式をはじめて購入したのは2011年秋なので、保有期間は9年弱になります。現在までに若干は売却したものの、大半はそのまま継続保有中です。

<株式投資で大きな利益をあげる構図のひとつ>

話を進める前に、株式投資によってそれなりの利益をあげる基本構造を確認しておきます。

1) 投資先の価値を市場が見逃している間に、株式を購入する。

2) その価値が表面化したり、市場が認識した結果、株価が上昇する。

3) 株式を売却する。あるいは継続保有して配当金を受領し続ける。

(参考記事) 投資が簡単だと思っている人間は愚か者だな(ハワード・マークス)の3つ目の引用

<株式購入当時の状況(2011-2012年)>

当社の株式購入を検討していたのは2011年でした。そのころに市場で人気があったのはアップルやグーグルといった企業でした。「オールド・テック」とみなされた当社は、表面的には失敗が目立ちました。2012年にはタイル型UIを取り入れたWindows 8がリリースされました。携帯電話会社Nokiaに資金を投じ始めたのは2011年です。のちになってわかることですが、その取り組みの多くが失敗に終わりました。しかし表舞台で失敗していた裏側では、地道に利益をあげていました。サーバー向けソフト事業では、売上高の増加率は2011年・2012年のどちらも10%超、営業利益の増加率は15%超でした。

<株式を購入した動機>

当時の不人気ぶりは覚えていたつもりでしたが、実際には記憶以上の不人気でした。そのころに書いた投稿を読むと、市場からの評価は実績PER10倍前後とあります。個人的にも、当社の将来性が輝かしいと考えて投資したわけではありません。期待していたことはもう少しささやかで、「主力事業の収益基盤が安定しているため、その分野だけでもゆっくりと成長できる」と予想した程度でした。株式を長期的に保有する間に利益が増加して、市場からの評価もその分は上昇するだろうと考えていました。

(参考記事) 2012年の投資をふりかえって(3)新規・追加投資編(マイクロソフト)

<転機の到来(2014年2月)>

当社の転機はCEO交代という形でやってきました。前CEOを務めていたのは、ビル・ゲイツの僚友スティーブ・バルマーでした。その彼が退任することになったのは、おそらく同業他社と比較した業績不振の責任を取らされたからでしょう。話題を呼んだ次期CEO選びの末に、サティア・ナデラが選任されました。対抗馬として有力視されていたNokiaのスティーブン・エロップ氏とは対照的に、サティアの専門領域は企業向けシステムでした。

(参考記事) もはやサル社長ではない

(参考記事) 米マイクロソフト次期CEOを予想する

あとから振り返ってみれば、この人選が新生マイクロソフトを決定づけたと思います。個人的にはこのできごとの重要性に気づいていませんでした。当社の株式は単に割安だというだけで継続保有していました。しかし「新CEOの登用」という埋没価値をリアル・オプションとして認識評価できていれば、当社の株価はもっと割安だと判断できていたでしょう(つまり、どこかの時点で株式買い増しに踏み切れたかもしれない)。それほどに当社や業界の将来性のことを真剣に考えていなかったわけです。さらには、当社のような代表的企業に集まる人的資源の豊かさを認識させられました。

<当社の変化(2014年2月以降)>

新CEOとなったサティア・ナデラは、積極的な改革を段階的に進めました。具体的な施策の例を以下にあげます。

・事業の選択; クラウド事業(Azureやサーバー製品等)への注力、スマートフォン事業からの撤退、その他製品のクラウド・サービス化

・社内文化の変革; エンジニアリング志向、オープン志向への転換

・潜在的顧客の獲得; 各社の買収(Mojang(マインクラフト)、LinkedIn、GitHub)、Linuxの積極的受入れ、Visual Studio Codeのマルチ・プラットフォーム提供

・消費者向け製品の差別化; Surfaceブランド製品

これらの施策がクラウド事業の拡大を手伝ったことは、あとになって考えてみればある程度理解できます。そして具体的な業績の進展をみることで、市場は当社に対する評価を上げていきました。

(参考記事) 2014年の投資をふりかえって(5)継続銘柄:マイクロソフト他

<株式売却の逡巡その1(2018年)>

この時期の市場評価は、株価が90ドル前後、実績PERが30倍強と、高い成長を織り込んだものでした。そして個人的に注視しつづけているファンド、FPAクレセントのスティーブン・ローミック氏が当社株式を一部売却したとのレターを読んだことで、そろそろ売却時かと迷いました。

どうしたものかと考えるなかで、当社のジョン・トンプソン会長の発言をとりあげた記事を目にしました(2018年2月分)。彼は「クラウドへの移行は、まだ本当に始まったばかりだ」と発言していました。具体的な根拠は示されていなかったものの、この発言内容をきっかけに市場の将来性を考え直してみました。

当社はそもそも大企業向けの事業を手がけています。その市場規模のことは、わたしよりもはるかによく理解しているはずです。その立場にあって先のような発言をするのは、額面通り正しいことを言っているか、あるいは虚勢を張っているかのどちらかだと考えました。仮に後者だとしても、平均に回帰するまでの成長分によって市場評価低下分を相殺できると判断しました。そして継続保有したまま数年が経過した時点で、彼の発言の真偽を確認すればよいだろうと。

トンプソン会長の発言がまちがっていたという証明は、今のところはできていません。クラウド事業についてFY2018-2QとFY2020-2Qを比較すると(6か月ベース)、売上高は140億ドルから220億ドルに成長し、成長率は年換算で21%,26%と推移しています。個人的に彼を信頼する度合いは、高止まりしたままです。

<株式売却の逡巡その2(2020年現在)>

現在の当社の株価は190ドル前後で、実績PERは約38倍と、さらに高い成長性を織り込んだ評価になっています。個人的には低PERに慣れているので、率直に言えば高いです。売却を迷うところです。株価が短中期的に低迷する可能性は十分にあると思います。期待度の高いクラウド事業の成長率に大きな翳りがみられれば、市場評価が下落基調に変わってもおかしくありません。しかし次の長期的期間(たとえば7年以上)までみれば、成長によって下落分を取り返せると踏んでいます。社会がコンピューティングの進展を望み、その領域と深度のいずれにおいても拡大すると予想できるからです。トンプソン会長の予言だけではなく、産業界の動きからも感じとれるように思います。またサティア・ナデラのリーダーシップにも不満はありません。そのため、少なくともしばらくは継続保有のままでいようと考えています。ただし小さくないリスクとして、国際的な安全保障面での規制圧力は高まってくると感じています。これがどのように悪影響を及ぼし得るのか、考えていくつもりです。

<今回のまとめ>

・強みを活かせる優良企業がくすぶっていた時期に、割安な値段で購入した(2011年)。

・当社自身が強みと弱みを見つめなおし、CEO交代という転換点をつくった(2014年)。

・新CEOが躊躇なく、事業や組織や文化を改革した。

・市場や当社の成長に任せて、株式を継続保有した。

2020年6月14日日曜日

2020年バークシャー株主総会(24)泳ぎながら睡眠をとるイルカ

バークシャー・ハサウェイの株主総会より、投資における基本的な考えかたのいくつかに触れています。今回の話題は大きな話題同士の間にはさむ「つなぎ」のようなものですが、もうすぐ90歳になる彼がこれまで原稿も読まずに、休むことなく1時間以上も話をつづけてきたことを振り返れば、十分理解できます。泳ぎながら睡眠をとるイルカのようなものです。なお、前回分の投稿はこちらです。(日本語は拙訳)

<ウォーレン・バフェット> 株式というのは興味深いものです..、わたしどもは株式を事業の一部として常にとらえています。つまり「株式はある企業の小さな一部」という意味です。もし1789年に、そうするのは容易ではなかったと思いますが、少しばかりの貯蓄があれば小ぢんまりとした住宅を買えたかもしれません。

そのとき、他人に貸せるような家を買ったかもしれません。しかし、事業を共同で立ち上げていた10名に加わって資金を出す機会はありませんでした。彼らはおそらくみずからの資金を投じたでしょうし、アメリカに吹く追い風に乗ったことでしょう。その10人のうちのかなりの人たちが成功をおさめ、十分なリターンを得たと思います。しかしそれが選択というものです。貯蓄でどうにかしなければならなかったのです。

つづいて債券が発行されることになりました。これを買う場合でも限定的なリターンが得られます。しかし当時の利回りは5%や6%程度でした。ただし無リスクの債券を買うことはできません。つまりわたしが基準にしているのは、つねに米国財務省証券です。財務省証券よりもかなり大きなリターンが得られるとすれば、そこには理由があるものです。なにか大きなリスクが潜んでいます。

しかし株式の話題に戻りますと、流動性が高いうえに刻一刻と値付けされるせいで、「株式に対する自分自身の見解を、刻一刻と生み出さねばならない」という姿勢で取り組みがちです。それは実におろかな考えです。ベン・グレアムが1949年に教えてくれたことには、「株式は事業の一部であり、チャートの軌跡を描くちっぽけなものではない」というものもありました。当時はチャートやら何やらに、とても人気がありました。

(Warren Buffett 01:12:03)

It's interesting that stocks offer, which, and stocks are a... We always look at stocks as just being a part of a business. I mean, stocks are a small part of a business. If in 1789 you'd saved a small amount of money and it wasn't easy to save, you might've bought with those savings, you might've bought a tiny, tiny plot of property.

(Warren Buffett 01:12:39)

Maybe you bought a house that could be rented to somebody, but you didn't really have the chance to buy in with 10 different people who were developing businesses, and who were presumably putting their own money in, and that would have the American tailwind behind. And of the 10, a reasonably high percentage would succeed in a way and earn decent returns, but those are the choices. You might have had to do with savings.

(Warren Buffett 01:13:23)

And they started offering bonds originally. And there again you got a limited return. But the return in those days may have been 5% or 6% or something of the sort. But you can't buy risk-free bonds. I mean, the yardstick for me is always the U.S. Treasury. And when somebody offers you quite a bit more than the U.S. Treasury, there's usually a reason. There's much more risk.

(Warren Buffett 01:13:50)

But going back to stocks, people bring the attitude to them too often that because they are liquid and quoted minute by minute that it's an important that you develop an opinion on them minute by minute. Now, that's really foolish when you think about. And that's something Graham taught me in 1949, I mean, that single thought, that stocks were parts of businesses and not just little things that moved around on charts or... Charts were very popular in those days, and whatever it may be.

2020年6月13日土曜日

2020年バークシャー株主総会(23)ギャンブルの道具と考えている人は別

バークシャー・ハサウェイの株主総会より、今回はビル・ゲイツとソロモン・ブラザーズと30年物の米国債が話題に出てきますが、特に山場はありません。前回分の投稿はこちらです。(日本語は拙訳)

わたしの友人であるビル・ゲイツも、数年前にTED Talkに出演して同じ警告を出していました。彼の映像はたくさんの人が閲覧しています。しかしそこで語られていたのは、思いもよらないことが起こるだろうという現実についてでした。その手のことを論文で読むこともできますし、どういう事態になるのか議論するのも良いでしょう。そういえば、かつてソロモン[・ブラザーズ]の人たちがわたしにこんなことを言いました。「25シグマ[標準偏差]級の事象がなにか起こるようなものです。それが起こる確率は、宇宙が誕生して以来、一度きりの計算になります」と。ところが彼らの身のうえに、そのような出来事が1か月のうちに数回起こり、彼らは破産してしまいました。[LTCMの破綻のこと。ソロモン時代の参考記事はこちら]

The next outbreak? We’re not ready | Bill Gates (TED)

なにが起こるのかはわかりません。少なくともわたしからすれば、アメリカに吹く追い風の勢いは衰えていないと思っています。株式を長期間にわたって保有しつづければ、見事な成果をあげられます。30年物の米国債とくらべると株式のほうが成績が悪いとの見方がありますが、しかしその債券の現在の利回りは年率1.25%です。しかも、そこから税金を引かれます。連銀は年間のインフレ率を2%にしようと目論んでいます。ですから株式は、30年物や短期の米国債よりも好成績をあげるでしょうし、タンス預金よりも好成績をあげるでしょう。

つまり株式は、はるかに良好な投資対象だと言えます。ただしあくまでも投資として臨んだ場合の話です。ギャンブルの道具とみなしたり、安全だから信用取引で買おうなどと考えるのは別です。

(Warren Buffett 01:10:14)

Now, my friend Bill Gates was delivering the same warning at a TED Talk some years back. And he's gotten a lot more views. But it just says something about the fact that you're going to get both from the blue, and you can read papers about them, and you can talk about what'll happen if some, as they used to, the fellows would say, Salomon used to tell me, some 25-sigma event comes along, and they'll then say that that'll happen once in the life of the universe. And then it happens to them a couple times in a month, and they go broke.

(Warren Buffett 01:10:52)

You just don't know what's going to happen. You know, at least in my view, you know that America's tailwind is not exhausted. You're going to get a fine result if you own equities over a long period of time. And the idea that equities will not produce better results than the 30-year Treasury bond, which yields one and a quarter percent now, it's taxable income. It's the aim of the Federal Reserve to have 2% a year inflation. Equities are going to outperform that bond. They're going to outperform Treasury bills. They're going to outperform that money you've stuck under your mattress.

(Warren Buffett 01:11:41)

I mean, they are a enormously sound investment as long as they're an investment and they're not a gambling device or something that you think you can safely buy on margin or whatever it may be.

2020年6月12日金曜日

醜悪なPL、素敵なBS。しかし、その正体は(マイケル・モーブッシン)

本ブログで何度か取り上げたマイケル・モーブッシン氏が職場を移り、今度はモルガン・スタンレーの一員になっていました。彼がTwitterで紹介していたペーパー(あるいはエッセイ)を読んで、はじめて気がつきました。

それはともかく、その最新エッセイから興味をひいた部分をご紹介します。損益計算書と貸借対照表の読みかたに関わる話題です。(日本語は拙訳)

・The Math of Value and Growth [PDF] (Morgan Stanley)

この件は、わたし自身もときおり考えていました。たとえば、機械設備等の固定資産に資本投下する場合と、開発に携わる要員に人件費を払う場合を対比させて、その優劣を想像してみることがありました。また「悪く見える損益計算書」の点では、ウォーレン・バフェットが何度か触れていた「のれん償却費」を適宜調べるようにしています。 参考記事の一例を以下にあげておきます。

・2013年度バフェットからの手紙 - 無形資産の償却費について

また企業会計の限界についてチャーリー・マンガーが触れた文章は、以下の過去記事で取り上げています。

・これは最低だな(チャーリー・マンガー)

それはともかく、その最新エッセイから興味をひいた部分をご紹介します。損益計算書と貸借対照表の読みかたに関わる話題です。(日本語は拙訳)

・The Math of Value and Growth [PDF] (Morgan Stanley)

[競争優位性からくる]影響度や投資収益率を理解することは大切だ。[事業上の]投資は伝統的に、貸借対照表に現れる有形資産の形をとっていた。その一例として、運転資本や設備投資の増加があげられる。しかしこの何十年間のうちに、投資の形態は無形資産へと変化した。そのような投資は損益計算書で支出として扱われ、貸借対照表上には概して出現しない(他社を買収する場合を除く)。

これは重要なことである。著しい資金を無形資産へ投下して、その投資から高いリターンをあげる企業は、利益が貧弱だったり、さらには赤字を出す例もよくあるからだ。投資家としては、その種の企業にできるだけたくさん投資したいだろう。「悪く見える損益計算書」の一方で「良好に見える貸借対照表」であり、その正体は「抜群の価値創造」を果たしていると思われる企業を。

これとは対照的に過去の世代においては、有形資産へ投資した結果が貸借対照表上に計上されていた。そのため当時は「良好に見える損益計算書」だが「悪く見える貸借対照表」だった。

別の言いかたをすると、2つの企業が同水準の投資をして同水準の投資収益をあげたとき、会計士が投資分をどこに仕分けするかによって、大きく異なった財務諸表がでてくることがある。我々が注視するフリー・キャッシュ・フローの金額は同じかもしれない。しかし、そこに至るまでには別の道のりを歩むわけだ。

Understanding the magnitude and return on investments is crucial. Investments have traditionally been in the form of tangible assets that show up on the balance sheet. Examples include increases in working capital or capital expenditures. But in recent decades investments have shifted in form to intangible assets, which are expensed on the income statement and are typically absent on the balance sheet (except for when one company acquires another).3

This is important because companies that invest heavily in intangible assets and have high returns on those investments often produce poor profits, or may even lose money. As an investor, you want that kind of company to invest as much as it can. The income statement looks bad, the balance sheet looks better, and the value creation looks great.

Contrast this to generations past when tangible investments were captured on the balance sheet. In those days, the income statement looked good but the balance sheet looked bad.

Saying this differently, two companies can have the same level of investment and return on investment but very different financial statements based on where accountants record investments. Free cash flow, the number we care about, may be the same but the path to get there is different.

この件は、わたし自身もときおり考えていました。たとえば、機械設備等の固定資産に資本投下する場合と、開発に携わる要員に人件費を払う場合を対比させて、その優劣を想像してみることがありました。また「悪く見える損益計算書」の点では、ウォーレン・バフェットが何度か触れていた「のれん償却費」を適宜調べるようにしています。 参考記事の一例を以下にあげておきます。

・2013年度バフェットからの手紙 - 無形資産の償却費について

また企業会計の限界についてチャーリー・マンガーが触れた文章は、以下の過去記事で取り上げています。

・これは最低だな(チャーリー・マンガー)

2020年6月11日木曜日

2020年バークシャー株主総会(22)世界衛生安全保障指標(Global Health Security Index)

バークシャー・ハサウェイの株主総会より、今回はパンデミックなどに対する国家レベルでの各種体制の話題です。前回分の投稿はこちらです。(日本語は拙訳)

なお、文中であげたPDFファイルには、日本国の順位も掲載されています。

<ウォーレン・バフェット> ここで話題に挙げておきたいことがあります。きょう持参してきた分厚い300ページのこの本は、2019年の10月に出版されたものです。ジョンズ・ホプキンズの..

この国で高い名声を集めている機関のひとつであるジョンズ・ホプキンズ大学と、核脅威イニシアティブ、そしてエコノミスト誌の情報グループが共同で、パンデミックに対する世界各国の準備体制上の問題点を評価したものと言えます。

・2019 Global Health Security Index [PDF] (NTI)

サム[・ナン]がアーニーと連れだって、11月にわたしのところへ来てくれました。アーニーは少し前の連邦政府エネルギー省長官だった人物で、今はNTIのCEOを務めています。またサムとアーニーは共同会長でもあります。この報告書をまとめるのに尽力したベス・キャメロンも、わたしのところへ来ました。たしか去年の11月だったはずですが、この評価報告書を頂きました。ページをめくると、次のような書き出しがあります。300ページになる大著のはじめの一文です。「どの国から生じる生物的脅威であっても、自然的・作為的・偶発的を問わず、世界的な衛生や、国際的な安全保障や、世界中の経済に対してリスクとなり得る」 。

この本は、各国の準備状況を評価して順位づけるためにまとめあげられました。米国はかなり良い順位に付けています[第1位]。しかし、だれにも不合格がついていました。基本的にすべての国が不合格でした。

ジョンズ・ホプキンズやエコノミスト誌の高い評判を考えれば、またサムやアーニーのような人物がかかわっていることを考えれば、一定の関心を集めたことでしょう。次のスライドに進みますと、サムや関係者が2019年10月24日付でYouTubeの映像に登場しています。彼らは注目を集め、数日前の段階では閲覧回数が1,498回になっていました。

(Warren Buffett 01:07:42)

Now, I can't resist pointing out that in October of 2019, a large 300-page, I've got it right here, a book was brought out, and Johns Hopkins ...

(Warren Buffett 01:08:03)

And Johns Hopkins, one of the most respected institutions, country, Nuclear Threat Initiative, NTI, and the Intelligence Group at The Economist collaborated to evaluate the problems of the worldwide preparedness for pandemics, essentially.

(Warren Buffett 01:08:31)

And I think in November, Sam came out to see me with Ernie, more recent former Secretary of Energy who now is the CEO of NTI. He and Sam are co-chairmen, and Beth Cameron who did a lot of work on this report came out to see me. And they gave me in November I believe of last year, they gave me this appraisal. And the opening line, if you'll turn the page, this is the opening line of this 300-page tome: "Biological threats - natural, intentional, or accidental - in any country can pose risks to global health, international security, and the worldwide economy."

(Warren Buffett 01:09:24)

And this book was prepared in order to evaluate the preparedness of the various countries and rank them. We ranked pretty well, but all of us got a failing... All of the countries got a failing grade, basically.

(Warren Buffett 01:09:39)

Now, you would think with the prestige of Johns Hopkins and The Economist, along with people like Sam and Ernie, etc., that this would've gotten some attention. And, again, Sam... Turn to the next page. Sam and the others went on YouTube on October 24, 2019, and they have racked up, as of a couple days ago, 1,498 views.

なお、文中であげたPDFファイルには、日本国の順位も掲載されています。

2020年6月10日水曜日

2020年バークシャー株主総会(21)バークシャーの危機管理

バークシャー・ハサウェイの株主総会より、今回取り上げる文章は短いです。ウォーレン・バフェットやチャーリー・マンガーが、パンデミックなどの危機に対してどのような心がまえをしていたのかが、わずかながらうかがえます。前回分の投稿はこちらです。(日本語は拙訳)

<ウォーレン・バフェット> わたしたちは、まさしく最悪の事態が起こることを想定しながら、バークシャーを経営してきました。問題がひとつ発生する場合だけでなく、複数の問題が同時に起こることも考えてきました。その際に、1件目の問題がつづきを引き起こすこともありますが、1件目とは独立して発生することも考えられます。みなさんは学校でゼロ(零)のかけ算を習ったはずです。何年生のときだったか覚えていませんが、おそらくわたしが通っていた時代よりも学習時期が早くなっているかと思いますが、5,6年生でしょうか。「いくつかの数字をかけ合わせるときに、ゼロを一つかけるだけで、解はゼロになる」という教えです。アメリカに吹く追い風をつかめるわけですから、借入金を使う理由はありません。しかし、その風に乗るための理由は、他にいくらでもあるはずです。

(Warren Buffett 01:06:58)

And we run Berkshire that way, we run it so that we literally try to think of the worst case of not only just one thing going wrong, but other things going wrong at the same time, maybe partly caused by the first, but maybe independent even of the first. You learned in, I don't know what grade now, probably earlier than when I went to school, but in fifth or sixth grade, that you can have any series of numbers times zero, and you just need one zero in there and the answer is zero, and there's no reason to use borrowed money to participate in the American tailwind, but there's every other reason to participate.

2020年6月9日火曜日

2020年バークシャー株主総会(20)病原体に国境はない

バークシャー・ハサウェイの株主総会より、 今回はパンデミックなどの危機管理の重要性を啓蒙してきた人物の話題です。前回分の投稿はこちらです。(日本語は拙訳)

なお、上記のYouTubeリンクが表示されていない方は、こちらからどうぞ。

・Innovating an End to Pandemics (NTI)

<ウォーレン・バフェット> つづいて最近のニュースのなかから、みなさんがどこか興味を持つかもしれない話題を取り上げます。YouTubeに投稿された、ある映像の話です。投稿日が2015年6月17日付と、4年以上前のものです。サム・ナン氏という人物による映像です。彼は、米国に限らず世界的にみてもわたしがもっとも称賛してやまない人物の一人です。米国に対してかぎりないほどの献身をしてくれた、途方もない上院議員でした。議員を引退してからは報われぬ仕事に打ち込み、「核脅威イニシアティブ」(the Nuclear Threat Initiative)と呼ばれる団体を設立して率いてきました。ほとんどの方がその団体を知らないとは思います。実はわたしも少しだけ関わってきました。

「核脅威イニシアティブ」は、次のことに尽力したいがためにサムが共同で設立した団体のひとつです、それは、「核や化学や生物、そしてサイバー的なものも加えた、悪意的あるいは偶然その他を問わず、数百万ものアメリカ人を死に至らしめる可能性のある事象を低減させること」です。設立後に組織の要となったのは彼自身でした。彼は核の脅威と同様にパンデミックの恐ろしさについても、数十年間にわたって説き続けてきました。彼はウォー・ゲーム(軍事演習)に参加したこともあります。そこではさまざまなシナリオが試されました。そのなかには、911の少し後に炭疽菌入りの手紙を送りつけてきた類の狂信者が起こしかねない、悪意によるパンデミックも含まれていました。サムはプレゼンテーションを短くまとめてYouTubeに投稿しています。わたしが視聴したもの以外にも彼は登場しているはずですから、パンデミックの危険が語られているものはどれも視聴してほしいと思います。当時の彼は、「病原体に国境はない」と表現していました。まさしくわたしたちがこの数か月間に学んだことです。次のスライドに進みますが、YouTubeでその映像を開くと、視聴回数が831回と表示されます。この数字はわずか数日前に検索したときのものですが、数日あるいは数か月間のうちに一気に増えたのかはわかりません。パンデミックに対する興味から、こんな風に言うべきではないのでしょうが、「まだ起こっていないことを事前に考える」というのは難しいものです。しかし、「今回のパンデミックのようなことが起きたらどうなるか」という視点で考えるのはむずかしいことですが、実際にわたしたちは身をもって経験することができました。それゆえに、少なくともわたしとしては、「借入金を使って投資をしてはならない」と考えています。

(Warren Buffett 01:03:16)

I would like to context to the present news, point out something you may find kind of interesting. If you go to YouTube, you'll find on June 17th, of 2015, four-plus years ago, you'll find Sam Nunn, that was one of the people I admire the most in the United States and in the world, enormous patriot and tremendous senator, and he's carried on thankless work since leaving the Senate, and heading something called the Nuclear Threat Initiative, which most of you haven't heard of, but I've been slightly involved in it, Sam Nunn founded that.

(Warren Buffett 01:04:12)

And, the Nuclear Threat Initiative is simply organizations that are devoted to trying to reduce the chances of something of a nuclear chemical, biological, and now cyber nature, from either malevolent or accidental or whatever may be, from causing deaths to millions of Americans, and among the things that Sam co-founded it, but he's been the heart and soul of the organization subsequently, and he's talked about, worried about pandemics along with the nuclear threat for decades, and he's participated in war games where they play out various scenarios, including malevolent pandemics that could be started by the same kind of nut that sent the anthrax letters around the 9/11, a little after. Sam paired down this YouTube presentation, and I'm sure he's been on many others I just happened to look this one up, and talked about the dangers of a pandemic, and anybody should listen to Sam Nunn anytime he talks. So he said at that time, "Germs don't have borders," which we certainly learned in the last couple of months, and when I clicked on YouTube, if you'll go to the next, I found out that basically it had 831 views, and this was only a few days ago, I looked it up, but I don't know whether most of those views have just been the last few days or the last few months, I shouldn't say, because of the interest in pandemics, but it is hard to think about things that haven't happened yet. So we can experience, and when something like the current pandemic happens, it's hard to factor that in, and that's why you never want to use borrowed money, at least in my view, and then buy into investments.

なお、上記のYouTubeリンクが表示されていない方は、こちらからどうぞ。

・Innovating an End to Pandemics (NTI)

2020年6月8日月曜日

長期投資を心がける際の売却方針について(2)なぜ長期投資なのか

このシリーズの前回分の投稿で、トシユキさんのご質問にはひとまずご回答したつもりです。しかし彼がそもそも知りたかったことは、長期投資銘柄の売却についてだととらえています。もっと言えば、「長期に保有してきた銘柄を、どこかの値段で売却する必要があるのか。そうだとすれば、いつが売り時なのか」と問われていたように感じました。

その問いに対しては、トシユキさんのコメントから始まるやりとりでご紹介したフィル・フィッシャーからの引用が端的に答えています。「ときが経つほど大きな価値を生み出してくれる株は決して売らない」。さらに言えば、その条件を満たさない銘柄は売っても差し支えないことを意味していると受けとめています。

その答えを踏まえて元の問いを書き直せば、「離れるほどに漠然とする将来を、どのように値踏みすればよいのか」といった問いになると解釈しました。

この問いに対する包括的な答えを持っている人は、少なくともわたしは知りません。当然ながら、わたし自身も答えられません。それゆえに、これにて幕を引くべきなのでしょう。そうだとしても最低限のことは、たとえば先人の知恵をまとめたり、自分の経験を書くことはできるので、もう少し進んでみたいと思います。

<なぜ長期投資の方針を選ぶのか>

長期投資という方針を選ぶ理由は、その人が「他の方針と同じか、それ以上の成果が期待できる」と少なからず信じているからだと想像します。「ウォーレン・バフェットのような成功した投資家がそうしてきたから」「S&P500インデックス・ファンドに投資すれば、アメリカの成長を享受できるから」などのきっかけがあったかもしれません。たしかにそれらは過去に素晴らしい成績をあげています。しかしそこで一つ言えるのは、前者のやりかたでは個別株を選別する眼力が必要ですし、後者では「アメリカ大企業」というセクターに賭けている点です。つまり「何に投資するのか」を決めることは投資家自身に任されています。そしてその選択が長期的な当たりであるゆえに、長期的な成功をおさめられる..、さきほどのフィッシャーの引用に戻った形になりましたが、つまりこういうことでしょうか。「私には、長期的な当たり銘柄を探し当てることができる」、だから「私は長期投資をえらぶ」。

<長期投資に適した銘柄を選ぶ方法の一例>

その場合、どのようにして「長期的な当たり銘柄」を選ぶのでしょうか。見通しのきかない将来をみわけるにはどうすればよいのでしょうか。単純な戦略が一つ思い浮かびます。「好調な業績が継続中の銘柄をえらぶ」方法です。そして事業環境や競争力が、今後も継続あるいは拡大強化されること。そのような見通しを容易に立てられる銘柄があれば、候補に挙げることができるでしょう。ただし、その場合に問題となるのが「株価」です。見目麗しき銘柄には人気があつまり、将来の大きな成功を織り込んだ株価が付けられがちです。行き過ぎた株価になった銘柄をえらんで、そこから長期投資をはじめるのは難しい仕事だと思います。「買値にふさわしいほどに、将来予測の信頼性が高いこと」が要求されるからです。つまり、この戦略をとって長期投資を進める場合には、「買値及びそれに伴う投資規模」が重要な要因となってきます[参考記事]。

今回のまとめです。

・長期投資をする際には、「長期的な当たり銘柄」を選ぶこと。(これは前提条件)

・その買値や投資規模に見合った水準で、将来が予測できること。 (これは難しい)

結局のところ、上の文章は反語的な意味で記しましたが、救いの意味も含めてチャーリー・マンガーがウォーレン・バフェットに授けた教えを再掲します。

・長続きする競争優位性を見極める

(つづく)

その問いに対しては、トシユキさんのコメントから始まるやりとりでご紹介したフィル・フィッシャーからの引用が端的に答えています。「ときが経つほど大きな価値を生み出してくれる株は決して売らない」。さらに言えば、その条件を満たさない銘柄は売っても差し支えないことを意味していると受けとめています。

その答えを踏まえて元の問いを書き直せば、「離れるほどに漠然とする将来を、どのように値踏みすればよいのか」といった問いになると解釈しました。

この問いに対する包括的な答えを持っている人は、少なくともわたしは知りません。当然ながら、わたし自身も答えられません。それゆえに、これにて幕を引くべきなのでしょう。そうだとしても最低限のことは、たとえば先人の知恵をまとめたり、自分の経験を書くことはできるので、もう少し進んでみたいと思います。

<なぜ長期投資の方針を選ぶのか>

長期投資という方針を選ぶ理由は、その人が「他の方針と同じか、それ以上の成果が期待できる」と少なからず信じているからだと想像します。「ウォーレン・バフェットのような成功した投資家がそうしてきたから」「S&P500インデックス・ファンドに投資すれば、アメリカの成長を享受できるから」などのきっかけがあったかもしれません。たしかにそれらは過去に素晴らしい成績をあげています。しかしそこで一つ言えるのは、前者のやりかたでは個別株を選別する眼力が必要ですし、後者では「アメリカ大企業」というセクターに賭けている点です。つまり「何に投資するのか」を決めることは投資家自身に任されています。そしてその選択が長期的な当たりであるゆえに、長期的な成功をおさめられる..、さきほどのフィッシャーの引用に戻った形になりましたが、つまりこういうことでしょうか。「私には、長期的な当たり銘柄を探し当てることができる」、だから「私は長期投資をえらぶ」。

<長期投資に適した銘柄を選ぶ方法の一例>

その場合、どのようにして「長期的な当たり銘柄」を選ぶのでしょうか。見通しのきかない将来をみわけるにはどうすればよいのでしょうか。単純な戦略が一つ思い浮かびます。「好調な業績が継続中の銘柄をえらぶ」方法です。そして事業環境や競争力が、今後も継続あるいは拡大強化されること。そのような見通しを容易に立てられる銘柄があれば、候補に挙げることができるでしょう。ただし、その場合に問題となるのが「株価」です。見目麗しき銘柄には人気があつまり、将来の大きな成功を織り込んだ株価が付けられがちです。行き過ぎた株価になった銘柄をえらんで、そこから長期投資をはじめるのは難しい仕事だと思います。「買値にふさわしいほどに、将来予測の信頼性が高いこと」が要求されるからです。つまり、この戦略をとって長期投資を進める場合には、「買値及びそれに伴う投資規模」が重要な要因となってきます[参考記事]。

今回のまとめです。

・長期投資をする際には、「長期的な当たり銘柄」を選ぶこと。(これは前提条件)

・その買値や投資規模に見合った水準で、将来が予測できること。 (これは難しい)

結局のところ、上の文章は反語的な意味で記しましたが、救いの意味も含めてチャーリー・マンガーがウォーレン・バフェットに授けた教えを再掲します。

・長続きする競争優位性を見極める

「すばらしい企業にそこそこの値段がついているほうが、そこそこの企業にすばらしい値段がついているよりも良い」

(つづく)

2020年6月7日日曜日

幸福な結末(GMOベン・インカー)

本サイトでは何度か、資産運用会社GMOの創業者(の一人)ジェレミー・グランサムの文章を取り上げてきました。最近の彼は気候変動などの大きな課題に注力し、第一線的な職務からは離れていたようです。その彼が直近四半期の顧客向けレターで筆をとっていたので目を通しましたが、後任的存在のベン・インカー氏が書くところと主旨は変わらないため、今回はそのベン・インカー氏による文章をご紹介します。この波乱の時期にあって、いかにもバリュー志向のファンドらしい内容です。(日本語は拙訳)

・1Q 2020 GMO QUARTERLY LETTER (GMO)

備考です。同氏へインタビューした少し前の記事が、Barron'sのサイトに掲載されています。日本語サイトの翻訳記事は有料のようですが、本家のサイト記事は無料公開されているようです。

・Stocks Are Too Risky. What GMO’s Inker Says to Buy Instead. (Barron's)

・1Q 2020 GMO QUARTERLY LETTER (GMO)

要約

3月につけた安値の時点では、今後予想される厳しい景気後退によって生じる平均的な悪影響を各種資産の適正価値へ反映したとしても、ほとんどのリスク性資産に対する市場評価は、適正あるいは割安だと思われた。そのため我々が運営している「多種資産ポートフォリオ」では、その安値近辺の数週間のあいだに株式および債券の保有割合を増加させた。経済における不確実性が非常に高い水準にあること、さらにそれら不確実性のほぼすべてが下落を招くものだという事実を考慮すれば、市場は今後も変動しつづけ、厳しい前進の時期が度重なるものと、我々は予想した。ところがその後の6週間を超える期間において、リスク性資産の価格は大幅に上昇した。特に株式は顕著で、2か月に満たない間に4-6年間分の「標準的な」リターンを実現した。その一方で、グローバル経済面での下落リスクは、我々が評価するところでは目を引くほどには減少していなかった。そこで我々は高値の機会に乗じて、「多種資産ポートフォリオ」における株式の実質配分比率を大幅に縮小させた。そして、その資金の一部をロング・ショート戦術に投入した。具体的には、相対的に割安な株式を継続保有する傍らで、市場全体の価格変動に対する感応度を低下させた。これらの施策を講じたのは、今後の市場の方向性に確信を持ったからではない。「最良のシナリオに近い状況が将来到来することを市場が想定し、現在の価格を形成している」と判断したためである。そのようなシナリオが実現する可能性は、たしかに存在する。Covid-19に対する有効なワクチンが広範に流通するか、あるいは顕著な効果を発揮する治療法が速やかに開発されるのであれば、なおさらそうだと言える。しかしそういった幸福な結末に至らない場合、ほとんどの株式市場において大幅に下落する可能性が高いと、我々は考えている。そのような魅力に欠けたリスク対リターンを比較対照した結果、我々が顧客諸氏のためにできることは、市場が提供してくれている稀有な株式選別の機会をとらえる一方で、今後何か月間において市場が実際に向かう方向に関するリスクを低減させることだと判断した。それがために、「ベンチマーク無比較資産配分戦略」における実質株式配分比率を、55%近辺から約25%へ低下させた。

Executive Summary

At the March lows, most risk assets appeared to be fair value or cheap, even assuming a moderate hit to fair value from a severe recession. In our multi-asset portfolios, we added to our holdings of equities and credit over the few weeks around the lows. Our expectation was that markets would continue to be volatile and would have a hard time making too much headway given very high levels of economic uncertainty and the fact that most of that uncertainty was to the downside. Instead, over the following six weeks we saw a massive rally in risk assets, particularly equities. We got four to six years of “normal” equity returns in the space of less than two months. Meanwhile, our estimate of the downside risks to the global economy have not notably lessened. As a result, we have taken advantage of the higher prices to significantly reduce the effective equity weight in our multi-asset portfolios, turning some of it into long/short trades where we maintain exposure to relatively cheap stocks but reduce the portfolio’s sensitivity to overall market direction. We are not doing this out of a sense of certainty as to the market’s direction from here, but due to a belief that at current prices, markets seem to be pricing in something close to the best-case scenario. Such a scenario is certainly possible, particularly if an effective and widely available vaccine or strikingly effective treatment for Covid-19 were to be developed quickly. But if we do not get that happy outcome, we believe substantial losses would be likely across most equity markets. In the face of that unattractive risk/reward trade-off, we believe we can do better for our clients by taking more risk on the extraordinary relative stock selection opportunities the market is offering and less on the direction the stock market actually takes over the coming months. To that end, we have reduced our net equity exposure in our Benchmark-Free Allocation Strategy from around 55% to about 25%.

備考です。同氏へインタビューした少し前の記事が、Barron'sのサイトに掲載されています。日本語サイトの翻訳記事は有料のようですが、本家のサイト記事は無料公開されているようです。

・Stocks Are Too Risky. What GMO’s Inker Says to Buy Instead. (Barron's)

2020年6月6日土曜日

2020年バークシャー株主総会(19)市場に臨む際の注意

バークシャー・ハサウェイの株主総会より、 今回は株式などの市場に関する話題です。前回分の投稿はこちらです。(日本語は拙訳)

それではここからは、もっと幅広い話題に進みたいと思います。「わたしにはわからないこと」についてです。これは偏った見方なのかもしれませんが、明日の市場がどうなるのかは、誰にもわからないはずです。さらには来週どうなるか、来月どうなるか、来年どうなるのかも、わからないはずです。長い目で見ればアメリカは前進するでしょうが、確信はできません。そのことは2001年9月10日に学びましたし、ウィルスという点では数か月前に学んだばかりです。市場という点ではあらゆることが起こり得ます。アメリカに賭けること自体はかまわないのですが、どのように賭けるかは注意が必要です。理由は単純で、市場ではなにが起こるかわからないからです。

1987年10月の、たしか11日の月曜日だったと覚えていますが[原文ママ]、市場はその日のうちに22%下落しました。1914年には、株式市場が4か月間閉鎖されました。911の事件後の市場は4日間閉鎖されました。再開させるために奮闘したものですが、つまり「明日なにが起こるかは、だれにもわからない」わけです。ですから、アメリカに賭けろと言われたとしたら、わたしからもお話ししておきましょう。11歳のときに初めて株を買ってからまさしく経験してきましたが、わたしはアメリカに吹く極めて強い追い風に乗ることができました。そうだとしても、行く手へと向かう風が毎日必ず吹いていたわけではありません。ですから、明日どうなるかはわからないのです。

(Warren Buffett 01:00:59)

Now, let's move on now to a much broader subject, what I don't know. I don't know, and perhaps with a bias, I don't believe anybody knows what the market is going to do tomorrow, next week, next month, next year. I know America is going to move forward over time, but I don't know for sure, and we learned this on September 10th, 2001, and we learned it a few months ago in terms of the virus. Anything can happen in terms of markets, and you can bet on America, but you got to have to be careful about how you bet, simply because markets can do anything.

(Warren Buffett 01:02:15)

On October, whatever it was in 1987, October 11th I believe, a Monday, markets went down 22% in one day. In 1914, they closed the stock market for about four months, after 9/11 closed the market for four days, we hustled to get it going again, but nobody knows what's going to happen tomorrow. So when they tell you to bet on America, and I tell you that that's what's really gotten me through ever since I bought my first stock when I was 11, I mean I caught a huge, huge, huge tailwind in America, but it wasn't going to blow in my direction every single day, and you don't know what's going to happen tomorrow.

2020年6月5日金曜日

2020年バークシャー株主総会(18)もう一度言います

バークシャー・ハサウェイの株主総会より、 「米国史まとめ編」はここまでになります。前回分の投稿はこちらです。(日本語は拙訳)

蛇足になります。上にあげたウォーレンの発言は1か月前になされたものですが、それがちょうど現在のアメリカの情勢を反映しているように見えます。しかしそれは単なる偶然ではなく、ウォーレンや彼の仲間にとって、重要で根深い社会問題として日ごろから考えずにはいられなかったからこそ、言葉になったのだろうと想像します。

<ウォーレン・バフェット> コロニアル・ウィリアムズバーグ[バージニア州にある野外博物館の街]を訪れてみるとわかりますが、わたしも数回行ったことがあり、1976年には実際にそこでジミー・カーターとジェラルド・フォード[どちらも元大統領]の論戦を観ました。しかし、[建国]当時は黒人にとって好ましい時代ではなかったですし、女性にとっても良い時代ではありませんでした。そうだとしても、1776年の宣言で「すべての人間が生まれながらにして平等なことは自明である」と信じた米国民がその実現をめざすという観点に立てば、その範疇に含まれる人たちの待遇が大幅に改善される可能性は、明らかに存在していました。その後、この国は発展を遂げ、良き社会を築いてきました。また、ときが経つとともにますます良くなることでしょう。次のスライドに進みますと、このスライドで順番が正しいか確認しますが、この場で振り返ってきたように、さまざまな事実の良し悪しをみてきたことで、はっきりわかるかと思います。1776年に謳われた大志を、実際のところ1776年の文書は現実を映したものではなく、大きな志を湛えた(たたえた)ものでしたが、この国の人々はその志を実現しようと力を尽くしてきました。道のりはまだ続きますが、かさねて申し上げておきます。次のスライドにあるとおり、決してアメリカの失敗に賭けてはいけません。

(Warren Buffett 59:02)

When you go to Colonial Williamsburg, I've been there a couple of times, as a matter of fact, I watched the debate between Jimmy Carter and Gerald Ford there in the 1976, and it was not a great time to be black, it was not a great time to be a woman, and both of those categories still certainly got potential for significant improvement in terms of fulfilling that pledge made in 1776 about how we believe that it's self-evident that all men were created equal, but we have made progress, we are a better society, and we will, as the years go by. If you'll move to the next slide, and I believe that, and I think, let's see if I can get these slides in the proper order here. I believe that when you get through evaluating all of the qualitative facts, what we have done toward meeting the aspirations of what we wrote in 1776, what we wrote in 1776 wasn't a fact, but it was an aspirational document, and we have worked toward those aspirations, and we have a long way to go, but I'll repeat, if you move to the next slide, that never, never bet against America.

蛇足になります。上にあげたウォーレンの発言は1か月前になされたものですが、それがちょうど現在のアメリカの情勢を反映しているように見えます。しかしそれは単なる偶然ではなく、ウォーレンや彼の仲間にとって、重要で根深い社会問題として日ごろから考えずにはいられなかったからこそ、言葉になったのだろうと想像します。

2020年6月4日木曜日

為政者に求められる能力(ハワード・マークス)

前回のつづきで、ハワード・マークスが書いた最新メモのなかで、ウォール・ストリート・ジャーナル紙から引用してきた部分をご紹介します。政治と専門家に関する話題です。

世界的な注目がますます集まっている場所を論じて、チャーリー・マンガー的世界へとつなげている部分を切り取るあたりは、ハワードらしさがよく表れています。(日本語は拙訳)

言うまでもないですが、この文章は大統領へ向けたものではなく、読み手自身が教訓を引き出すためのものだと受けとめています。

なおチャーリー・マンガーが説く世知、すなわち実践的な知恵の重要性については、おもに彼の講演集『Poor Charlie's Almanack』を訳出する形で、過去記事で取り上げてあります。以下のリンク先に目次ページがあります。

・(目次)マンガーの主要記事

世界的な注目がますます集まっている場所を論じて、チャーリー・マンガー的世界へとつなげている部分を切り取るあたりは、ハワードらしさがよく表れています。(日本語は拙訳)

すくなくとも大統領に類するような職務に就いて統轄していくには、不完全な情報を基にして、競合する候補の中からむずかしい選択をすることが要求される。容易な問題であれば、執務室へあげられる前に解決済である。選出された高官たちが直面するのは、科学的データと世論のどちらによっても適切な解を出せない問題なのだ。そのどちらも重要なため、政治のリーダーはそれらを統合した判断を下さなければならない。しかしながら、それらは「決定的な判断をくだす」という行為自体の代わりを果たせるものではない。

大統領に要求される仕事には、他者の見解に異をとなえる専門家らの意見を聴いたあとに、それらのなかから選び出して、好機と危険の混じる道筋を描くことも含まれる。そして自らのくだした判断に非があれば認め、けりを付ける必要もあろう。これは危機に直面した時にかぎらず、頻繁に行われる。そのような仕事をうまく遂行できる手腕には、本人が身につけたある種の実際的な知恵がかかわってくる。すなわち、「専門家の見解を判断するという意味で、優れた専門家であること」が問われるのだ。 (「専門家では不十分」5月16,17日付)

To govern, at least at the level of the presidency, is to make hard choices among competing options with incomplete information. Easier problems are resolved before they ever reach the Oval Office. Neither scientific data nor public sentiments can properly answer the questions that face elected officials. Both are important and must be integrated into the judgments that political leaders make. But neither can substitute for that crucial act of judgment. . . .

The president’s job, and not only in times of crisis, frequently involves listening to experts disagree with one another and taking responsibility for choosing among them, plotting a course through opportunities and dangers. The capacity to do this well involves its own sort of practical wisdom, an expertise in judging expertise. . . . (“Experts Aren’t Enough,” May 16-17, emphasis added)

言うまでもないですが、この文章は大統領へ向けたものではなく、読み手自身が教訓を引き出すためのものだと受けとめています。

なおチャーリー・マンガーが説く世知、すなわち実践的な知恵の重要性については、おもに彼の講演集『Poor Charlie's Almanack』を訳出する形で、過去記事で取り上げてあります。以下のリンク先に目次ページがあります。

・(目次)マンガーの主要記事

2020年6月3日水曜日

2020年バークシャー株主総会(17)192年待ちの座席

バークシャー・ハサウェイの株主総会より、アメリカの建国以来から続く、不平等の改正に関する話題です。前回分の投稿はこちらです。(日本語は拙訳)

備考です。最初の段落にあった独立宣言の文言は、以下のサイトから借用しました。このサイトは、リンカーンの発言を取り上げたときにも参考にしています。

・独立宣言(1776 年)|About THE USA|アメリカンセンターJAPAN

1776年にわたしたちの始祖が次のように宣言したのは、注目に値します。「われわれは、以下の事実を自明のことと信じる。すなわち、すべての人間は生まれながらにして平等であり、その創造主によって、生命、自由、および幸福の追求を含む不可侵の権利を与えられているということ」。その14年後には、つまりこの国が正式に始まった1789年の翌年には、憲法が発効しました[原文ママ]。当時の国民のうち、15%を超える人が奴隷でした。この国は、その問題に取り組んできました。しかし「自明」という言葉が出てきましたが、バカでもわかるようなことを..、あるいは生命や幸福の追求の面で異議をとなえる人がいるかもしれません。しかし、「人口の15%を奴隷にする」という考えを以って「自由」と称する人は、どこにもいないと思います。その問題の一部を修正するだけでも、長い時間がかかりました。

つまりは、内戦が生じたことで18歳から60歳までの男性6%を失ったものの、それでもこの国は正しい方向へ進みました。そして行く手はまだ遠いですが、今も正しい方向へと進んでいます。それに加えて、1776年の独立宣言の文章に戻ると、「すべての人間は生まれながらにして平等であり、その創造主によって」云々とありますが..

人口の50%を占める人たちにしてみれば、「建国以来の年数でかぞえてその半分を超えてから、ようやく正当な扱いを受けるようになってきた」という意味で「自明」だったと思います。つまり、国の指導者を選ぶ投票をする権利が女性に保障されるまでに、131年間かかったということです。さらに特筆すべきは、その憲法修正第19条が1920年に批准されたあとの話です。最高裁判事の椅子に座る男性8名の並びに女性1名が加わることができるまでに、そこから61年間かかりました。最高裁には9名の男性がいたわけですから(笑)、なにかすべきだったと思います。結局のところ、サンドラ・デイ・オコナーが判事の職に就くまで61年間、もっとさかのぼれば192年間かかったことになります。しかし、「それは人材不足だったから」という人がいるかもしれません。

1920年には、人口の半数は女性だったと思われます。一方、法律家の中で女性が占める割合は半分ということはなく、10%にとどまっていたと思います。ですから、いくぶん遅れるのはわかります。それでも61年間は長すぎです。その間に33名の男性が任命されています。完全に偶然だとすると、コイン投げをして裏がずっと出る確率は80億分の1です。人材が不足していたこともあったでしょうが、それにしてもずいぶん長い時間がかかりました。そしてまだ終わってはいません。しかしそのような前進は、「この国が、改善の余地を多々残しながらも良い社会であり、1789年にも存在した良い社会である」という事実に意味を持たせてくれると思います。

(Warren Buffett 54:35)

It's interesting, in 1776, we said we hold these truths to be self-evident that all men are created equal, endowed by their creator with certain unalienable rights, among these are life, liberty, and pursuit of happiness, and yet 14 years later, a year after we really officially began the country in 1789, adopted a constitution. We found that more than 15% of the people in the country were slaves, and we wrestled with that, but when you say the word self-evident, that sort of sounds like you're saying any damn fool can recognize that, and you certainly say, he can argue maybe a little bit about life, and the pursuit of happiness, but I don't see how in the world anybody can reconcile liberty with the idea that 15% of the population was enslaved, and it took us a long time to at least partially correct that.

(Warren Buffett 56:08)

I mean it took a civil war, it took losing 6% of those people, males that were between 18 and 60 years of age, but we've moved in the right direction, we've got a long ways to go, but we've moved in the right direction now. In addition, going back again to that 1776 statement, that all men are created equal, and endowed by their creator, et cetera.

(Warren Buffett 56:42)

I think it was self-evident to the 50% of the population that they were getting a fair deal for over half the lifetime of the country. It took 131 years until women were guaranteed the right to vote for our country's leaders, and then what's even more remarkable is that after we adopted them, the 19th amendment, 1920, it took 61 more years until a woman was allowed to join those eight males on the Supreme Court. I grew up thinking that the Supreme Court must have been somewhat ... said there had to be nine men, but at 61 years, so took 192 years before Sandra Day O'Connor was appointed to the court, and now you can say that there was a pipeline problem.

(Warren Buffett 58:06)

Half the population may have been women in 1920, but there weren't half the lawyers, or I think were 10% of the lawyers probably. So you can understand some delay, but 61 years is a long time to go and to pick 33 males in-between. If that was entirely by chance, then the odds against that fewer flipping coins is about eight billion to one, like I said, there was a pipeline problem, but it took us a long, long time, and it's not done yet, but I think it does give meaning to the fact that we are a better society with a lot of room to go, that we are a better society that existed in 1789.

備考です。最初の段落にあった独立宣言の文言は、以下のサイトから借用しました。このサイトは、リンカーンの発言を取り上げたときにも参考にしています。

・独立宣言(1776 年)|About THE USA|アメリカンセンターJAPAN

2020年6月2日火曜日

社会で見られる危険な傾向(ハワード・マークス)

オークツリーのハワード・マークス氏が、前回のメモの追補に当たる文章を5月28日付で公開していました(正味6ページ分)。今回ご紹介する文章では、いわゆる「専門家」の意見を受けとめる際の心がまえが、単刀直入に語られています。前半部のチェックリスト、後半部の結び、いずれにも年長者の知恵が込められており、珠玉の断章だと思います。(日本語は拙訳)

・Uncertainty II [PDF] (Oaktree Capital Management)

・Uncertainty II [PDF] (Oaktree Capital Management)

さらには、専門家の意見を考慮するという意味で、私たちの社会でみられる危険な各種の傾向が働いていないか、いぶかしむ必要があります。例えば、次のようなものがあげられます。

・全般的な教養を有していることと、特定の領域における事実を知っていることを、取り違える。

・事実を知っていることと、本質を見抜く能力が高いことを、取り違える。

・専門家としての能力や本質を見抜く力を有していることと、将来を予測できる能力を、ないまぜにする。

・ある一分野における専門家を指して、あたかもあらゆる分野に知悉(ちしつ)しているとみなす。

・裕福で成功した人たちのことを、上述したような形で信頼する。

そのようなわけで、以前のメモでも触れたように、私は外国へ旅行をしたときに次のような質問をたびたび受けることになります。訪問先の国における経済やその潜在性をどのように考えているか、という質問です。そこで私は、「なぜ私にたずねるのですか。あなたが住んでいる国のことですよ」と答えています。たしかに私は投資や米国のことについて、ある程度は知っています。だからといってなぜ私が、他の分野や外国のことに関する有益な識見を、当然備えていることになるのでしょうか。

テレビに出てくる医師や公的保健機関の高官といった人たちは、経済活動の速やかな再開に対して強く反発しています。彼らは、コロナウィルスの医学的及び公共衛生上の観点に関することや、いかに対処すべきかについて、だれよりも多く知っているかもしれません。その場合彼らの助言は、「どれだけ多くの人を死なせないようにするか」というものになるでしょう。しかしその一方で、彼らは経済学者ではないゆえに、死亡者数を最小限におさえる観点でしか答えていないと受けとめるべきです。経済を再始動させることの重要性や、いかに2つの懸案事項のつりあいをとるかについては、考慮に含めていないかもしれません。