シルバーに関する投資対象はいくつかありましたが、そのほとんどはシルバー・ウィートン社とシルバーETF(SLV)でした。シルバー自体については前回の投稿で書きましたので、今回はおもにシルバー・ウィートンを取りあげます。

■シルバー・ウィートン(銘柄コード:SLW, 英名:Silver Wheaton Corp.)

- 当社Webサイト

- Google Finance 株価

<投資に至った背景>

シルバーへの投資自体は以前からつづけていたのですが、近年はETFのひとつSLVへ投資していました(昨年の投稿)。しかし2014年になってもシルバーの価格下落がとまらず、それ以上に株価が下落している鉱山会社に興味を持つようになりました。それまで当社の銘柄コード(SLW)を目にしたことはあったものの、実質的には何も知りませんでした。しかし事業概要の文章を目にして、一般的なシルバー鉱山会社とは商売のやりかたが大きく違っていることがわかり、詳しく調べてみたいと考えるようになりました。

<事業の状況>

当社はカナダのバンクーバーを拠点とする鉱業会社で、シルバーやゴールドを販売して収益をあげています。ただし自前の鉱山を操業するのではなく、鉱山会社に対して資金を提供し、そのかわりに契約対象となる鉱山から産出されるシルバーを一定期間(あるいは当該鉱山での採掘終了まで)にわたって固定価格で買い取る契約を結ぶ事業を展開しています。たとえば契約先企業が生産したシルバーを1オンス当たり5ドルで買い取る契約をしていれば、市場やディーラーに1オンス15ドルで売却すると、粗利益は10ドルになります。彼らは自社を"streaming company"と呼んでいますが、日本語にすると「購買条件付き資本提供会社」といったところでしょうか。

2013年度の業績概要は、売上高が7億ドル、営業利益が4.2億ドル、純利益が3.7億ドルでした。従業員数は30名弱のため固定費が少ないのと、有効税率が低い点が特徴です(税率については後述します)。

契約を結ぶおもな相手企業は、シルバー以外の金属を採掘する鉱山会社です。おもに生産される金属がゴールドや銅、鉛、亜鉛などで、シルバーは副産物として生産されます。契約案件数は約20件で、2013年度に買い取ったシルバーの数量は約26Moz(ミリオン・オンス)でした。シルバー全体の年間新規産出量が約800Mozでしたので、それなりの位置にいます。

鉱山開発を進める企業では、当該鉱山が商業生産を始める前はキャッシュフローの流出がつづきます。そのため、そもそもの当初資金を調達したり、開発プロジェクト中に追加資金を工面するといった財務は、事業活動の初期段階における重要な仕事です。一方、生産が軌道に乗ればキャッシュフローは流入に変わり、シルバー等の副産物収入が減っても許容できると考えるのでしょう。そのため当社が提供するソリューションは、契約先企業にとっても有益なものだと考えられています。

具体的な契約先企業の例としては、次のような会社があります(数字は2013年度)。

・グレンコア・エクストラータ(Glencore Xstrata); 売上高2,396億ドル

・ヴァーレ(Vale); 売上高467億ドル

・バリック・ゴールド(Barrick Gold); 売上高125億ドル

・ゴールドコープ(Goldcorp); 売上高36億ドル

なお近年になって、ゴールドを産出したり鉱山開発している企業と契約を結び、ゴールドを買い取る事業も行っています。CEOのスモールウッド氏によれば、「基本的な投資先はシルバーだが、機会があればゴールドにも投資する」とのことです。

<株価の状況>

当社の株式はNYSEに上場されています(カナダのトロント市場にも上場)。2014年の年初が20.19$、年末が20.33$と、結果的には横ばいでした。現在の株価は21$強です。直近1年間の配当実績は0.26$で、配当利回りは1%強です。

<投資方針>

2014年の9月下旬から11月上旬にかけて集中的に購入しました(上図の赤矢印)。平均購入単価は20$弱でした。ただしETF銘柄のSLVを一部売却した資金も回しているので、その部分は銘柄を乗り換えたことになります(後述します)。

投資する際に当社を評価した大きな点は、次の2つです。

1. 複数の企業と契約し、シルバーやゴールドの調達先を分散していること

そもそもシルバーを副産物として産出する企業と購買契約を結ぶわけですから、ひとつの鉱山から産出される量は限定的です。そのため当社が商売を拡大しようとすれば、必然的に複数企業と取引することになります。しかし、この点がおのずと当社の優位につながると考えます。

契約先企業が複数社にわたることで、経営体が分散されるだけでなく、金属種的な分散(ゴールド、銅、亜鉛など)と地理的な分散が実現します。そして言うまでもなく、それらの契約先企業はシルバーの価格下落リスクからおおむね分離しています。このことは、シルバーの価格下落リスクやその他のリスクが生じても、当社が生存できる確率を高めることに寄与します。

生物学的にたとえれば、当社を「寄生虫」とみなすことができます。宿主が幼少期にあるときに生育を助ける代わりに、残りの生存期間にわたって寄生させてもらいます。ただし合意による寄生ですから、共存関係にあると言えるでしょう。さらに複数各種の宿主に掛け持ちで寄生することで生存確率を高めると共に、段階的に宿主を乗り換えることができます。そして、場合によってはシルバー価格の高騰も期待できます。これは、宿主から頂く栄養分がローヤルゼリーに変わるようなものです。

もうひとつはあくまでも推測に過ぎませんが、操業をつづける複数の鉱山会社と長期の契約を結ぶことで、鉱床から採掘する際の鉱床学的な事実情報を相手先から入手でき、知見を深められる点を評価したいと思います。このような知見は、将来の契約候補先を検討評価する際に役に立ちます。リスクの項目で触れますが、この事業で競争相手に差をつけられるとすれば、「案件に対する目利きの良さ」が重要になると考えます。その点で現在おかれている当社の位置づけは、将来にもつながるものと捉えています。

2. 契約先企業との契約期間が長期であること

当社がシルバーを買い取る期間として、契約条件に「鉱山が経済的寿命をむかえるまで」と定める案件が少なくありません。それ以外でも10年間や20年間といった期間を指定しています。そして、当社が相手先からシルバーを買い取る固定価格はおよそ5ドルです。シルバー主体の鉱山会社の財務を考慮すると、シルバーの価格がこの水準まで下落する可能性は著しく低いと予想します。上述した1.の要因と組み合わせれば、当社にとってシルバーの価格上昇に賭けられる期間が長期間持てることを意味します。

前回の投稿で書きましたが、現在のシルバーは需給バランスの観点から見ると、価格上昇の機会が十分にあると予想します。そうであれば、「シルバーの価格上昇時に市場から高く評価されるシルバー主体の鉱山会社のほうが、投資先として良い選択だろう」と考えるかもしれません。しかしこれも前回触れたように、先物市場の行方が短期的にどうなるのかは予測しがたく、低迷が長く続いても分のある当社に投資したほうがよいと考えました。

<リスク>

1. タックスヘイブン子会社の活用

当社の収益の大半は、ケイマン諸島に設立された子会社が計上しています。また過去においてもタックスヘイブン子会社を使っています。そのため、当社の本社がカナダ本国で課される税率は本来の25%ではなく、大幅に少ない金額にとどまっています。たとえば2012年には、営業利益6億ドルに対して本来のカナダの税率(25%)に従うと、所得税は1億5千万ドルになります。しかし、実際の税額は1,400万ドル強にとどまっています。なおこの件に関連して当社の年次報告書では、カナダの税務当局が当社の2005年度から2010年度の国際取引について現在監査中であることが記載されています。

この件がどのような結末に落ち着くのか予想できません。ただし、あまり厳しく締め上げると、当社がカナダを出ていくことも考えられます。そのため更生や新たな規制が実施されるとしても、ほどほどの水準にとどまるのではないか、と(希望的なのですが)考えています。

2. 今後の事業の拡張発展に対して、特定個人の力量が大きな影響を及ぼすこと

当社が新規の契約を獲得するには、相手先企業の存在が不可欠です。そのほかに、適切なタイミングと資金、そして学術的(鉱床地質学)な洞察力が要求されます。それらがそろうことで、当社にとって質の高い投資案件を得ることができます。この中でもっとも安価に入手できる可能性のあるものが、人材です。たとえば当社のナンバー2の地質学者が別の会社に引き抜かれたら、商売自体は容易に模倣できます。この課題は当社に限らず不変のもので、やがては顕在化するリスクだと予想します。

ただしすでに成立している契約案件は確定的です。そのため、当社の企業価値を判断する上では、あくまでも過去を評価し、将来の発展性はボーナスと考えるようにしています。

3. 他社の参入による事業拡張機会の減少

当社の事業に参入するには、資本と学術的能力と交渉力があれば可能で、参入障壁はあまり高くありません。そのためシルバーやゴールドの価格が高値の水準に戻れば、新規参入が増えると思われます。その場合、当然ながらパイを争うことになり、投下資本利益率は下がるでしょう。

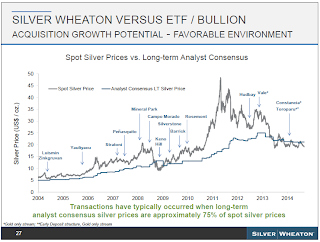

これについては当社経営陣の規律が試されるときであり、ひとりの個人投資家としてできることと言えば、過去の実績を振り返るぐらいです。当社の投資家向けプレゼンテーション資料(2014年9月版)で、過去の契約実績が図示されていました。それによれば、2011年のシルバー価格高騰前後の時期には新規契約を締結していません。このことから、現在の経営陣は一定の規律を保っていると評価できそうです。

■シルバーETF(銘柄コード:SLV、英名:iShares Silver Trust)

- Google Finance 株価

シルバーのETFが上場されてからは、基本的にSLVを対象に資金を投じてきました。しかし上述したように今回はシルバー・ウィートン(SLW)に興味を持ち、SLVのほうはある程度売却して乗り換えることにしました(SLV売却にともなって、損失を確定しました)。ただしSLWとは値動きが異なるため、価格下落時に追加投資する際には、相対的に割安な銘柄のほうにしたいと考えています。

■その他のシルバー関連の投資

上記以外にもシルバーに関する投資先がありましたが、ポートフォリオに占める割合がわずかなので、それらの説明は省略します。なおシルバー関連の全投資を単一の銘柄としてとらえれば、ポートフォリオに占める割合は主力級となりました。

0 件のコメント:

コメントを投稿