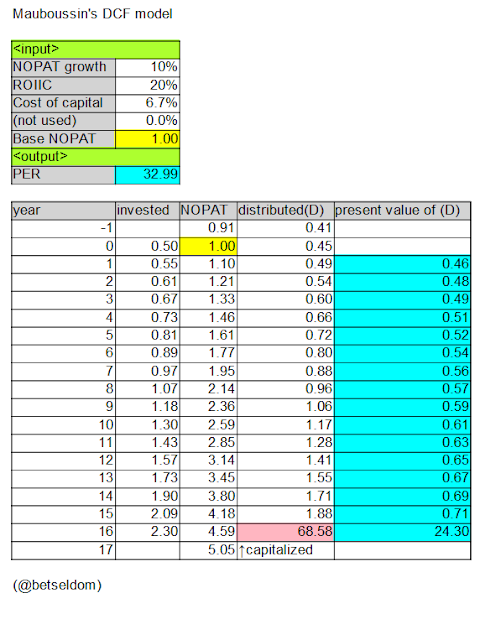

マイケル・モーブッシンに関する前回分の投稿で、コメント欄にてご質問がありました。「計算結果のPERが合わない」とのお問い合わせでしたが、今回の投稿はその返答になります。以下の図は、前回分投稿の内容に基づいてわたしが作成したスプレッドシートです。NOPAT成長率が10%と15%の2つの例を計算して、それぞれ掲載しています。

どちらの図でも出典元のエッセイで示されていたPERの数字(32.3および52.2)と合致していませんが、おおよそ合っていると勝手に判断して、それ以上は深入りしていません(計算途中の端数まるめ処理を調整するなど)。単純なモデルですが冷静にながめてみると、当たり前のことが数値になって現れており、ふだんの価値評価プロセスを見直す材料になりそうです。

(NOPAT成長率が10%の場合)

(NOPAT成長率が15%の場合)

3 件のコメント:

昨日コメントした者です。

ありがとうございました。

17年目からはinvestedがゼロになるのでD=NOPATとなるということで計算が合いました。

大変興味深い内容で何度も読んでしまいました。

一つ質問よろしいでしょうか?

NOPATが1でinvestedが0.75ならばDは0.25になるような気がするのですが、これはどういう計算がされているのでしょうか?

investedが0.86でNOPATが1.15のときDが0.16ですが、

1.15-0.86で0.29になるような気がしたのですが

配当の税金?とか考えましたが見当違いでしょうか?

匿名さん、こんにちは。コメントをありがとうございます。

この件は匿名さんがお考えになっているとおりで、複雑な計算は隠れていません。このスプレッドシートでは、investedは当年度に得たNOPATを再投資するという前提で記しています。そのため、実際の入金タイミングや投資効果があらわれるであろう時機を考慮して、翌年度の行に記しています。

NOPAT成長率が15%における具体的な例は、

year 0のNOPAT(1.00) = year 0のD(0.14) + year 1のinvested(0.86)

です。

ご不明な点があれば、ひきつづきお問い合わせください。

コメントを投稿