光明はあるのか? 賢明なる企業は、年金基金の運用で確実に優れた成績をあげられるだろうか?

平均以上の成績をあげることがモノサシとなるのでしたら、資産運用者の大多数は不合格まちがいなしです。それでは、偶然あるいは腕前を問わず、成功する人は出てくるものでしょうか。もちろんです。ある程度の年数でみれば、偶然に導かれて平均よりも良くなる人が必ずや出てきます。「コイン投げマネージャー」が1000人集まって競技を行うようなものです。5回目や10回目のコイン投げ競技が終わった時点で、「勝者」が何名か残っていることでしょう(コインを5回投げると、全部「勝ち」の成績をあげる人が31名出てくると期待できます。そのような人は、市場という試練を通じて確かめられた予知能力を持っているでしょうから、きっと年金などの話題に関するエッセイを訳知り顔で書くと思います)。

しばらくの間ツイていたことが幸いする人のほかに、才能のおかげで(ほどほど)成功する人がいくらか出てきてもおかしくないと思います。ただし、過去の成績を分析するだけでその人物を特定できる、とは思いません。コインを使っているかもしれません。表が出やすいとわかっていて、いつも表を選んでいるのかもしれません。しかし単に過去の成績をみたところで、ランダムにコイン投げをして今まで幸運がつづいてきた人たちと、区別することはできないものです。

あなたが他人の性格をうまく見抜けるのと同じことを、投資の分野でもできるとしましょう。そうであれば、堅実な実績を築いてきた運用者と話をして、彼が他の投資家よりも本当に有利な方法を使っていることが理解でき、どうやら今までのように今後も優秀さが発揮されそうだとわかるかもしれません。しかしそうなるには、顧客が非常に賢明で、そして十分に説明を受けなければなりません。仮にそうだとしても、さまざまな落とし穴が待っています。

最初の地点で、わかりやすい巨大な落とし穴があります。それは、多額の運用資産を以って平均以上の成績を維持することです。ほぼまちがいなく、それは不可能だと思います。200億ドルを一つ所で運用する、そう考えてみればいいと思います。そうすれば資金が十分にもたらされるので、世界で一番有能な投資の人材を雇えるでしょう。結局のところ、ラスベガスの大金が最高のエンターテイナーをステージへと呼び寄せていますよね。200億ドルの資産を運用して5千万ドルの年間手数料があれば、次の人たちを集めるのは容易でしょう。(a)各企業へ影響を及ぼす展開を分刻みで追いかける業界別の専門家をひと揃えと、(b)世の中の流れを研究する極上のエコノミスト、そして(c)それらの豊富な情報を踏まえた上で、市場において適切な行動へと変換する、迅速で意志の固いポートフォリオ・マネージャーです。

ところが、そううまくはいきません。

すぐそばでも、別の200億ドルで同じものを手に入れているからです。その手の組織は、自前のブリッジ専門家の一団を備えているのです。彼らは同じハンドを使い、みな同じ本を読んでおり、同じコンピューターを頼りにしています。さらには、200億ドルもしくは重要な部分を、易々とあるいは安価に動かすことはできません。みんなの視線が同じところへ、つまり投資における目下の問題や機会へと集まっていないときには、なおのことです。運用資産が増加すれば、投資の機会は劇的に減少します。というのもポートフォリオを埋めるには、実のところ非常に大規模な企業しか使えないからです。資金が増えるということは、選択肢が減るということです。さらにその選択肢は制限されています。金融面で腹を空かせた他の者たちへ差し出されたお品書きとまったく同じものに、です。

つまり、年金基金で平均以上の成績を保証できる合理的可能性は、ほとんど皆無と言えます。

Is There Hope? Can a Wise Corporation Assure Superior Investment Performance for its Pension Plan?

If above-average performance is to be their yardstick, the vast majority of investment managers must fail. Will a few succeed - due either to chance or skill? Of course. For some intermediate period of years a few are bound to look better than average due to chance - just as would be the case if 1,000 "coin managers" engaged in a coin-flipping contest. There would be some "winners" over a 5 or 10-flip measurement cycle. (After five flips, you would expect to have 31 with uniformly "successful" records - who, with their oracular abilities confirmed in the crucible of the marketplace, would author pedantic essays on subjects such as pensions.)

In addition to the ones benefitting from short-term luck, I believe it possible that a few will succeed - in a modest way - because of skill. I do not believe they can be identified solely by a study of their past record. They may be operating with a coin that they know favors heads, and be calling heads each time, but their bare statistical record will not be distinguishable from the larger group who have been calling flips indiscriminately and have been lucky - so far.

It may be possible, if you know a good deal about investments as well as human personality, to talk with a manager who has a decent record and find that he is using methods which really give an advantage over other investors, and which appear to be likely to provide continued superiority in the future. This requires a very wise and informed client - and even then is not free from pitfalls.

For openers, there is one huge, obvious pitfall. I am virtually certain that above-average performance cannot be maintained with large sums of managed money. It is nice to think that $20 billion managed under one roof will produce financial resources which can hire some of the world's most effective investment talent. After all, doesn't the big money at Las Vegas attract the most effective entertainers to its stages? Surely $50 million annually of fees on $20 billion of managed assets will allow (a) an array of industry specialists covering minute-by-minute developments affecting companies within their purview; (b) top-flight economists to study the movement of the tides; and (c) nimble, decisive portfolio managers to translate this wealth of information into appropriate market action.

It just doesn't work that way.

Down the street there is another $20 billion getting the same input. Each such organization has its own group of bridge experts cooperating on identical hands - and they all have read the same book and consulted the same computers. Furthermore, you just don't move $20 billion or any significant fraction around easily or inexpensively - particularly not when all eyes tend to be focused on the same current investment problems and opportunities. An increase in funds managed dramatically reduces the number of investment opportunities, since only companies of very large size can be of any real use in filling portfolios. More money means fewer choices - and the restriction of those choices to exactly the same bill of fare offered to others with ravenous financial appetites.

In short, the rational expectation of assuring above average pension fund management is very close to nil.

2015年1月30日金曜日

2013年度バフェットからの手紙 - (付録)企業年金制度について(9)

ウォーレン・バフェットが、ワシントン・ポストのキャサリン・グラハム向けに書いた企業年金制度に関する注意について、9回目です。前回分はこちらです。(日本語は拙訳)

2015年1月28日水曜日

2014年の投資をふりかえって(7)継続銘柄:モザイク

■モザイク(MOS)

- 当社Webサイト

- Google Finance 株価

肥料を採掘・生産・販売する当社に投資し始めたのは、2013年の夏からです。以下のリンク先はそのときの振りかえり記事です。

2013年の投資をふりかえって(8)新規投資銘柄:モザイク

<株価の状況>

年初の株価が47.27$、年末は45.65$となり、3.5%の下落でした。現在の株価は47.94$です。発表されたばかりの最新の業績予想を反映すると、当社の2014年度実績EPSは約2.6$、PERは約18.5になります。過去1年間の配当実績が1$、配当利回りは2%強です。

<事業の状況>

当社の2大事業であるカリウムとリン肥料はコモディティーであり、業績はそれらの販売価格に左右されます。2013年夏にカリウム業界で大きな事件が発生したことで、カリウム肥料の価格が大きく下落しました(リンも連れ安の状態です)。それから1年以上が経過しましたが、価格の大幅回復には至っていません。カリウムの主要生産者であるウラルカリ社とベラルーシカリ社がいまだに関係を改善していないことが、価格低迷がつづく大きな原因だと思われます(併せて、穀物価格も低迷しています)。ただし後述するように、ウラルカリの供給体制に変化があり、価格改善の動きが出てきています。またインドで政権が交代したことも、需要回復そして価格改善につながる材料とみられています(肥料に対する補助金政策の見直し)。

(以下の2つのチャートは、いずれもIndexMundiからお借りしたものです)

一方のリン肥料の価格は底を打ち、ある程度(450$/t)の水準まで回復しました。ただしこの水準では利益をあげるのが厳しい生産者も少なくないので、価格がもう一段階上がるのではと予想しています。

価格水準は別として、当社の事業自体は順調に進展しています。ひとつは販売量の状況です。リン肥料(DAP)は第3四半期の実績で前年比20%増の3.3Mt、カリウム肥料(MOP)は30%増の1.38Mtでした。いずれも価格が低下したところで需要が増加しているわけですから、経済学的な法則がすなおに働いています。業績見通しの上方修正が先日発表されましたが、需要状況は好ましい状態です。価格が見直されていく段階にあると受けとめています。

もうひとつは事業拡張への投資です。ひきつづき市場拡大が期待できるブラジルでは、流通案件の買収が12月に完了しました。またリン事業で競合していたCFインダストリーズ社から買収した部門(フロリダのリン鉱山)も統合されました。この買収は「市場低迷時に競争環境が集約整理される」典型的な事例で、当社にとってはありがたい案件だったと思います。その他に以前から遂行中のプロジェクト(カリウム鉱山のK3増強や、サウジの国営企業Ma'aden社とのリン事業JV)がありますが、第3四半期決算の発表資料によれば順調に推移しているとのことです。

<当社に対する投資方針>

当社への投資を評価するにあたって、現在の株価ではPER水準が高い点を指摘すべきでしょう。前述したように現在のPERは約18.5です。1/22現在のS&P500が18.6なので(3か月遅れの決算ベース)、ほぼ同じ水準です。

コモディティーの適正価格を見積もるのはむずかしい仕事なので、個人的には供給側のコストを基準にして判断しています。シルバーへの投資でも触れたように、採算割れの供給は長続きできないからです。カリウム業界は寡占が進んでいることから、現在の価格水準でも生産者は利益をあげられます。そのため、利益確保のために価格を無理に上昇させる理由はありません。リン業界は先にも触れたように450$/tの価格ではほとんど利益が出ない企業もあると考えます。もしリン肥料の価格改善が1割程度進むとすれば、当社の利益水準は現在の5-10%増しになると予想されます。しかしそうだとしてもPERはそれほど下がらず、割安とは言いがたい株価です。

そうだとしたら、そもそも2013年夏の事件で暴落した株価を割安だと判断したこと自体が甘かったのでしょうか。この可能性は自分でも折に触れて考え直しています。当時は、いずれ商品価格がもっと回復する可能性を評価していたのですが(特にカリウム肥料)、その判断が甘いのではないかと。

超長期的(10年以上)にみれば、肥料価格が上昇する可能性は高いと思います。しかし中長期的にどうなるかは、正直なところ読めません。しかし逆に言えば、これは機会にもつながります。当社はカリウムとリン事業の利益バランスが比較的とれており、両事業とも大手です。厳しい価格低迷がつづいても、生存できる確率は相対的に高いと期待できます。逆に、競合他社の資産を安く取得できる機会がうまれます。一方で以前の投稿でも触れたように、食糧政策では政治や気象・天災といった巨大リスクを考慮する必要があります。そのため、甘い見積もりと思われるかもしれませんが、若干のリスク・プレミアムは上乗せできると考えています。

つまり現在の株価水準は無条件に安いと言える水準ではないと考えますが、次のような点を考慮すると、中長期的にはまずまずの利益が期待できる投資対象かと判断しています。

・キャッシュフローを再投資することによる販売数量の増加

・それと併せて、規模の経済が進展することによる利益率の向上

・突発的リスクに対するプレミアム

・肥料成分バランスの見直しから生じる販売水準の改善(インドや中国では窒素系が優位)

・超長期的なインフレ傾向による肥料価格の上昇

・低迷期にも競争力を強化できる潜在的な可能性

その一方で、最近の原油価格下落は穀物需要の低迷につながる可能性があります(バイオ燃料)。これは、上記の追い風を相殺するリスク要因としてあげられると思います。

具体的な持ち株数についてですが、上記の株価チャートに示したように正味で少し売却しました(赤矢印が購入、青は売却)。しかし基本的には継続保有したいと考えています。そうは言っても、ずっと有望なコモディティー関連の銘柄をみつけたときには、乗り換える可能性はあります。

最後に、「カリウム肥料業界の問題児」ウラルカリ社の近況について触れておきます。同社の状況はインターネット上のニュースでも散見されますが、業界紙である化学工業日報でも事故の状況をとりあげていました(2015年1月8日)。かん水が流入して問題となったソリカムスク2鉱山は、閉山するリスクが高いようです。年間の生産能力が約2Mtなので、市場シェアの数%に相当します。さて、今年は需要側が動いてくれるでしょうか。

(写真はPotash Investing Newsから、孫借りしました)

- 当社Webサイト

- Google Finance 株価

肥料を採掘・生産・販売する当社に投資し始めたのは、2013年の夏からです。以下のリンク先はそのときの振りかえり記事です。

2013年の投資をふりかえって(8)新規投資銘柄:モザイク

<株価の状況>

年初の株価が47.27$、年末は45.65$となり、3.5%の下落でした。現在の株価は47.94$です。発表されたばかりの最新の業績予想を反映すると、当社の2014年度実績EPSは約2.6$、PERは約18.5になります。過去1年間の配当実績が1$、配当利回りは2%強です。

|

| MOS株価チャート(2014年) |

<事業の状況>

当社の2大事業であるカリウムとリン肥料はコモディティーであり、業績はそれらの販売価格に左右されます。2013年夏にカリウム業界で大きな事件が発生したことで、カリウム肥料の価格が大きく下落しました(リンも連れ安の状態です)。それから1年以上が経過しましたが、価格の大幅回復には至っていません。カリウムの主要生産者であるウラルカリ社とベラルーシカリ社がいまだに関係を改善していないことが、価格低迷がつづく大きな原因だと思われます(併せて、穀物価格も低迷しています)。ただし後述するように、ウラルカリの供給体制に変化があり、価格改善の動きが出てきています。またインドで政権が交代したことも、需要回復そして価格改善につながる材料とみられています(肥料に対する補助金政策の見直し)。

(以下の2つのチャートは、いずれもIndexMundiからお借りしたものです)

|

| 塩化カリウム月次価格(USD/t) |

一方のリン肥料の価格は底を打ち、ある程度(450$/t)の水準まで回復しました。ただしこの水準では利益をあげるのが厳しい生産者も少なくないので、価格がもう一段階上がるのではと予想しています。

|

| リン酸二アンモニウム月次価格(USD/t) |

価格水準は別として、当社の事業自体は順調に進展しています。ひとつは販売量の状況です。リン肥料(DAP)は第3四半期の実績で前年比20%増の3.3Mt、カリウム肥料(MOP)は30%増の1.38Mtでした。いずれも価格が低下したところで需要が増加しているわけですから、経済学的な法則がすなおに働いています。業績見通しの上方修正が先日発表されましたが、需要状況は好ましい状態です。価格が見直されていく段階にあると受けとめています。

もうひとつは事業拡張への投資です。ひきつづき市場拡大が期待できるブラジルでは、流通案件の買収が12月に完了しました。またリン事業で競合していたCFインダストリーズ社から買収した部門(フロリダのリン鉱山)も統合されました。この買収は「市場低迷時に競争環境が集約整理される」典型的な事例で、当社にとってはありがたい案件だったと思います。その他に以前から遂行中のプロジェクト(カリウム鉱山のK3増強や、サウジの国営企業Ma'aden社とのリン事業JV)がありますが、第3四半期決算の発表資料によれば順調に推移しているとのことです。

<当社に対する投資方針>

当社への投資を評価するにあたって、現在の株価ではPER水準が高い点を指摘すべきでしょう。前述したように現在のPERは約18.5です。1/22現在のS&P500が18.6なので(3か月遅れの決算ベース)、ほぼ同じ水準です。

コモディティーの適正価格を見積もるのはむずかしい仕事なので、個人的には供給側のコストを基準にして判断しています。シルバーへの投資でも触れたように、採算割れの供給は長続きできないからです。カリウム業界は寡占が進んでいることから、現在の価格水準でも生産者は利益をあげられます。そのため、利益確保のために価格を無理に上昇させる理由はありません。リン業界は先にも触れたように450$/tの価格ではほとんど利益が出ない企業もあると考えます。もしリン肥料の価格改善が1割程度進むとすれば、当社の利益水準は現在の5-10%増しになると予想されます。しかしそうだとしてもPERはそれほど下がらず、割安とは言いがたい株価です。

そうだとしたら、そもそも2013年夏の事件で暴落した株価を割安だと判断したこと自体が甘かったのでしょうか。この可能性は自分でも折に触れて考え直しています。当時は、いずれ商品価格がもっと回復する可能性を評価していたのですが(特にカリウム肥料)、その判断が甘いのではないかと。

超長期的(10年以上)にみれば、肥料価格が上昇する可能性は高いと思います。しかし中長期的にどうなるかは、正直なところ読めません。しかし逆に言えば、これは機会にもつながります。当社はカリウムとリン事業の利益バランスが比較的とれており、両事業とも大手です。厳しい価格低迷がつづいても、生存できる確率は相対的に高いと期待できます。逆に、競合他社の資産を安く取得できる機会がうまれます。一方で以前の投稿でも触れたように、食糧政策では政治や気象・天災といった巨大リスクを考慮する必要があります。そのため、甘い見積もりと思われるかもしれませんが、若干のリスク・プレミアムは上乗せできると考えています。

つまり現在の株価水準は無条件に安いと言える水準ではないと考えますが、次のような点を考慮すると、中長期的にはまずまずの利益が期待できる投資対象かと判断しています。

・キャッシュフローを再投資することによる販売数量の増加

・それと併せて、規模の経済が進展することによる利益率の向上

・突発的リスクに対するプレミアム

・肥料成分バランスの見直しから生じる販売水準の改善(インドや中国では窒素系が優位)

・超長期的なインフレ傾向による肥料価格の上昇

・低迷期にも競争力を強化できる潜在的な可能性

その一方で、最近の原油価格下落は穀物需要の低迷につながる可能性があります(バイオ燃料)。これは、上記の追い風を相殺するリスク要因としてあげられると思います。

具体的な持ち株数についてですが、上記の株価チャートに示したように正味で少し売却しました(赤矢印が購入、青は売却)。しかし基本的には継続保有したいと考えています。そうは言っても、ずっと有望なコモディティー関連の銘柄をみつけたときには、乗り換える可能性はあります。

最後に、「カリウム肥料業界の問題児」ウラルカリ社の近況について触れておきます。同社の状況はインターネット上のニュースでも散見されますが、業界紙である化学工業日報でも事故の状況をとりあげていました(2015年1月8日)。かん水が流入して問題となったソリカムスク2鉱山は、閉山するリスクが高いようです。年間の生産能力が約2Mtなので、市場シェアの数%に相当します。さて、今年は需要側が動いてくれるでしょうか。

(写真はPotash Investing Newsから、孫借りしました)

|

| ソリカムスク2鉱山から3.5Km離れた地点での陥没(30m * 40m) |

2015年1月26日月曜日

松葉杖をついた月並みガメ(チャーリー・マンガー)

チャーリー・マンガーが1986年にハーヴァード高校の卒業生に贈った祝辞の4回目です。チャーリーからの「処方」のひとつめです。前回分はこちらです。(日本語は拙訳)

まずはじめに、信用できない人間となりましょう。約束したことを忠実に実行するなど、もってのほかです。この習慣さえ身につければ、すばらしい美徳が他にどれだけあっても、すべてきれいに打ち消してくれるはずです。不信の目でみられたかったり、人間としてこの上ない貢献を果たすことや最高の企業で働くといったことは論外だと考えるのであれば、この処方はばっちり効きます。ぜひ、この習慣を身につけましょう。そうすれば、寓話に登場するウサギの役まわりだけを果たせます。ただし賢いカメに抜かれるだけでなく、次から次へとくる月並みなカメにも追い抜かれ、しまいには松葉杖をついた月並みガメにも追い抜かれます。

警告しておきますが、この最初の処方に従わないと、不利な地点からスタートしてもみじめな人間でいつづけるのは難しいかもしれません。大学時代のルームメイトがひどい難読症を患っていました。それは今でも続いているのですが、しかし私が知る人の中では彼がもっとも信頼のおける人間だと思っています。その彼は、これまでのところは素晴らしい人生を謳歌してきました。とびきりの奥さんと子供たちに囲まれ、みずからは数千億円企業のCEOとなりました。そのような伝統的かつ主流派の指導的な地位には就きたくないと思っていても、信頼の篤い人には難しいかもしれません。他にいろいろ不利な点があっても、役に立たないでしょう。

ここで触れておきたいのが、「これまでのところは素晴らしかった」と評される人生についてです。盛時にはこの世でもっとも裕福だったクロイソス王の逸話を改めて取り上げ、人間の状態には「これまでは」という側面があることをぜひとも強調しておきたいと思います。王はこう言ったのです。「今となれば、歴史家だったソロンの言葉をよく思い出せる。『幸せな人生だった、とは終わりが来るまで言うべきではない』と」。[アケメネス朝ペルシアの始祖キュロス2世に敗れた]

First, be unreliable. Do not faithfully do what you have engaged to do. If you will only master this one habit, you will more than counterbalance the combined effect of all your virtues, howsoever great. If you like being distrusted and excluded from the best human contribution and company, this prescription is for you. Master this one habit, and you will always play the role of the hare in the fable, except that instead of being outrun by one fine turtle, you will be outrun by hordes and hordes of mediocre turtles and even some mediocre turtles on crutches.

I must warn you that if you don't follow my first prescription, it may be hard to end up miserable even if you start disadvantaged. I had a roommate in college who was and is severely dyslexic. But he is perhaps the most reliable man I have ever known. He has had a wonderful life so far, outstanding wife and children, chief executive of a multibillion dollar corporation. If you want to avoid a conventional, main-culture, establishment result of this kind, you simply can't count on your other handicaps to hold you back if you persist in being reliable.

I cannot here pass by a reference to a life described as "wonderful so far," without reinforcing the "so far" aspects of the human condition by repeating the remark of Croesus, once the richest king in the world. Later, in ignominious captivity, as he prepared to be burned alive, he said: "Well now do I remember the words of the historian Solon: 'No man's life should be accounted a happy one until it is over.'"

2015年1月24日土曜日

2014年の投資をふりかえって(6)継続銘柄:インテル

■インテル(INTC)

- 当社Webサイト(IR)

- Google Finance 株価

以下のリンク先は、昨年に新規投資を始めた際の振りかえり記事です。

2013年の投資をふりかえって(9)新規投資銘柄:インテル

<株価の状況>

年始が25.96$、年末が36.29$で、40%弱の上昇でした。現在の株価は36$強で、予想配当は0.96$ですから、配当利回り(予想)は約2.6%です。

<事業の状況>

当社では2003年春にCEOが交代し、現在はエンジニア出身のブライアン・クルザニッチ氏が指揮をとっています。2014年度の業績はクラウドがあいかわらず好調だったことに加えて、Windows XPのリプレースの影響もあり、売上高が559億ドル(前期比6%増)、純利益が117億ドル(22%増)になりました。大きな課題であるモバイル向け領域(スマートフォンやタブレット)では、年初に掲げた野心的な販売目標(タブレット用で4,000万個)を達成しました(4,600万個)。力技でねじふせる戦略を選び、それをきちんと遂行できるのは、当社が伝統的に有してきた強みなのかもしれません。クルザニッチCEOの新体制がうまく機能している証拠のひとつと受けとめています。

当社の動向のうち、小さな取り組みながらも評価したい点が2つあります。ひとつはIoT(Internet of Things; 車載などの機器やウェアラブル等のさまざまな物体のインターネット接続化)分野での取り組みです。2013年には小型SoC(System on a Chip)のQuark、2014年には小型プラットフォーム(統合チップ)のEdisonを、そして今年は年頭のCESでボタン大のCurie(キュリー)モジュールを発表しました。IoT事業における売上高は21億ドル(前期比19%増)の段階ながら、それらの製品には市場やイノベーション面での主導権を握ろうとする意欲が表れています。

懸案であるスマートフォン用プロセッサー市場では、先行する他社と競争できる製品を必死に開発中だと思われます。本格的な攻勢に出られるのは、2016年あるいは2017年になってからでしょう。しかしIoT向け市場は立ち上がってから時間が経っておらず、当社が足場を築くことは今からでもできます。IoT市場では、適用される分野によっては小型かつ低コストなチップが要求されます。これは当社が先行している微細化路線の方向性と合致します。実験的ながらも実製品を開発販売して多様な機会をさぐることによって、市場に認知してもらえるだけでなく、市場の本質を早くつかむ可能性を高められると想像します。

ふたつめの点は、モバイル向けプロセッサーのファブレス開発企業2社と提携した件です。相手企業(いずれも中国企業)は、ロックチップ社(Rockchip)及びスプレッドトラム社(Spreadtrum;実際には親会社の紫光集團と提携)です。どちらの提携においても、当社の設計方式(インテル・アーキテクチャー)にもとづいて、モバイル向けSoCを共同で設計・製造・販売することを合意しました。これは、当社がこれから奪おうとしている市場の一部を譲ることを意味します。そのためこれらの提携を結んだのは、ローエンド向け市場からの売上げを高めるよりも、他社の力を借りることでインテル・アーキテクチャーのすそ野を広げて、開発者コミュニティーやエコシステムの拡大をはかるほうを選んだためだと想像します。提携先企業が脅威になるほど成長したとしても、ARMアーキテクチャーが脅威でいるよりはマシでしょうから、この提携は現実的な選択だと思います。

最後に、今期の業績についてです。先日の決算発表会で今期の業績予想が発表されました。売上高の増加はひとケタ中位、そして粗利益率は前期比で低下と平凡な数字にとどまりました。市場からは失望視されている節もあります。見通しの中で確度が高いと思えるものは、スマートフォンやタブレット向けプロセッサーの赤字幅が縮小する点です(コストダウンが中心のため)。そして未知数なのがWindows10需要です。Windows10がねらう大きな目標のひとつは、企業で採用されているWindows7からの切り替えでしょうから、本命の商機は来期以降になります。その一方で消費者にも強く訴えるものがあれば、今年の年末商戦で当社製品を搭載したPCの需要増が期待できるかもしれません。

<当社に対する投資方針>

マイクロソフトと同様に、当社に対するPERの評価も上昇しました。実績EPSは2.31$で、PERにすると16倍弱です。モバイル向け事業の赤字幅が来期から縮小すれば利益は数%上乗せされることが見込まれますが、それを考慮しても株価の水準はまずまずの段階にきています。株価上昇の期待だけでなく、下落する可能性も十分考えられます。そのため、当社の株式もマイクロソフトと同じように売却したいところですが、これもまたマイクロソフトと同じように長く保有したいと考えている企業です。マイクロソフトと違うのは売上高が景気に左右されやすい点であり、不況になれば株価の下落幅も大きくなると思います。それは覚悟の上で、継続保有したいと考えています。

- 当社Webサイト(IR)

- Google Finance 株価

以下のリンク先は、昨年に新規投資を始めた際の振りかえり記事です。

2013年の投資をふりかえって(9)新規投資銘柄:インテル

<株価の状況>

年始が25.96$、年末が36.29$で、40%弱の上昇でした。現在の株価は36$強で、予想配当は0.96$ですから、配当利回り(予想)は約2.6%です。

<事業の状況>

当社では2003年春にCEOが交代し、現在はエンジニア出身のブライアン・クルザニッチ氏が指揮をとっています。2014年度の業績はクラウドがあいかわらず好調だったことに加えて、Windows XPのリプレースの影響もあり、売上高が559億ドル(前期比6%増)、純利益が117億ドル(22%増)になりました。大きな課題であるモバイル向け領域(スマートフォンやタブレット)では、年初に掲げた野心的な販売目標(タブレット用で4,000万個)を達成しました(4,600万個)。力技でねじふせる戦略を選び、それをきちんと遂行できるのは、当社が伝統的に有してきた強みなのかもしれません。クルザニッチCEOの新体制がうまく機能している証拠のひとつと受けとめています。

当社の動向のうち、小さな取り組みながらも評価したい点が2つあります。ひとつはIoT(Internet of Things; 車載などの機器やウェアラブル等のさまざまな物体のインターネット接続化)分野での取り組みです。2013年には小型SoC(System on a Chip)のQuark、2014年には小型プラットフォーム(統合チップ)のEdisonを、そして今年は年頭のCESでボタン大のCurie(キュリー)モジュールを発表しました。IoT事業における売上高は21億ドル(前期比19%増)の段階ながら、それらの製品には市場やイノベーション面での主導権を握ろうとする意欲が表れています。

|

| CurieをつまんでいるクルザニッチCEO(同社Webサイトより) |

懸案であるスマートフォン用プロセッサー市場では、先行する他社と競争できる製品を必死に開発中だと思われます。本格的な攻勢に出られるのは、2016年あるいは2017年になってからでしょう。しかしIoT向け市場は立ち上がってから時間が経っておらず、当社が足場を築くことは今からでもできます。IoT市場では、適用される分野によっては小型かつ低コストなチップが要求されます。これは当社が先行している微細化路線の方向性と合致します。実験的ながらも実製品を開発販売して多様な機会をさぐることによって、市場に認知してもらえるだけでなく、市場の本質を早くつかむ可能性を高められると想像します。

ふたつめの点は、モバイル向けプロセッサーのファブレス開発企業2社と提携した件です。相手企業(いずれも中国企業)は、ロックチップ社(Rockchip)及びスプレッドトラム社(Spreadtrum;実際には親会社の紫光集團と提携)です。どちらの提携においても、当社の設計方式(インテル・アーキテクチャー)にもとづいて、モバイル向けSoCを共同で設計・製造・販売することを合意しました。これは、当社がこれから奪おうとしている市場の一部を譲ることを意味します。そのためこれらの提携を結んだのは、ローエンド向け市場からの売上げを高めるよりも、他社の力を借りることでインテル・アーキテクチャーのすそ野を広げて、開発者コミュニティーやエコシステムの拡大をはかるほうを選んだためだと想像します。提携先企業が脅威になるほど成長したとしても、ARMアーキテクチャーが脅威でいるよりはマシでしょうから、この提携は現実的な選択だと思います。

最後に、今期の業績についてです。先日の決算発表会で今期の業績予想が発表されました。売上高の増加はひとケタ中位、そして粗利益率は前期比で低下と平凡な数字にとどまりました。市場からは失望視されている節もあります。見通しの中で確度が高いと思えるものは、スマートフォンやタブレット向けプロセッサーの赤字幅が縮小する点です(コストダウンが中心のため)。そして未知数なのがWindows10需要です。Windows10がねらう大きな目標のひとつは、企業で採用されているWindows7からの切り替えでしょうから、本命の商機は来期以降になります。その一方で消費者にも強く訴えるものがあれば、今年の年末商戦で当社製品を搭載したPCの需要増が期待できるかもしれません。

<当社に対する投資方針>

マイクロソフトと同様に、当社に対するPERの評価も上昇しました。実績EPSは2.31$で、PERにすると16倍弱です。モバイル向け事業の赤字幅が来期から縮小すれば利益は数%上乗せされることが見込まれますが、それを考慮しても株価の水準はまずまずの段階にきています。株価上昇の期待だけでなく、下落する可能性も十分考えられます。そのため、当社の株式もマイクロソフトと同じように売却したいところですが、これもまたマイクロソフトと同じように長く保有したいと考えている企業です。マイクロソフトと違うのは売上高が景気に左右されやすい点であり、不況になれば株価の下落幅も大きくなると思います。それは覚悟の上で、継続保有したいと考えています。

2015年1月22日木曜日

2013年度バフェットからの手紙 - (付録)企業年金制度について(8)

ウォーレン・バフェットが、ワシントン・ポストのキャサリン・グラハム向けに書いた企業年金制度に関する注意について、8回目です。なお最初の段落は、前回分最終段落の注釈になります。(日本語は拙訳)

[*] この手の考え(願望という名の亜種もあります)に関する興味深い例がありました。1975年の4月にカンファレンス・ボード[企業団体]が掲載した「年金基金運営における潮流」という記事で、マーティーが後日わたしに送付してくれました。ある製造業の企業が、入念に記した「投資上のガイドライン」の中で次のように宣言しています。「一般的な市場の指標、殊にS&P500を上回る長期的な成果を達成することは、合理的に期待できるものと我々は確信する。いかなる市場環境においても、我々はS&P500を超える成績を追求する」。そうですよヴァージニア、たぶん今年はすべてのアメフト・チームが勝ち越せるシーズンになるかもしれません。

年金基金はどこも揃ったように、平均以上の成績をあげたいと望んでいました。しかしそれが失望におわるのは明らかでした。当然ながら、生じた痛みによって失望が増幅され、投資の成績を上げようとして圧力を加えることがよくみられました。つまり、売買回転率を増やしたわけです。売買に伴うコストを精確に測定するのは困難です。しかし購入と売却の両方向を考慮すれば、最低でも平均2%に達するのはまちがいないと思います。許容できる四半期成績を残そうとするだけでなく、他の知恵深いマネージャーの有名なやりかたを真似しようと奮闘する資産運用者が[**]、ポートフォリオ中の銘柄を「正しい」ものへと積極的に入れ替えすれば、年間の売買回転率が平均25%に達するのは簡単です。成績熱が最高潮だったときには、劇的なまでに高い売買回転率を残した運用者がいたものでした。

[**] 短い間であれば、「実際に賢明である」よりも「賢明に見える」ほうが都合のいいことがよくあります。短時間のインタビューの結果で雇用の是非が決まるときには、特にそうです。ファンの人があなたのスイングを数回見ただけで雇うかどうかを決めるのであれば、ジョー・ディマジオやテッド・ウィリアムズを彷彿とさせるバッティングの型をできるようにしておくのが得策でしょう。その型では堅実な安打を打てる長期的確率は低く、クロスハンドでバットを握るほうが良い結果が出るとわかっていてもです。

それはともかく、プロ全体で見たときに売買回転率が25%で、回転ごとに2%の費用がかかるとすれば、全体としてみた成績は年率換算で0.5%低下することになります(預かり資産3,000億ドルのうちの15億ドルに相当)。つまりこれは、「資産運用者の半数があげる成績は、放置状態の成績(売買手数料が発生しません)よりは上の水準まで下落し、もう半数はそれ以下になる」という分散した結果にはならずに、売買費用という摩擦抵抗によって、半数以上の運用者が「平均」が意味するところよりも悪い成績に終わりがちなことを意味しています。

上記で示した理由によって、大企業の年金基金が資産運用であげた最近の成績は、「お粗末」以上「まあまあ」以下のところがほぼすべてでした。ベッカー調査(すべての年金投資を計測するもっとも包括的なサービス)では、以下のような数字を報告しています。

年間成績

S&P500 ベッカー調査による

成績中央値*直近市場周期3回分

(1962年6月30日 - 1974年12月31日)5.3% 4.1% 直近市場周期2回分

(1966年9月30日 - 1974年12月31日)2.1% 0.4% 直近市場周期1回分

(1970年6月30日 - 1974年12月31日)2.2% -0.3%

*株式指標と比較できるように、ポートフォリオの株式投資部分のみを対象とし、債券が占める部分は除外されています。

[*] An interesting example of this line of thinking (sub-species: wishful) occurs in the April, 1975, Conference Board "Trends in Pension Fund Administration" article which Marty sent me the other day. In a carefully written "Investment Guidelines" statement by a manufacturing company, it is announced: "We believe it is reasonable to expect long-term results superior to the usual market indexes, and the S & P 500 in particular. Specifically, we look for performance better than this index in all types of market environments." And yes, Virginia, maybe every football team can have a winning season this year.

So, clearly the almost universal expectations of above-average performance in pension fund management were doomed to disappointment. These disappointments were certain to be amplified by a corollary affliction that frequently accompanies pressure for investment performance - higher turnover rates. It is difficult to measure turnover costs with precision, but they certainly must run at least 2% on average when applied to the round trip of purchase and sale. If an investment manager, striving for not only acceptable quarterly performance but also for the appearance of behaving as other highly-thought-of managers are known to be behaving,[**] moves aggressively to keep his portfolio in the "right" stocks, he easily can average turnover rates of 25% per year. When the performance rage peaked, drastically higher turnover figures were recorded with some managers.

[**] In the short term, it frequently is better to look smart than to be smart, particularly if your employment is to be decided by a rather brief interview. If the fans are going to decide your hiring status based on only a few swings, it is prudent to develop a batting style that will remind them of Joe DiMaggio or Ted Williams, even if long-range your percentage of solid hits with that style is small and you know you obtain better results batting cross-handed.

In any event, a 25% turnover rate among professionals as a group, with 2% costs attached to such turnover, reduces group performance by 1/2 of 1% per annum ($1.5 billion per year on $300 billion of assets). This means that, instead of chance dispersal of results causing half of all managers to fall above the unmanaged performance level (which has no transaction costs) and half to be below, the frictional drag of turnover costs causes well over half to perform worse than what "average" might be assumed to be.

For the reasons set forth above, almost all recent investment management performance by pension funds of large corporations has been fair to poor. Specifically, the Becker study (most comprehensive of all pension investment measuring services) reports the following:

Overall Annual Return

S & P 500 Becker Median Result * Last 3 market cycles,

(6/30/62 to 12/31/74)5.3% 4.1% Last 2 market cycles,

(9/30/66 to 12/31/74)2.1% 0.4% Last single market cycle,

(6/30/70 to 12/31/74)2.2% (0.3%)

*Excludes bond segment of portfolios so that equity management only is measured against the equity yardstick.

2015年1月20日火曜日

2014年の投資をふりかえって(5)継続銘柄:マイクロソフト他

2014年は、ポートフォリオの大半は手を付けることがなく、そのままの状態でした。全体としてみれば、好業績や市場からの評価の変化を享受できたように思えます(だからといって、今年も同じように期待できるとは考えていません)。気にとめている企業の四半期決算はそれなりに確認しましたが、そうでない企業はざっと数字に目を通しただけでした。今回と次回と次々回でポートフォリオ中のおもな現状維持銘柄について、ひととおり触れたいと思います。なお記述順は、ポートフォリオにおける評価金額の大きなものからです。また過去にブログで触れていない銘柄(従来からの保有分)は、取りあげていません。

■マイクロソフト(MSFT)

- 当社Webサイト(IR)

- Google Finance 株価

以下のリンク先は、過去2年間における振りかえり記事です。

2013年の投資をふりかえって(1)継続投資銘柄:マイクロソフト

2012年の投資をふりかえって(3)新規・追加投資編(マイクロソフト)

<株価の状況>

年始が37.41$で、年末には46.45$でした。上昇率は24%強です。現在の株価は46$強で、予想配当は1.24$ですから、配当利回りは約2.6%です。

<事業の状況>

当社の前CEOだったスティーブ・バルマーが2014年2月に退任して、新CEOに生え抜きのサティア・ナデラ氏が就任しました。次期CEOとして個人的に予想していたのはノキアのCEOだったスティーブン・エロップ氏ですが、1年間の実績を見るかぎりではサティア・ナデラを選んで正解だったと思います。サティアは実際的なレイオフや現実的な製品戦略・協業を確立・実行し、淀んでいたようにもみえた当社の空気を変えようとしています。スティーブ・バルマーの「マーケティング」主導路線を改め、「エンジニア」主導の企業文化へと向きを変えているようにもみえます。そのような空気はハイテク企業にとっては欠かせないもので、いずれ人材採用にも良い影響を及ぼしてくると想像します。

昨年の経営陣交代でサティア以上に画期的だったのは、ビル・ゲイツが会長を退任して、後任にジョン・トンプソン氏が就任したことです。創業者であるビル・ゲイツの立場では意思決定の際にバイアスがかかりやすかったでしょうが、他社での経験が豊富なトンプソン氏に交代したことで、経営判断の質が以前より向上したように思えてなりません。当社がくだす大きな経営判断は、トンプソン会長による厳しいテストを必ず受けることになるでしょう。これは今後も注視していきたい点です

もう2点ほど触れます。まずはOffice365の成長についてです。当社の業績を昨年度(FY2014)とその前期(FY2013)で比較すると、粗利益が約23億ドル増加して598億ドルになりました。そのうち企業向け部門が占める増加幅の割合は100%超で(つまり消費者向けやOEM向けのWindowsでは粗利益が減少しています)、その中でも利益成長に大きく貢献していると思われる製品がOffice365です。

Office365の販売形態は月額(や年額)使用料を支払うサブスクリプションであり、1契約あたりの売上金額の貢献度は従来方式よりも小さくなっていると思われます。しかし事実上永続的に課金できるだけでなく、わずかずつ値上げするのに好都合な契約形態であるため(電力会社やガス会社と似ていますね)、当社の収益基盤を強固にします。ライセンス方式によるソフトウェアの販売は当社でも以前から存在していますが(サーバーにアクセスするCALなど)、看板ソフトであるOffice(及び関連サービス)もその方式へと大きく前進しました。Office365はこの数年間に当社が進めた施策の中でもっとも重要な戦略だったと、個人的には捉えています。

もうひとつがクラウドについてです。上述したOffice365もクラウドで展開されるサービスの一環ですが、その他にOneDriveやAzure、Dynamics CRMがあります。クラウド業界では名だたる企業がしのぎを削っています。現在の最大手はAmazonで変わらず、2番手が当社、そしてGoogleやIBMなどがあげられます。この中でIBMには絶対的な既存顧客がついているので(おもに金融業界や政府部門)別枠と考えることにして、その他の有力企業であるAmazonやGoogleと競争して当社が勝ち残れるかが問題になります。昨年の記事でも喚起しましたが、今でもそれは変わっていません。個人的な答えとして確信までは至っていませんが、当社は勝ち残っていくだろうと予想しています。CEOになる前のサティア・ナデラが担当していた分野も、クラウドを含む企業向けシステムでした。このテーマは自分なりの考えをまとめて、いずれ取り上げたいと思います。

<当社に対する投資方針>

市場からの評価が大きく変化し、現在のPERは18前後と株式購入時より大きく上昇しました(キャッシュフローの観点では、償却額が大きいものの、設備投資も多額となっているのが現状です)。そのため株価の下落リスクも大きくなり、売却したい気持ちもあります。しかし当社の株式は売却せずに保有し続けたいという想いのほうが強く、今後しばらく(数年間か?)の株価下落は甘受するつもりです。

■バークシャー・ハサウェイ(BRK.B)

- 当社Webサイト

- Google Finance 株価

当社の株価は年始が118.56$で年末が150.15$でした。上昇率は約26%です。当社に関する私見は今回は取りあげず、2014年度の年次報告書が2月末に発表された後に書くつもりです。

■マイクロソフト(MSFT)

- 当社Webサイト(IR)

- Google Finance 株価

以下のリンク先は、過去2年間における振りかえり記事です。

2013年の投資をふりかえって(1)継続投資銘柄:マイクロソフト

2012年の投資をふりかえって(3)新規・追加投資編(マイクロソフト)

<株価の状況>

年始が37.41$で、年末には46.45$でした。上昇率は24%強です。現在の株価は46$強で、予想配当は1.24$ですから、配当利回りは約2.6%です。

<事業の状況>

当社の前CEOだったスティーブ・バルマーが2014年2月に退任して、新CEOに生え抜きのサティア・ナデラ氏が就任しました。次期CEOとして個人的に予想していたのはノキアのCEOだったスティーブン・エロップ氏ですが、1年間の実績を見るかぎりではサティア・ナデラを選んで正解だったと思います。サティアは実際的なレイオフや現実的な製品戦略・協業を確立・実行し、淀んでいたようにもみえた当社の空気を変えようとしています。スティーブ・バルマーの「マーケティング」主導路線を改め、「エンジニア」主導の企業文化へと向きを変えているようにもみえます。そのような空気はハイテク企業にとっては欠かせないもので、いずれ人材採用にも良い影響を及ぼしてくると想像します。

|

| サティア・ナデラ(当社Webサイトより) |

昨年の経営陣交代でサティア以上に画期的だったのは、ビル・ゲイツが会長を退任して、後任にジョン・トンプソン氏が就任したことです。創業者であるビル・ゲイツの立場では意思決定の際にバイアスがかかりやすかったでしょうが、他社での経験が豊富なトンプソン氏に交代したことで、経営判断の質が以前より向上したように思えてなりません。当社がくだす大きな経営判断は、トンプソン会長による厳しいテストを必ず受けることになるでしょう。これは今後も注視していきたい点です

|

| ジョン・トンプソン(当社Webサイトより) |

もう2点ほど触れます。まずはOffice365の成長についてです。当社の業績を昨年度(FY2014)とその前期(FY2013)で比較すると、粗利益が約23億ドル増加して598億ドルになりました。そのうち企業向け部門が占める増加幅の割合は100%超で(つまり消費者向けやOEM向けのWindowsでは粗利益が減少しています)、その中でも利益成長に大きく貢献していると思われる製品がOffice365です。

Office365の販売形態は月額(や年額)使用料を支払うサブスクリプションであり、1契約あたりの売上金額の貢献度は従来方式よりも小さくなっていると思われます。しかし事実上永続的に課金できるだけでなく、わずかずつ値上げするのに好都合な契約形態であるため(電力会社やガス会社と似ていますね)、当社の収益基盤を強固にします。ライセンス方式によるソフトウェアの販売は当社でも以前から存在していますが(サーバーにアクセスするCALなど)、看板ソフトであるOffice(及び関連サービス)もその方式へと大きく前進しました。Office365はこの数年間に当社が進めた施策の中でもっとも重要な戦略だったと、個人的には捉えています。

もうひとつがクラウドについてです。上述したOffice365もクラウドで展開されるサービスの一環ですが、その他にOneDriveやAzure、Dynamics CRMがあります。クラウド業界では名だたる企業がしのぎを削っています。現在の最大手はAmazonで変わらず、2番手が当社、そしてGoogleやIBMなどがあげられます。この中でIBMには絶対的な既存顧客がついているので(おもに金融業界や政府部門)別枠と考えることにして、その他の有力企業であるAmazonやGoogleと競争して当社が勝ち残れるかが問題になります。昨年の記事でも喚起しましたが、今でもそれは変わっていません。個人的な答えとして確信までは至っていませんが、当社は勝ち残っていくだろうと予想しています。CEOになる前のサティア・ナデラが担当していた分野も、クラウドを含む企業向けシステムでした。このテーマは自分なりの考えをまとめて、いずれ取り上げたいと思います。

<当社に対する投資方針>

市場からの評価が大きく変化し、現在のPERは18前後と株式購入時より大きく上昇しました(キャッシュフローの観点では、償却額が大きいものの、設備投資も多額となっているのが現状です)。そのため株価の下落リスクも大きくなり、売却したい気持ちもあります。しかし当社の株式は売却せずに保有し続けたいという想いのほうが強く、今後しばらく(数年間か?)の株価下落は甘受するつもりです。

■バークシャー・ハサウェイ(BRK.B)

- 当社Webサイト

- Google Finance 株価

当社の株価は年始が118.56$で年末が150.15$でした。上昇率は約26%です。当社に関する私見は今回は取りあげず、2014年度の年次報告書が2月末に発表された後に書くつもりです。

2015年1月18日日曜日

つらい人生だから、飲まずにいられない果汁(チャーリー・マンガー)

チャーリー・マンガーが1986年にハーヴァード高校の卒業生に贈った祝辞の3回目です。前回分はこちらです。(日本語は拙訳)

次は「ねたみ」についてです。もちろん、これもみじめになる上で薬物とならぶものです。モーセの戒律で非難されるはるか以前から、大惨事をひきおこしてきました。ねたんだ末にみじめになりたいのでしたら、よきクリスチャンとして知られているサミュエル・ジョンソンの伝記は一切読まないほうがよいでしょう。ねたみとは乗り越えられるもので、そうする利点があることを、他人がやってみたくなる形で実際に示したのが、彼の人生だったからです。

他人をうらむことは、私にとってもカーソン氏とまったく同じように働いてくれました。しかし、みじめになりたいという人に対して、それほど強くは推薦できません。[サミュエル・]ジョンソンは、これを見事に表現しています。「人生とは忍び難きものだから、『うらむ』という苦い皮に覆われた果実の絞り汁を飲まずにはいられない」と。

みじめになりたい方にもうひとつお勧めできるのは、ディズレーリ[イギリスの政治家]が評判を落としたやりかたを思い出してみることです。うらみごとをすっぱりと投げ出せない人向けのやりかたです。至高の首相の一人にまで達した頃に、ディズレーリは行動を起こす原動力として復讐心を抱くのをやめるようになりました。しかしうらみごとのはけ口は残しておきました。彼を不当に扱った人間の名を紙に書きつけ、ひきだしにしまっておいたのです。時折その名前を読み返し、みずからが手を下さずとも敵が世間から消えていった顛末を書き加えて、悦に入ったのでした。

カーソン氏の3つの処方はここまでです。これから4つは私の追加分です。

Envy, of course, joins chemicals in for causing misery. It was wreaking havoc long before it got a bad press in the laws of Moses. If you wish to retain the contribution of envy to misery, I recommend that you never read any of the biographies of that good Christian, Samuel Johnson, because his life demonstrates in an enticing way the possibility and advantage of transcending envy.

Resentment has always worked for me exactly as it worked for Carson. I cannot recommend it highly enough to you if you desire misery. Johnson spoke well when he said that life is hard enough to swallow without squeezing in the bitter rind of resentment.

For those of you who want misery, I also recommend refraining from practice of the Disraeli compromise, designed for people who find it impossible to quit resentment cold turkey. Disraeli, as he rose to become one of the greatest prime ministers, learned to give up vengeance as a motivation for action, but he did retain some outlet for resentment by putting the names of people who wronged him on pieces of paper in a drawer. Then, from time to time, he reviewed these names and took pleasure in noting the way the world had taken his enemies down without his assistance.

Well, so much for Carson's three prescriptions. Here are four more prescriptions from Munger:

2015年1月16日金曜日

2014年の投資をふりかえって(4)買い増し銘柄:日進工具、クラレ

今回は、数年前から投資して2014年に若干ながらも買い増しした企業2社をとりあげます。日進工具とクラレです。日進工具に投資を始めたのは2011年の秋から、そしてクラレは2012年の秋からです。以下のリンクにあるとおり、両社ともに過去2年間の投稿でも取りあげました。

2013年の投資をふりかえって(3)継続投資銘柄:日進工具

2012年の投資をふりかえって(3)新規・追加投資編(日進工具)

2013年の投資をふりかえって(4)継続投資銘柄:クラレ

2012年の投資をふりかえって(3)新規・追加投資編(クラレ)

なお2014年の新規投資銘柄としてサンリオ(8136)をあげましたが、同社については昨年に一度投稿していますので、今回は省略します(過去記事)。購入した株式はそのまま保有しており、今後も継続するつもりです。当社の第2四半期決算説明会動画を観たところ、鳩山常務の出番が増えていました。彼の表情はいつもどおりに戻ったようで、社内での位置づけが少し好転したように感じられました。欧州での訴訟問題もあり、当社のためにバリバリ働いているのではないでしょうか。

■日進工具(6157)

- 当社Webサイト

- Yahoo Japan! 株価

<事業の状況>

スマートフォン向けや自動車向けの需要が伸びているとのことで、業績は好調です。設備の増設を検討されているようで、好調な時期はどこの会社も似たような匂いが感じられます。

<株価の状況>

当社は2012年の秋に株式分割(1:2)を行いましたが、昨年2014年秋にも再び1:2の分割を行いました。その影響があったのか、前半は横ばいだった株価が7月から上昇しました。年初に867円(分割調整後)だった株価が年末には1,665円となり、上昇率は90%強でした。

一昨年の2013年に買い増ししたときは購入数が少なかったので、2014年に買うならばもう少しまとめて、との意識はありました。が、振り返ってみるとそれほどにはなりませんでした。買った時期は上図の赤矢印で、2月、4月、5月でした。その後に株価が上昇してからは買い増ししていません。

■クラレ(3405)

- 当社Webサイト

- Yahoo! Japan 株価

<事業の状況>

上述した日進工具とはちがって、当社に対する市場の評価はもうひとつの1年でした。しかし事業や会社のほうは変化があり、個人的には当社のほうを注視しています。

まず変化のひとつめは、昨年も触れたデュポン社からの部門買収が完了した件です。この部門が製造している主要製品に、ビニル・アセテート・モノマー(VAM)と呼ばれる原料があります。これは当社の主力製品である光学用ポバールフィルムやエバールの原料であるため、今回の買収で上流の領域を統合したことになります。このことは当社が長期的な戦略を遂行する上で重要な一歩になる、と想像します。それというのも、当社はポバールやエバールでとことんやっていく覚悟を持っており、そのためには原料供給の面で不安を残したくないからです。後顧の憂いを断っておき、そして北南米市場で大きな前進を遂げる。これがビニル・アセテート系事業における当社の長期戦略です(と書きましたが、単なるわたしの妄想です)。

もうひとつは、この1月から社長が交代して新中期計画が始まると共に、組織が変更された点です。当社の稼ぎ頭である光学用ポバールフィルムがこれまで属していた事業部門は、「ビニルアセテートカンパニー」でした。ここには他の主力製品群であるポバール樹脂やエバールも含まれており、各々の業績が混合して示されていました。しかし1月からの組織体制では、これが2つに分割されます。(光学用も含む)ポバールフィルムの事業はデュポンから買収したGLS部門等とまとめられて、「ビニルアセテートフィルムカンパニー」になりました。一方、ポバール樹脂とエバールは「ビニルアセテート樹脂カンパニー」です。この組織変更には、「ポバール樹脂やエバールさん、助けがなくても自分たちだけでしっかり利益を増やしなさいよ」という意図が感じられます。前述した個人的妄想につながる部分です。さらに一般投資家の視点という意味では、主力事業の成績を個別に把握しやすくなるのでは、と期待しています(当社発表資料[PDF])。(2015/2/17追記:決算発表会の説明映像によれば、ビニルアセテート系事業の情報開示は、分割せずにひとつにまとめるとのことです)

その光学用ポバールフィルムで少し暗い話題があります。第2四半期の決算説明会で質疑が交わされたように、当社顧客の日東電工が自社開発した材料(コーディングPVA)をもとに製造した偏光版フィルムが、セット・メーカーに採用されたようです(iPhone 6?)。一方で当社は超超広幅(かつ薄膜)の製造ラインを新たに稼働させており、ターゲットとするアプリケーション領域が遷移しているようにみえます。各社のアナリストはこの件を心配し続けていますが、わたしも自分なりにリスク要因として念頭に置くようにしています。ただし、この事業が具体的にどのように縮小(あるいは持続)するのか、正直なところよくわかりません。

さて当社は会計期を変更したため、この1月から新会計年度になります。そのため年末のタイミングで業績修正が発表されましたが、デュポンからの買収関連に伴う評価損等で、純利益が50億円減少するとのことでした(当社発表資料[PDF])。「高値を払ったつけが回った」と非難を受けるかもしれませんが、それは前社長である伊藤文大会長の責任です。50億円は、彼から新社長伊藤正明氏に向けた餞別でしょう。バランス・シートの掃除がそれなりに済んで、新たな一歩を気持ちよく踏み出せると思います。

<株価の状況>

年初が1,253円、年末が1,378円と、上昇率は10%弱でした。買い増しをしたのは下図の赤矢印で、1月下旬から2月上旬でした。いつもと同じで、ポートフォリオに影響を及ぼせない程度の数量にとどまりました。

<おまけ>

新体制、新中期計画ということで、当社の企業CMのヒロインも変更になりました。当社のサイト「クラレ ミラバケッソ キャンペーンサイト」から、黒島結菜さんの映像をお借りしました。

-->

しかし、広告などのキャンペーンで女性を起用する慣習は、繊維業界の名残か何かで続けているのでしょうかね。

2013年の投資をふりかえって(3)継続投資銘柄:日進工具

2012年の投資をふりかえって(3)新規・追加投資編(日進工具)

2013年の投資をふりかえって(4)継続投資銘柄:クラレ

2012年の投資をふりかえって(3)新規・追加投資編(クラレ)

なお2014年の新規投資銘柄としてサンリオ(8136)をあげましたが、同社については昨年に一度投稿していますので、今回は省略します(過去記事)。購入した株式はそのまま保有しており、今後も継続するつもりです。当社の第2四半期決算説明会動画を観たところ、鳩山常務の出番が増えていました。彼の表情はいつもどおりに戻ったようで、社内での位置づけが少し好転したように感じられました。欧州での訴訟問題もあり、当社のためにバリバリ働いているのではないでしょうか。

■日進工具(6157)

- 当社Webサイト

- Yahoo Japan! 株価

<事業の状況>

スマートフォン向けや自動車向けの需要が伸びているとのことで、業績は好調です。設備の増設を検討されているようで、好調な時期はどこの会社も似たような匂いが感じられます。

<株価の状況>

当社は2012年の秋に株式分割(1:2)を行いましたが、昨年2014年秋にも再び1:2の分割を行いました。その影響があったのか、前半は横ばいだった株価が7月から上昇しました。年初に867円(分割調整後)だった株価が年末には1,665円となり、上昇率は90%強でした。

一昨年の2013年に買い増ししたときは購入数が少なかったので、2014年に買うならばもう少しまとめて、との意識はありました。が、振り返ってみるとそれほどにはなりませんでした。買った時期は上図の赤矢印で、2月、4月、5月でした。その後に株価が上昇してからは買い増ししていません。

■クラレ(3405)

- 当社Webサイト

- Yahoo! Japan 株価

<事業の状況>

上述した日進工具とはちがって、当社に対する市場の評価はもうひとつの1年でした。しかし事業や会社のほうは変化があり、個人的には当社のほうを注視しています。

まず変化のひとつめは、昨年も触れたデュポン社からの部門買収が完了した件です。この部門が製造している主要製品に、ビニル・アセテート・モノマー(VAM)と呼ばれる原料があります。これは当社の主力製品である光学用ポバールフィルムやエバールの原料であるため、今回の買収で上流の領域を統合したことになります。このことは当社が長期的な戦略を遂行する上で重要な一歩になる、と想像します。それというのも、当社はポバールやエバールでとことんやっていく覚悟を持っており、そのためには原料供給の面で不安を残したくないからです。後顧の憂いを断っておき、そして北南米市場で大きな前進を遂げる。これがビニル・アセテート系事業における当社の長期戦略です(と書きましたが、単なるわたしの妄想です)。

もうひとつは、この1月から社長が交代して新中期計画が始まると共に、組織が変更された点です。当社の稼ぎ頭である光学用ポバールフィルムがこれまで属していた事業部門は、「ビニルアセテートカンパニー」でした。ここには他の主力製品群であるポバール樹脂やエバールも含まれており、各々の業績が混合して示されていました。しかし1月からの組織体制では、これが2つに分割されます。(光学用も含む)ポバールフィルムの事業はデュポンから買収したGLS部門等とまとめられて、「ビニルアセテートフィルムカンパニー」になりました。一方、ポバール樹脂とエバールは「ビニルアセテート樹脂カンパニー」です。この組織変更には、「ポバール樹脂やエバールさん、助けがなくても自分たちだけでしっかり利益を増やしなさいよ」という意図が感じられます。前述した個人的妄想につながる部分です。さらに一般投資家の視点という意味では、主力事業の成績を個別に把握しやすくなるのでは、と期待しています(当社発表資料[PDF])。(2015/2/17追記:決算発表会の説明映像によれば、ビニルアセテート系事業の情報開示は、分割せずにひとつにまとめるとのことです)

その光学用ポバールフィルムで少し暗い話題があります。第2四半期の決算説明会で質疑が交わされたように、当社顧客の日東電工が自社開発した材料(コーディングPVA)をもとに製造した偏光版フィルムが、セット・メーカーに採用されたようです(iPhone 6?)。一方で当社は超超広幅(かつ薄膜)の製造ラインを新たに稼働させており、ターゲットとするアプリケーション領域が遷移しているようにみえます。各社のアナリストはこの件を心配し続けていますが、わたしも自分なりにリスク要因として念頭に置くようにしています。ただし、この事業が具体的にどのように縮小(あるいは持続)するのか、正直なところよくわかりません。

さて当社は会計期を変更したため、この1月から新会計年度になります。そのため年末のタイミングで業績修正が発表されましたが、デュポンからの買収関連に伴う評価損等で、純利益が50億円減少するとのことでした(当社発表資料[PDF])。「高値を払ったつけが回った」と非難を受けるかもしれませんが、それは前社長である伊藤文大会長の責任です。50億円は、彼から新社長伊藤正明氏に向けた餞別でしょう。バランス・シートの掃除がそれなりに済んで、新たな一歩を気持ちよく踏み出せると思います。

<株価の状況>

年初が1,253円、年末が1,378円と、上昇率は10%弱でした。買い増しをしたのは下図の赤矢印で、1月下旬から2月上旬でした。いつもと同じで、ポートフォリオに影響を及ぼせない程度の数量にとどまりました。

<おまけ>

新体制、新中期計画ということで、当社の企業CMのヒロインも変更になりました。当社のサイト「クラレ ミラバケッソ キャンペーンサイト」から、黒島結菜さんの映像をお借りしました。

-->

しかし、広告などのキャンペーンで女性を起用する慣習は、繊維業界の名残か何かで続けているのでしょうかね。

2015年1月14日水曜日

2013年度バフェットからの手紙 - (付録)企業年金制度について(7)

ウォーレン・バフェットが、ワシントン・ポストのキャサリン・グラハム向けに書いた企業年金制度に関する注意について、7回目です。前回分はこちらです。(日本語は拙訳)

企業年金制度運営の歴史(第2幕)躍進のとき

そして探索が始まりました。ウォール街は商売上の真空地帯ができることを嫌悪します。そのため、顧客の心に信じたいという想いが生じると、それに関する商品が提供されます。ただし保証は付いてきませんが。許認可を受けた企業を投資家が求めていると、証券引受業者がそのような企業を推奨してくれます。もし見つからなければ、新たに設立されるでしょう。それと同じで、平均以上の投資成績を求めていれば、十分すぎるほどに約束してもらえます。少なくとも、その幻想は生み出されるものです。

当初、ものごとのわかっている人たちは、できないことは約束したがらないものです。顧客が去り始める頃の投資顧問は、新たな潮流がいかに不健全であるか非難し、昔ながらの方法が持つ利点を主張します。しかしわずかな流れの中に大波へとつづく兆しがみえると、ビジネスにおけるダーウィン的進化が優勢となり、ほとんどの組織がその環境に順応するようになります。これは資産運用業界で実際に起こったことです。

銀行は伝統的に主要な資産運用業者でした(年金制度を除けば)。概して彼らの投資は、コミュニケーションと同じように活気のないものでした。しかし企業の経営者が、新たに発見された巨大な「事業部」の面倒を見る役目をだれに許すべきか決めようとしてそのモノサシを探しはじめると、諸銀行は改善を図ったり、少なくとも改善のそぶりだけでもする必要があると感じました。企業の経営陣が求める対象は、おのずと次のようなものになりました。見事な組織図を有しており、多くの若手をそろえて、貪欲ながらも責任感ある人材を擁し(優秀な学校を出た大勢のMBA保有者)、意思決定や行動をすばやく実行できる能力を備えた集団です。ありていに言えば、自社と似た組織を求めているのです。その上で、近年にあげてきた実績も要求しました。

残念なことに、そのどちらも見つけることができました。

しかしプロの資産運用業界をひとつの集合とみれば、平均以上の成績をあげられないことは、少し考えてみれば当然だれにでもわかります。これは単に、その業界が投資の世界全体で相当な範囲を占めているからです。現在の株式売買のうちプロの資産運用業者が占める割合は約70%になる、との推計があります。「全体の70%を占める部分が、全体を大幅に上回る成績をあげるだろう」、その手の発想は次の話とよく似ていると思います。ポーカーの席で居並ぶ友人たちを前に、男がこう話す様子です。「いいか、お前ら。今夜はみんな慎重にプレーしろよ。そうすれば、全員がちょいとばかし勝てるんだぜ」[*]。

The History of Corporate Pension Plan Management Act Two - The Great Leap

And so the hunt was on. Wall Street abhors a commercial vacuum. If the will to believe stirs within the customer, the merchandise will be supplied - without warranty. When franchise companies are wanted by investors, franchise companies will be found - and recommended by the underwriters. If there are none to be found, they will be created. Similarly, if above-average investment performance is sought, it will be promised in abundance - and at least the illusion will be produced.

Initially those who know better will resist promising the impossible. As the clientele first begins to drain away, advisors will argue the unsoundness of the new trend and the strengths of the old methods. But when the trickle gives signs of turning into a flood, business Darwinism will prevail and most organizations will adapt. This is what happened in the money management field.

The banks had traditionally been the major money managers (leaving aside insured plans) and, by and large, their investing as well as their communication had been lackluster. They felt obliged to seek improvement, or at least the appearance of improvement, as corporate managers searched for yardsticks by which to make their decisions as to whom care of this newly discovered giant "division" should be granted. The corporate managers naturally looked for groups with impressive organizational charts, lots of young talent, hungry but appropriately conscious of responsibility, (heavy on MBAs from good schools), a capacity for speed in decision making and action - in short, organizations that looked something like they perceived themselves. And they looked for a record of recent performance.

Unfortunately, they found both.

A little thought, of course, would convince anyone that the composite area of professionally managed money can't perform above average. It simply is too large a portion of the entire investment universe. Estimates are that now about 70% of stock market trading is accounted for by professionally managed money. Any thought that 70% of the environment is going to substantially out-perform the total environment is analogous to the fellow sitting down with his friends at the poker table and announcing: "Well, fellows, if we all play carefully tonight, we all should be able to win a little."[*]

2015年1月12日月曜日

2014年の投資をふりかえって(3)新規銘柄:シルバー・ウィートン(SLW)他

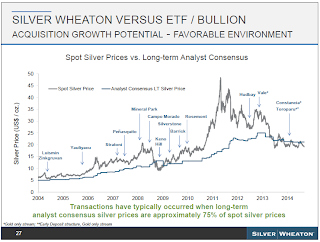

シルバーに関する投資対象はいくつかありましたが、そのほとんどはシルバー・ウィートン社とシルバーETF(SLV)でした。シルバー自体については前回の投稿で書きましたので、今回はおもにシルバー・ウィートンを取りあげます。

■シルバー・ウィートン(銘柄コード:SLW, 英名:Silver Wheaton Corp.)

- 当社Webサイト

- Google Finance 株価

<投資に至った背景>

シルバーへの投資自体は以前からつづけていたのですが、近年はETFのひとつSLVへ投資していました(昨年の投稿)。しかし2014年になってもシルバーの価格下落がとまらず、それ以上に株価が下落している鉱山会社に興味を持つようになりました。それまで当社の銘柄コード(SLW)を目にしたことはあったものの、実質的には何も知りませんでした。しかし事業概要の文章を目にして、一般的なシルバー鉱山会社とは商売のやりかたが大きく違っていることがわかり、詳しく調べてみたいと考えるようになりました。

<事業の状況>

当社はカナダのバンクーバーを拠点とする鉱業会社で、シルバーやゴールドを販売して収益をあげています。ただし自前の鉱山を操業するのではなく、鉱山会社に対して資金を提供し、そのかわりに契約対象となる鉱山から産出されるシルバーを一定期間(あるいは当該鉱山での採掘終了まで)にわたって固定価格で買い取る契約を結ぶ事業を展開しています。たとえば契約先企業が生産したシルバーを1オンス当たり5ドルで買い取る契約をしていれば、市場やディーラーに1オンス15ドルで売却すると、粗利益は10ドルになります。彼らは自社を"streaming company"と呼んでいますが、日本語にすると「購買条件付き資本提供会社」といったところでしょうか。

2013年度の業績概要は、売上高が7億ドル、営業利益が4.2億ドル、純利益が3.7億ドルでした。従業員数は30名弱のため固定費が少ないのと、有効税率が低い点が特徴です(税率については後述します)。

契約を結ぶおもな相手企業は、シルバー以外の金属を採掘する鉱山会社です。おもに生産される金属がゴールドや銅、鉛、亜鉛などで、シルバーは副産物として生産されます。契約案件数は約20件で、2013年度に買い取ったシルバーの数量は約26Moz(ミリオン・オンス)でした。シルバー全体の年間新規産出量が約800Mozでしたので、それなりの位置にいます。

鉱山開発を進める企業では、当該鉱山が商業生産を始める前はキャッシュフローの流出がつづきます。そのため、そもそもの当初資金を調達したり、開発プロジェクト中に追加資金を工面するといった財務は、事業活動の初期段階における重要な仕事です。一方、生産が軌道に乗ればキャッシュフローは流入に変わり、シルバー等の副産物収入が減っても許容できると考えるのでしょう。そのため当社が提供するソリューションは、契約先企業にとっても有益なものだと考えられています。

具体的な契約先企業の例としては、次のような会社があります(数字は2013年度)。

・グレンコア・エクストラータ(Glencore Xstrata); 売上高2,396億ドル

・ヴァーレ(Vale); 売上高467億ドル

・バリック・ゴールド(Barrick Gold); 売上高125億ドル

・ゴールドコープ(Goldcorp); 売上高36億ドル

なお近年になって、ゴールドを産出したり鉱山開発している企業と契約を結び、ゴールドを買い取る事業も行っています。CEOのスモールウッド氏によれば、「基本的な投資先はシルバーだが、機会があればゴールドにも投資する」とのことです。

<株価の状況>

当社の株式はNYSEに上場されています(カナダのトロント市場にも上場)。2014年の年初が20.19$、年末が20.33$と、結果的には横ばいでした。現在の株価は21$強です。直近1年間の配当実績は0.26$で、配当利回りは1%強です。

<投資方針>

2014年の9月下旬から11月上旬にかけて集中的に購入しました(上図の赤矢印)。平均購入単価は20$弱でした。ただしETF銘柄のSLVを一部売却した資金も回しているので、その部分は銘柄を乗り換えたことになります(後述します)。

投資する際に当社を評価した大きな点は、次の2つです。

1. 複数の企業と契約し、シルバーやゴールドの調達先を分散していること

そもそもシルバーを副産物として産出する企業と購買契約を結ぶわけですから、ひとつの鉱山から産出される量は限定的です。そのため当社が商売を拡大しようとすれば、必然的に複数企業と取引することになります。しかし、この点がおのずと当社の優位につながると考えます。

契約先企業が複数社にわたることで、経営体が分散されるだけでなく、金属種的な分散(ゴールド、銅、亜鉛など)と地理的な分散が実現します。そして言うまでもなく、それらの契約先企業はシルバーの価格下落リスクからおおむね分離しています。このことは、シルバーの価格下落リスクやその他のリスクが生じても、当社が生存できる確率を高めることに寄与します。

生物学的にたとえれば、当社を「寄生虫」とみなすことができます。宿主が幼少期にあるときに生育を助ける代わりに、残りの生存期間にわたって寄生させてもらいます。ただし合意による寄生ですから、共存関係にあると言えるでしょう。さらに複数各種の宿主に掛け持ちで寄生することで生存確率を高めると共に、段階的に宿主を乗り換えることができます。そして、場合によってはシルバー価格の高騰も期待できます。これは、宿主から頂く栄養分がローヤルゼリーに変わるようなものです。

もうひとつはあくまでも推測に過ぎませんが、操業をつづける複数の鉱山会社と長期の契約を結ぶことで、鉱床から採掘する際の鉱床学的な事実情報を相手先から入手でき、知見を深められる点を評価したいと思います。このような知見は、将来の契約候補先を検討評価する際に役に立ちます。リスクの項目で触れますが、この事業で競争相手に差をつけられるとすれば、「案件に対する目利きの良さ」が重要になると考えます。その点で現在おかれている当社の位置づけは、将来にもつながるものと捉えています。

2. 契約先企業との契約期間が長期であること

当社がシルバーを買い取る期間として、契約条件に「鉱山が経済的寿命をむかえるまで」と定める案件が少なくありません。それ以外でも10年間や20年間といった期間を指定しています。そして、当社が相手先からシルバーを買い取る固定価格はおよそ5ドルです。シルバー主体の鉱山会社の財務を考慮すると、シルバーの価格がこの水準まで下落する可能性は著しく低いと予想します。上述した1.の要因と組み合わせれば、当社にとってシルバーの価格上昇に賭けられる期間が長期間持てることを意味します。

前回の投稿で書きましたが、現在のシルバーは需給バランスの観点から見ると、価格上昇の機会が十分にあると予想します。そうであれば、「シルバーの価格上昇時に市場から高く評価されるシルバー主体の鉱山会社のほうが、投資先として良い選択だろう」と考えるかもしれません。しかしこれも前回触れたように、先物市場の行方が短期的にどうなるのかは予測しがたく、低迷が長く続いても分のある当社に投資したほうがよいと考えました。

<リスク>

1. タックスヘイブン子会社の活用

当社の収益の大半は、ケイマン諸島に設立された子会社が計上しています。また過去においてもタックスヘイブン子会社を使っています。そのため、当社の本社がカナダ本国で課される税率は本来の25%ではなく、大幅に少ない金額にとどまっています。たとえば2012年には、営業利益6億ドルに対して本来のカナダの税率(25%)に従うと、所得税は1億5千万ドルになります。しかし、実際の税額は1,400万ドル強にとどまっています。なおこの件に関連して当社の年次報告書では、カナダの税務当局が当社の2005年度から2010年度の国際取引について現在監査中であることが記載されています。

この件がどのような結末に落ち着くのか予想できません。ただし、あまり厳しく締め上げると、当社がカナダを出ていくことも考えられます。そのため更生や新たな規制が実施されるとしても、ほどほどの水準にとどまるのではないか、と(希望的なのですが)考えています。

2. 今後の事業の拡張発展に対して、特定個人の力量が大きな影響を及ぼすこと

当社が新規の契約を獲得するには、相手先企業の存在が不可欠です。そのほかに、適切なタイミングと資金、そして学術的(鉱床地質学)な洞察力が要求されます。それらがそろうことで、当社にとって質の高い投資案件を得ることができます。この中でもっとも安価に入手できる可能性のあるものが、人材です。たとえば当社のナンバー2の地質学者が別の会社に引き抜かれたら、商売自体は容易に模倣できます。この課題は当社に限らず不変のもので、やがては顕在化するリスクだと予想します。

ただしすでに成立している契約案件は確定的です。そのため、当社の企業価値を判断する上では、あくまでも過去を評価し、将来の発展性はボーナスと考えるようにしています。

3. 他社の参入による事業拡張機会の減少

当社の事業に参入するには、資本と学術的能力と交渉力があれば可能で、参入障壁はあまり高くありません。そのためシルバーやゴールドの価格が高値の水準に戻れば、新規参入が増えると思われます。その場合、当然ながらパイを争うことになり、投下資本利益率は下がるでしょう。

これについては当社経営陣の規律が試されるときであり、ひとりの個人投資家としてできることと言えば、過去の実績を振り返るぐらいです。当社の投資家向けプレゼンテーション資料(2014年9月版)で、過去の契約実績が図示されていました。それによれば、2011年のシルバー価格高騰前後の時期には新規契約を締結していません。このことから、現在の経営陣は一定の規律を保っていると評価できそうです。

■シルバーETF(銘柄コード:SLV、英名:iShares Silver Trust)

- Google Finance 株価

シルバーのETFが上場されてからは、基本的にSLVを対象に資金を投じてきました。しかし上述したように今回はシルバー・ウィートン(SLW)に興味を持ち、SLVのほうはある程度売却して乗り換えることにしました(SLV売却にともなって、損失を確定しました)。ただしSLWとは値動きが異なるため、価格下落時に追加投資する際には、相対的に割安な銘柄のほうにしたいと考えています。

■その他のシルバー関連の投資

上記以外にもシルバーに関する投資先がありましたが、ポートフォリオに占める割合がわずかなので、それらの説明は省略します。なおシルバー関連の全投資を単一の銘柄としてとらえれば、ポートフォリオに占める割合は主力級となりました。

■シルバー・ウィートン(銘柄コード:SLW, 英名:Silver Wheaton Corp.)

- 当社Webサイト

- Google Finance 株価

<投資に至った背景>

シルバーへの投資自体は以前からつづけていたのですが、近年はETFのひとつSLVへ投資していました(昨年の投稿)。しかし2014年になってもシルバーの価格下落がとまらず、それ以上に株価が下落している鉱山会社に興味を持つようになりました。それまで当社の銘柄コード(SLW)を目にしたことはあったものの、実質的には何も知りませんでした。しかし事業概要の文章を目にして、一般的なシルバー鉱山会社とは商売のやりかたが大きく違っていることがわかり、詳しく調べてみたいと考えるようになりました。

<事業の状況>

当社はカナダのバンクーバーを拠点とする鉱業会社で、シルバーやゴールドを販売して収益をあげています。ただし自前の鉱山を操業するのではなく、鉱山会社に対して資金を提供し、そのかわりに契約対象となる鉱山から産出されるシルバーを一定期間(あるいは当該鉱山での採掘終了まで)にわたって固定価格で買い取る契約を結ぶ事業を展開しています。たとえば契約先企業が生産したシルバーを1オンス当たり5ドルで買い取る契約をしていれば、市場やディーラーに1オンス15ドルで売却すると、粗利益は10ドルになります。彼らは自社を"streaming company"と呼んでいますが、日本語にすると「購買条件付き資本提供会社」といったところでしょうか。

2013年度の業績概要は、売上高が7億ドル、営業利益が4.2億ドル、純利益が3.7億ドルでした。従業員数は30名弱のため固定費が少ないのと、有効税率が低い点が特徴です(税率については後述します)。

契約を結ぶおもな相手企業は、シルバー以外の金属を採掘する鉱山会社です。おもに生産される金属がゴールドや銅、鉛、亜鉛などで、シルバーは副産物として生産されます。契約案件数は約20件で、2013年度に買い取ったシルバーの数量は約26Moz(ミリオン・オンス)でした。シルバー全体の年間新規産出量が約800Mozでしたので、それなりの位置にいます。

鉱山開発を進める企業では、当該鉱山が商業生産を始める前はキャッシュフローの流出がつづきます。そのため、そもそもの当初資金を調達したり、開発プロジェクト中に追加資金を工面するといった財務は、事業活動の初期段階における重要な仕事です。一方、生産が軌道に乗ればキャッシュフローは流入に変わり、シルバー等の副産物収入が減っても許容できると考えるのでしょう。そのため当社が提供するソリューションは、契約先企業にとっても有益なものだと考えられています。

具体的な契約先企業の例としては、次のような会社があります(数字は2013年度)。

・グレンコア・エクストラータ(Glencore Xstrata); 売上高2,396億ドル

・ヴァーレ(Vale); 売上高467億ドル

・バリック・ゴールド(Barrick Gold); 売上高125億ドル

・ゴールドコープ(Goldcorp); 売上高36億ドル

なお近年になって、ゴールドを産出したり鉱山開発している企業と契約を結び、ゴールドを買い取る事業も行っています。CEOのスモールウッド氏によれば、「基本的な投資先はシルバーだが、機会があればゴールドにも投資する」とのことです。

<株価の状況>

当社の株式はNYSEに上場されています(カナダのトロント市場にも上場)。2014年の年初が20.19$、年末が20.33$と、結果的には横ばいでした。現在の株価は21$強です。直近1年間の配当実績は0.26$で、配当利回りは1%強です。

<投資方針>

2014年の9月下旬から11月上旬にかけて集中的に購入しました(上図の赤矢印)。平均購入単価は20$弱でした。ただしETF銘柄のSLVを一部売却した資金も回しているので、その部分は銘柄を乗り換えたことになります(後述します)。

投資する際に当社を評価した大きな点は、次の2つです。

1. 複数の企業と契約し、シルバーやゴールドの調達先を分散していること

そもそもシルバーを副産物として産出する企業と購買契約を結ぶわけですから、ひとつの鉱山から産出される量は限定的です。そのため当社が商売を拡大しようとすれば、必然的に複数企業と取引することになります。しかし、この点がおのずと当社の優位につながると考えます。

契約先企業が複数社にわたることで、経営体が分散されるだけでなく、金属種的な分散(ゴールド、銅、亜鉛など)と地理的な分散が実現します。そして言うまでもなく、それらの契約先企業はシルバーの価格下落リスクからおおむね分離しています。このことは、シルバーの価格下落リスクやその他のリスクが生じても、当社が生存できる確率を高めることに寄与します。

生物学的にたとえれば、当社を「寄生虫」とみなすことができます。宿主が幼少期にあるときに生育を助ける代わりに、残りの生存期間にわたって寄生させてもらいます。ただし合意による寄生ですから、共存関係にあると言えるでしょう。さらに複数各種の宿主に掛け持ちで寄生することで生存確率を高めると共に、段階的に宿主を乗り換えることができます。そして、場合によってはシルバー価格の高騰も期待できます。これは、宿主から頂く栄養分がローヤルゼリーに変わるようなものです。

もうひとつはあくまでも推測に過ぎませんが、操業をつづける複数の鉱山会社と長期の契約を結ぶことで、鉱床から採掘する際の鉱床学的な事実情報を相手先から入手でき、知見を深められる点を評価したいと思います。このような知見は、将来の契約候補先を検討評価する際に役に立ちます。リスクの項目で触れますが、この事業で競争相手に差をつけられるとすれば、「案件に対する目利きの良さ」が重要になると考えます。その点で現在おかれている当社の位置づけは、将来にもつながるものと捉えています。

2. 契約先企業との契約期間が長期であること

当社がシルバーを買い取る期間として、契約条件に「鉱山が経済的寿命をむかえるまで」と定める案件が少なくありません。それ以外でも10年間や20年間といった期間を指定しています。そして、当社が相手先からシルバーを買い取る固定価格はおよそ5ドルです。シルバー主体の鉱山会社の財務を考慮すると、シルバーの価格がこの水準まで下落する可能性は著しく低いと予想します。上述した1.の要因と組み合わせれば、当社にとってシルバーの価格上昇に賭けられる期間が長期間持てることを意味します。

前回の投稿で書きましたが、現在のシルバーは需給バランスの観点から見ると、価格上昇の機会が十分にあると予想します。そうであれば、「シルバーの価格上昇時に市場から高く評価されるシルバー主体の鉱山会社のほうが、投資先として良い選択だろう」と考えるかもしれません。しかしこれも前回触れたように、先物市場の行方が短期的にどうなるのかは予測しがたく、低迷が長く続いても分のある当社に投資したほうがよいと考えました。

<リスク>

1. タックスヘイブン子会社の活用

当社の収益の大半は、ケイマン諸島に設立された子会社が計上しています。また過去においてもタックスヘイブン子会社を使っています。そのため、当社の本社がカナダ本国で課される税率は本来の25%ではなく、大幅に少ない金額にとどまっています。たとえば2012年には、営業利益6億ドルに対して本来のカナダの税率(25%)に従うと、所得税は1億5千万ドルになります。しかし、実際の税額は1,400万ドル強にとどまっています。なおこの件に関連して当社の年次報告書では、カナダの税務当局が当社の2005年度から2010年度の国際取引について現在監査中であることが記載されています。

この件がどのような結末に落ち着くのか予想できません。ただし、あまり厳しく締め上げると、当社がカナダを出ていくことも考えられます。そのため更生や新たな規制が実施されるとしても、ほどほどの水準にとどまるのではないか、と(希望的なのですが)考えています。

2. 今後の事業の拡張発展に対して、特定個人の力量が大きな影響を及ぼすこと

当社が新規の契約を獲得するには、相手先企業の存在が不可欠です。そのほかに、適切なタイミングと資金、そして学術的(鉱床地質学)な洞察力が要求されます。それらがそろうことで、当社にとって質の高い投資案件を得ることができます。この中でもっとも安価に入手できる可能性のあるものが、人材です。たとえば当社のナンバー2の地質学者が別の会社に引き抜かれたら、商売自体は容易に模倣できます。この課題は当社に限らず不変のもので、やがては顕在化するリスクだと予想します。

ただしすでに成立している契約案件は確定的です。そのため、当社の企業価値を判断する上では、あくまでも過去を評価し、将来の発展性はボーナスと考えるようにしています。

3. 他社の参入による事業拡張機会の減少

当社の事業に参入するには、資本と学術的能力と交渉力があれば可能で、参入障壁はあまり高くありません。そのためシルバーやゴールドの価格が高値の水準に戻れば、新規参入が増えると思われます。その場合、当然ながらパイを争うことになり、投下資本利益率は下がるでしょう。

これについては当社経営陣の規律が試されるときであり、ひとりの個人投資家としてできることと言えば、過去の実績を振り返るぐらいです。当社の投資家向けプレゼンテーション資料(2014年9月版)で、過去の契約実績が図示されていました。それによれば、2011年のシルバー価格高騰前後の時期には新規契約を締結していません。このことから、現在の経営陣は一定の規律を保っていると評価できそうです。

■シルバーETF(銘柄コード:SLV、英名:iShares Silver Trust)

- Google Finance 株価

シルバーのETFが上場されてからは、基本的にSLVを対象に資金を投じてきました。しかし上述したように今回はシルバー・ウィートン(SLW)に興味を持ち、SLVのほうはある程度売却して乗り換えることにしました(SLV売却にともなって、損失を確定しました)。ただしSLWとは値動きが異なるため、価格下落時に追加投資する際には、相対的に割安な銘柄のほうにしたいと考えています。

■その他のシルバー関連の投資

上記以外にもシルバーに関する投資先がありましたが、ポートフォリオに占める割合がわずかなので、それらの説明は省略します。なおシルバー関連の全投資を単一の銘柄としてとらえれば、ポートフォリオに占める割合は主力級となりました。

2015年1月10日土曜日

みじめな人生を絶対につかめる方法(チャーリー・マンガー)

チャーリー・マンガーが1986年にハーヴァード高校の卒業生に贈った祝辞の2回目です。前回分はこちらです。(日本語は拙訳)

蛇足の話題です。数年前までには自宅で晩酌する回数を減らして、週末前夜の2日間をめどにお酒を飲んでいました。そして1年半ぐらい前からは、その晩酌もやめました。人と会合する席では今までと同じように飲酒しますし、お酒のギフトをもらえばすぐに片付けます。しかし、それ以外に日常的にはお酒を飲まなくなりました。以前の日経ビジネスで、日本電産の永守社長が飲酒をやめた経緯の記事がありましたが、その手の話題で共感できたのは初めてでした。

カーソン氏の言ったことは、「卒業する学生に対して幸せになる方法は教えられないけれど、絶対に不幸な人間となる方法ならば個人的な経験から教えられる」というものでした。彼の出したみじめな人生必定の処方箋とは、次のものでした。

1. 気分や感覚を変える手段として、化学物質[麻薬など]を摂取すること。

2. ねたむこと。

3. うらむこと。

彼はそれらをひとつまたひとつと試した経験を話し、そのたびにみじめな気持ちになったと語ってくれました。その話しぶりが強い信念に満ちていたことを、私はいまだに覚えています。

カーソン氏のあげた「みじめになるための処方その1」の「麻薬などの薬物に頼ること」は、わかりやすいですね。私からも申し上げると、まだ若かった頃に親友が4人いました。とても頭がよく、倫理的で、その上ユーモアがあって、人間的にも経歴的にも好ましい人たちでした。しかし、そのうちの2人はずっと昔に死んでしまいました。アルコール関係で命を落としたのです。もう1人はアル中として生きています。それを生きていると呼べるものかは、わかりませんが。

かかりやすさは人それぞれですが、中毒というものは誰にでも起こるものです。その歩みはささやかなので、悪化という名の鎖は、はじめは軽くて感じられない程度です。しかしやがては強固となり、うちこわすことができなくなります。私は60年来生きてきましたが、「心を惑わして破滅へと導くたぐいのことは恐れ遠ざけてきたが、そのせいでひどい人生になった」、そんなことを言う人にはいまだ出会ったことがありません。

What Carson said was that he couldn't tell the graduating class how to be happy, but he could tell them from personal experience how to guarantee misery. Carson's prescription for sure misery included:

1. Ingesting chemicals in an effort to alter mood or perception;

2. Envy; and

3. Resentment.

I can still recall Carson's absolute conviction as he told how he had tried these things on occasion after occasion and had become miserable every time.

It is easy to understand Carson's first prescription for misery - ingesting chemicals. I add my voice. The four closest friends of my youth were highly intelligent, ethical, humorous types, favored in person and background. Two are long dead, with alcohol a contributing factor, and a third is a living alcoholic - if you call that living.

While susceptibility varies, addiction can happen to any of us through a subtle process where the bonds of degradation are too light to be felt until they are too strong to be broken. And yet, I have yet to meet anyone, in over six decades of life, whose life was worsened by fear and avoidance of such a deceptive pathway to destruction.

蛇足の話題です。数年前までには自宅で晩酌する回数を減らして、週末前夜の2日間をめどにお酒を飲んでいました。そして1年半ぐらい前からは、その晩酌もやめました。人と会合する席では今までと同じように飲酒しますし、お酒のギフトをもらえばすぐに片付けます。しかし、それ以外に日常的にはお酒を飲まなくなりました。以前の日経ビジネスで、日本電産の永守社長が飲酒をやめた経緯の記事がありましたが、その手の話題で共感できたのは初めてでした。

2015年1月8日木曜日

2014年の投資をふりかえって(2)シルバーの価格及び需給動向

昨年は主にシルバー(銀)に関する対象へ投資しました。今回は話題の前半として、シルバーに関する一般的な動向に触れておきます。

1. 価格動向

日本で大地震があった2011年の4月に高値48ドル台に達して以来、シルバーの価格は3年以上にわたって下落しつづけてきました。2014年12月末のスポット価格は15.5ドルと、高値の1/3まで下落しました。年初比では19.43ドルからなので、約20%の下落です。個人的には18ドルを下回り続けることはないだろうと考えていたのですが(参考記事)、その一線を超えて3か月以上が経った今でも18ドルを回復できていません。

昨年の下落傾向は単一のものではなく、2つの期間あるいは要因に分別できるととらえています。上の図をみればわかるように、前半の6月末までは下落局面ながらも反発を繰り返しており、18ドルは割り込んでいませんでした。しかし7月以降に米ドルの上昇が始まると、他の通貨や資源と同様に継続的な下落を始めました。そのため円ベースでみると、7月以降のシルバーの価格下落はそれほど厳しいものではないことがわかります(下図)。

シルバーの価格を事実上決定しているのは、アメリカの先物市場であるCOMEX(Globexも含む)です。現在の先物市場は一部の限られたプレーヤー(主に大銀行)が活躍している場であり、価格を誘導することもできます。さらに言えば、シルバーの価格の方向性はゴールドの価格によって決定され、ひいては主要国中央銀行や政府の思惑が影響していると思われます。

2. 需給動向

以前の投稿では、主に生産者によって構成されている団体The Silver Instituteが公開している2010年の調査結果をとりあげました。今回はその3年後にあたる2013年の統計(同書p.7に掲載)を引用します。

World Silver Survey 2014 A Summary [PDF]

<需要>

(単位: Moz(ミリオン・オンス))

上の表で正味投資分がマイナス96.0Mozというのは、総体としての投資家が手持ちの在庫を売り越して供給不足を補ったことを意味しています。

2010年は金融危機が発生してそれほど時間がたっていない時期で、経済が大きく停滞し、シルバーの需要も落ち込みました。その年と比較しているので数字の増加率は重要な指標にはならないと思いますが、定性的な傾向はつかめると思います。

・写真用途の減少量よりも産業全般の増加量が上回ってきています。写真用途は50Mozと全体に占める割合が小さくなり、需要減退への影響度が縮小し続けます。

・産業用途のうち太陽光発電パネル向けの長期的な需要増加が予想されています。ただし実際の需要には波があり、報告書の本文によれば、2013年に需要が縮小した地域があると記されています(たとえばアメリカ)。最近の原油価格の下落も太陽電池には向かい風になるため、この分野での需要は横ばいが続くかもしれません。

・一方で特筆すべき点は、コインやバーの需要増です。シルバーの著名アナリストであるテッド・バトラーは、J.P.モルガン・チェースがそれらを買い込み、ETFからも現物を引き出し、デリバティブの売建玉を相殺する以上の現物を保有するに至った、と読んでいます。たしかにアメリカ造幣局等のシルバー・コインの出荷数量は、数年前とくらべて大きく増加しています。しかし彼の予想がはずれていたとしても、価格下落局面で需要を増加させるという経済学的に正当な購買者がいることは、今後数年間の総需要量を占う上で大きな要因として考えてよいのかもしれません。

<供給>

・採鉱・生産する金属の価格が下落中の局面では、鉱山会社はキャッシュフローの減少を補うために生産量を増加させる傾向があります。それも手伝っているせいか、近年は生産量が増加しています。ただし調査会社ロイターGFMSの報告では、2015年以降は生産量が減少すると予測しています。

・政府部門からの売却は、2011年以後のデータを見る限り激減しています(同報告書p.9)。

・鉱山会社のヘッジ売りとは、先物市場であらかじめ売り建てておき、収益を確定させる手段などを指します。数字がマイナスになっているということは、総体としての生産者が流通を絞ったり先送りしていると解釈できそうです。

・シルバーを生産する鉱山会社には2種類あります。ひとつは主にシルバーを含む鉱物を採掘する会社です。もうひとつは他の資源(ゴールド、銅、鉛、亜鉛等)を主に含む鉱物を採掘し、その副産物としてシルバーも生産する会社です。以前にも述べましたが(過去記事)、シルバー主体の会社にとって現在の価格水準では会計上の利益が大幅に減少し(あるいは赤字)、会社の余命(あるいは株主価値)を削っているような状況です。

・しかしシルバーの供給量の多く(約70%)を担うのは、もう一方の種類の鉱山会社です。たとえば以下のサイトではシルバーの生産量上位10社が挙げられています。その中でシルバー主体の会社は2社ほどです。

World's top 10 silver producers updated – companies & countries (Mineweb)

シルバーを主体としないそれらの鉱山会社は、金属価格の値動きが相対的に小さいために、企業の体力も現在のところは安定的です。そのためシルバーの価格が下落しても、採算が合わないために採掘を休止する可能性は非常に小さく、シルバーの供給が急減するリスクは考えにくいものです。

ただしシルバーだけでなく、他の金属(特にゴールドや銅)の価格も低い状況がつづくことも考えられます(現在の状況です)。多額の資金を必要とする大型の鉱山開発プロジェクトは、ここぞという苦境で延期される傾向があります。そのようなプロジェクトは再開されても、商業生産開始までに余計な手続きや作業を必要とします。ですから、現在のような金属価格の状況がつづいて新規鉱山開発が停滞すると、既存鉱床の品位低下を補えずにシルバーの供給量が減少するサイクルへといずれ遷移します。そこまでいくと直近で供給不足を埋められるのは、ETFなどの形ですでに地上在庫となっている現物やスクラップになります。

現在の価格下落に伴って、シルバーのETFやコイン、宝飾品といった地上在庫の需要が増加しています。これを裏返せば、つまり価格が反転して十分に上昇すれば、これまでに在庫となった現物が流通市場に戻って供給不足を埋める可能性はほぼ確実です。そのため、鉱山側の総供給量がしばらく回復しない状況になったとしても、「価格が上昇するのであれば」需要を満たす現物が中期的に不足することはないと想像します(USGSが出した2014年の報告[PDF]からデータを借りれば、現状の生産量が続く仮定での可採年数は、単純計算で約20年間です)。もちろん価格上昇に伴って新規に加わる投資家の需要も大きくなるはずです。その場合、新規投資家と産業需要家による価格の競り合いが起こるのではないでしょうか。そのような局面がつづけばブームとなり、やがてはさまざまな供給体制が追いついて需給のバランスが落ちつき(あるいは崩れて)、価格はふたたび下落するでしょう。しかし「今」がそのようなブームの局面ではないことは明らかです。

上のほうの文章で、「シルバーの価格を決めているのは先物市場である」と書きました。しかし現物の受け渡しを伴う市場において極端な価格変動が進めば、最後に大きな影響力を発揮するのは「現物を供給する能力」だと想像しています(そのほかに、市場のルールを変更するという強制力も考えられますが)。

1. 価格動向

|

| シルバーのスポット価格(2000年以降) |

日本で大地震があった2011年の4月に高値48ドル台に達して以来、シルバーの価格は3年以上にわたって下落しつづけてきました。2014年12月末のスポット価格は15.5ドルと、高値の1/3まで下落しました。年初比では19.43ドルからなので、約20%の下落です。個人的には18ドルを下回り続けることはないだろうと考えていたのですが(参考記事)、その一線を超えて3か月以上が経った今でも18ドルを回復できていません。

|

| シルバーのスポット価格(2014年) |

昨年の下落傾向は単一のものではなく、2つの期間あるいは要因に分別できるととらえています。上の図をみればわかるように、前半の6月末までは下落局面ながらも反発を繰り返しており、18ドルは割り込んでいませんでした。しかし7月以降に米ドルの上昇が始まると、他の通貨や資源と同様に継続的な下落を始めました。そのため円ベースでみると、7月以降のシルバーの価格下落はそれほど厳しいものではないことがわかります(下図)。

|

| 円換算によるシルバーのスポット価格(2014年) |

シルバーの価格を事実上決定しているのは、アメリカの先物市場であるCOMEX(Globexも含む)です。現在の先物市場は一部の限られたプレーヤー(主に大銀行)が活躍している場であり、価格を誘導することもできます。さらに言えば、シルバーの価格の方向性はゴールドの価格によって決定され、ひいては主要国中央銀行や政府の思惑が影響していると思われます。

2. 需給動向

以前の投稿では、主に生産者によって構成されている団体The Silver Instituteが公開している2010年の調査結果をとりあげました。今回はその3年後にあたる2013年の統計(同書p.7に掲載)を引用します。

World Silver Survey 2014 A Summary [PDF]

<需要>

(単位: Moz(ミリオン・オンス))

| 種別 | 2010年 | 2013年 |

|---|---|---|

| 産業用途 | 487.4 | 536.2 |

| 写真 | 72.7 | 50.4 |

| 宝飾品 | 167.0 | 198.8 |

| 銀食器 | 50.3 | 50.0 |

| コイン等 | 101.3 | 245.6 |

| (小計) | 878.7 | 1081.1 |

| 正味投資分 | 178.0 | -96.0 |

| (合計) | 1,056.8 | 985.1 |

上の表で正味投資分がマイナス96.0Mozというのは、総体としての投資家が手持ちの在庫を売り越して供給不足を補ったことを意味しています。

2010年は金融危機が発生してそれほど時間がたっていない時期で、経済が大きく停滞し、シルバーの需要も落ち込みました。その年と比較しているので数字の増加率は重要な指標にはならないと思いますが、定性的な傾向はつかめると思います。

・写真用途の減少量よりも産業全般の増加量が上回ってきています。写真用途は50Mozと全体に占める割合が小さくなり、需要減退への影響度が縮小し続けます。

・産業用途のうち太陽光発電パネル向けの長期的な需要増加が予想されています。ただし実際の需要には波があり、報告書の本文によれば、2013年に需要が縮小した地域があると記されています(たとえばアメリカ)。最近の原油価格の下落も太陽電池には向かい風になるため、この分野での需要は横ばいが続くかもしれません。

・一方で特筆すべき点は、コインやバーの需要増です。シルバーの著名アナリストであるテッド・バトラーは、J.P.モルガン・チェースがそれらを買い込み、ETFからも現物を引き出し、デリバティブの売建玉を相殺する以上の現物を保有するに至った、と読んでいます。たしかにアメリカ造幣局等のシルバー・コインの出荷数量は、数年前とくらべて大きく増加しています。しかし彼の予想がはずれていたとしても、価格下落局面で需要を増加させるという経済学的に正当な購買者がいることは、今後数年間の総需要量を占う上で大きな要因として考えてよいのかもしれません。

<供給>

| 種別 | 2010年 | 2013年 |

|---|---|---|

| 鉱山からの新規産出 | 735.9 | 819.6 |

| 政府部門による売却 | 44.8 | 7.9 |

| スクラップ | 215.0 | 191.8 |

| 鉱山会社の正味ヘッジ売り | 61.1 | -34.3 |

| (合計) | 1,056.8 | 985.1 |

・採鉱・生産する金属の価格が下落中の局面では、鉱山会社はキャッシュフローの減少を補うために生産量を増加させる傾向があります。それも手伝っているせいか、近年は生産量が増加しています。ただし調査会社ロイターGFMSの報告では、2015年以降は生産量が減少すると予測しています。

・政府部門からの売却は、2011年以後のデータを見る限り激減しています(同報告書p.9)。

・鉱山会社のヘッジ売りとは、先物市場であらかじめ売り建てておき、収益を確定させる手段などを指します。数字がマイナスになっているということは、総体としての生産者が流通を絞ったり先送りしていると解釈できそうです。

・シルバーを生産する鉱山会社には2種類あります。ひとつは主にシルバーを含む鉱物を採掘する会社です。もうひとつは他の資源(ゴールド、銅、鉛、亜鉛等)を主に含む鉱物を採掘し、その副産物としてシルバーも生産する会社です。以前にも述べましたが(過去記事)、シルバー主体の会社にとって現在の価格水準では会計上の利益が大幅に減少し(あるいは赤字)、会社の余命(あるいは株主価値)を削っているような状況です。

・しかしシルバーの供給量の多く(約70%)を担うのは、もう一方の種類の鉱山会社です。たとえば以下のサイトではシルバーの生産量上位10社が挙げられています。その中でシルバー主体の会社は2社ほどです。

World's top 10 silver producers updated – companies & countries (Mineweb)

シルバーを主体としないそれらの鉱山会社は、金属価格の値動きが相対的に小さいために、企業の体力も現在のところは安定的です。そのためシルバーの価格が下落しても、採算が合わないために採掘を休止する可能性は非常に小さく、シルバーの供給が急減するリスクは考えにくいものです。

ただしシルバーだけでなく、他の金属(特にゴールドや銅)の価格も低い状況がつづくことも考えられます(現在の状況です)。多額の資金を必要とする大型の鉱山開発プロジェクトは、ここぞという苦境で延期される傾向があります。そのようなプロジェクトは再開されても、商業生産開始までに余計な手続きや作業を必要とします。ですから、現在のような金属価格の状況がつづいて新規鉱山開発が停滞すると、既存鉱床の品位低下を補えずにシルバーの供給量が減少するサイクルへといずれ遷移します。そこまでいくと直近で供給不足を埋められるのは、ETFなどの形ですでに地上在庫となっている現物やスクラップになります。

現在の価格下落に伴って、シルバーのETFやコイン、宝飾品といった地上在庫の需要が増加しています。これを裏返せば、つまり価格が反転して十分に上昇すれば、これまでに在庫となった現物が流通市場に戻って供給不足を埋める可能性はほぼ確実です。そのため、鉱山側の総供給量がしばらく回復しない状況になったとしても、「価格が上昇するのであれば」需要を満たす現物が中期的に不足することはないと想像します(USGSが出した2014年の報告[PDF]からデータを借りれば、現状の生産量が続く仮定での可採年数は、単純計算で約20年間です)。もちろん価格上昇に伴って新規に加わる投資家の需要も大きくなるはずです。その場合、新規投資家と産業需要家による価格の競り合いが起こるのではないでしょうか。そのような局面がつづけばブームとなり、やがてはさまざまな供給体制が追いついて需給のバランスが落ちつき(あるいは崩れて)、価格はふたたび下落するでしょう。しかし「今」がそのようなブームの局面ではないことは明らかです。

上のほうの文章で、「シルバーの価格を決めているのは先物市場である」と書きました。しかし現物の受け渡しを伴う市場において極端な価格変動が進めば、最後に大きな影響力を発揮するのは「現物を供給する能力」だと想像しています(そのほかに、市場のルールを変更するという強制力も考えられますが)。

2015年1月6日火曜日

想像力の欠如(ハワード・マークス)

先月に公開されたハワード・マークスのメモは「石油情勢から得た教訓」と題しています。6ページにわたる本文で、人の予想がはずれやすい事例やその原因、そこから波及する影響に関する考察などが記されています。いつものように勉強になる文章ですが、石油ガス業界に投資をしている方にはやや物足りなく感じるかもしれません。それというのも、このセクターは現在進行形の投資候補です。ハワード・マークスと言えどもひとりの商売人ですから、重要な洞察や見解を容易に明かすことはできないのだろうと思います。

個別(セクター)の投資候補については深くは語れないものの、「知恵」につながる彼らしい文章はいくつか残してくれました。今回はそのひとつをご紹介します。この話題の第一人者はチャーリー・マンガーですが、彼を敬愛するハワード・マークスもとりあげてくれました。複数の成功者が同じ話題を強調する場合、その重要性は推して知るべしと思います。(日本語は拙訳)

The Lessons of Oil (Oaktree Capital Management) [PDF]

以下は、関連する過去記事です。4回に分けて投稿してあります。

・結果の結果のそのまた結果(チャーリー・マンガー)

・地獄の底がふさわしい(カリフォルニア州の労災制度)

・ニーダーホッファー式履修法(返報的傾向の応用)

・経済学者リカードの盲点(高次にわたる影響の検討不足)

個別(セクター)の投資候補については深くは語れないものの、「知恵」につながる彼らしい文章はいくつか残してくれました。今回はそのひとつをご紹介します。この話題の第一人者はチャーリー・マンガーですが、彼を敬愛するハワード・マークスもとりあげてくれました。複数の成功者が同じ話題を強調する場合、その重要性は推して知るべしと思います。(日本語は拙訳)

The Lessons of Oil (Oaktree Capital Management) [PDF]

「想像力の欠如」について、2つめの側面を考えてみましょう。極端な結末を想像できる人など、ほとんどいません。それを乗り越えようにも、石油に関する現在の状況を見れば、潜在的なあらゆる影響範囲を理解するのがいかに難しいか、示されているとおりです。事態の展開に対して間近に迫る影響であれば、だれでも容易に把握できるものです。しかし二次的な結果、あるいは三次・四次的な結果を理解できる人はほとんどいません。それらの後続的要因が資産価格に反映されるときには、「飛び火した」と表現されがちです。2007年にサブプライム危機が不動産担保証券や住宅建設業界に影響することは、だれの目にも明らかでした。しかしみんなが銀行業界や経済全般も同様に案じるようになったのは、2008年になってからだったのです。

Turning to the second aspect of "the failure of imagination" and going beyond the inability of most people to imagine extreme outcomes, the current situation with oil also illustrates how difficult it is to understand the full range of potential ramifications. Most people easily grasp the immediate impact of developments, but few understand the "second-order" consequences . . . as well as the third and fourth. When these latter factors come to be reflected in asset prices, this is often referred to as "contagion." Everyone knew in 2007 that the sub-prime crisis would affect mortgage-backed securities and homebuilders, but it took until 2008 for them to worry equally about banks and the rest of the economy.

以下は、関連する過去記事です。4回に分けて投稿してあります。

・結果の結果のそのまた結果(チャーリー・マンガー)

・地獄の底がふさわしい(カリフォルニア州の労災制度)

・ニーダーホッファー式履修法(返報的傾向の応用)

・経済学者リカードの盲点(高次にわたる影響の検討不足)

2015年1月4日日曜日

2014年の投資をふりかえって(1)全般について

ここ数年における自分の投資動向をふりかえってみると、2011年や2012年の頃には新規で投資してみたいと思える銘柄があり、実際にいくつかの銘柄の株を購入しました。2013年に新規で投資した主な銘柄は2件、そして昨年も事実上2件でした。結果的には昨年も市場全般が好調で、安全余裕が十分にあると自分なりに判断できる銘柄を見つけ出せませんでした。反対に従来から保有している銘柄は、過去数年間と同じように漸次売却しています。

今回は昨年の投資状況について概括し、次回以降の投稿で個別銘柄を取り上げます。ただし、ポートフォリオの構成銘柄は基本的に2013年とほぼ変わらないので、過去に取り上げた銘柄はあまり触れないつもりです。(そのため、本シリーズは長くはつづきません)

昨年売買した主な銘柄は、以下のとおりです(各分類での並び順は、時価評価額の大きなものから)。

<新規購入(New Buy)>

・シルバー(銀)関連; ただしSLVは以前からの買増し銘柄。

・サンリオ(8136)

<買増し(Add)>

・日進工具(6157)

・クラレ(3405)

<現状維持(Hold)>

・マイクロソフト(MSFT)

・バークシャー・ハサウェイ(BRK.B)

・インテル(INTC)

・日精エー・エス・ビー機械(6284)

・任天堂(7974)

<売却(Reduce or Sell)>

・従来から保有している主力・準主力銘柄

・モザイク(MOS); 基本的には現状維持ですが、正味で若干売却しました。

<購入後、早々に売却した銘柄>

・しまむら(8227); ただし1単元だけ残しています。

・ツムラ(4540)

・伊勢化学工業(4107)

資金管理上の面で、2013年から意識していることがあります。投資せずに待機させておく現金の絶対額について、おおよその目安を決めている点です。そのため昨年(の夏まで)は、手元資金に余裕があってもやたらと使わずに、株を買いたい場合にはすでに保有している銘柄の売却分を充当する感覚を持つようにしました。ただし昨年秋以降はまとめて投資したいと思える銘柄があり、資金を投資に回しました。

今回は昨年の投資状況について概括し、次回以降の投稿で個別銘柄を取り上げます。ただし、ポートフォリオの構成銘柄は基本的に2013年とほぼ変わらないので、過去に取り上げた銘柄はあまり触れないつもりです。(そのため、本シリーズは長くはつづきません)

昨年売買した主な銘柄は、以下のとおりです(各分類での並び順は、時価評価額の大きなものから)。

<新規購入(New Buy)>

・シルバー(銀)関連; ただしSLVは以前からの買増し銘柄。

・サンリオ(8136)

<買増し(Add)>

・日進工具(6157)

・クラレ(3405)

<現状維持(Hold)>

・マイクロソフト(MSFT)

・バークシャー・ハサウェイ(BRK.B)

・インテル(INTC)

・日精エー・エス・ビー機械(6284)

・任天堂(7974)

<売却(Reduce or Sell)>

・従来から保有している主力・準主力銘柄

・モザイク(MOS); 基本的には現状維持ですが、正味で若干売却しました。

<購入後、早々に売却した銘柄>

・しまむら(8227); ただし1単元だけ残しています。

・ツムラ(4540)

・伊勢化学工業(4107)

資金管理上の面で、2013年から意識していることがあります。投資せずに待機させておく現金の絶対額について、おおよその目安を決めている点です。そのため昨年(の夏まで)は、手元資金に余裕があってもやたらと使わずに、株を買いたい場合にはすでに保有している銘柄の売却分を充当する感覚を持つようにしました。ただし昨年秋以降はまとめて投資したいと思える銘柄があり、資金を投資に回しました。

2015年1月2日金曜日

ハーヴァード高校卒業生への祝辞(チャーリー・マンガー)

チャーリー・マンガーが行った講演のうちで、高校を卒業する学生に向けた祝辞があります。他の講演を読んだ後では目新しい内容ではありませんが、自分が培ってきた哲学を手短にまとめて、これから活躍しようとする若者に伝えようとする気構えや社会的環境には、感心させられました。今回からのシリーズで全訳をご紹介します。なお『Poor Charlie's Almanack』には、講演その1(Talk One)として収録されています。

ハーヴァード高校卒業生への祝辞

1986年6月13日

このたびベリスフォード校長は、卒業の祝辞を贈る者として当校の評議員のなかで最長老かつ最も古株の一人をお選びになりました。そこで本題に進む前に、みなさんが心に抱いている2つの疑問に対してお答えしておくべきでしょう。

一つめは、なぜその人物が選ばれることになったのか。

二つめは、この話はどれぐらいで終わるのか。

まず第一の疑問にお答えしましょう。ベリスフォード校長とは長きにわたっておつきあいしてきました。そこから察するに、彼は本校の評判を高めるために、7までの数字を数えられる馬を誇示する男を招いて実現しようと考えました。7つまで数えられることができても数学的な偉業にはならない、それはその男にもわかっています。しかし馬がやるということを考慮すれば賞賛に値するものだと、内心では考えています。

次に二番目の疑問ですが、話がどれだけ続くかは事前には申し上げられません。興味津々で期待していたみなさんの顔をがっかりさせてしまいますが、その理由がどうであろうと、留保しておくのが私のやりかただからです。

ですが、話の長さをどうしようかと考えた末に話の内容が決まったという顛末は、明かしておきましょう。今回の祝辞を依頼されて、私は鼻高々になりました。大切な公式の場で話した経験はないものの、あつかましさにかけては天下一品なのです。そしてすぐに思い当たったのは、デモステネスとキケロの故事にならうことで、キケロが受けたような賛辞を私も期待できるのでは、ということでした。「デモステネスのスピーチの中で一番のお気に入りは何か」と聞かれて、キケロはこう答えたのです。

「いちばん長いやつです」

しかし、こちらにおられるみなさんには幸運なことに、別の言葉も思い出しました。サミュエル・ジョンソンの有名な言葉です。ミルトンの叙事詩『失楽園』について、彼は適切にもこう発言したのです。「これ以上長いのはごめんですな」。そういうわけで私は、ハーヴァード高校の卒業式で私が拝聴した全祝辞20回のうちで、どの祝辞のときがもっと長ければ良かったかを考えることにしました。1つだけありました。ジョニー・カーソン氏のときでした。「みじめな人生を確実に過ごせる処方箋」を出してくれました。そういうわけで今回の話では、カーソン氏の祝辞を繰り返すことにします。ただし、私からの処方も付け加えてあります。カーソン氏が話したときより今の私のほうがかなり年をとってますし、失敗もしでかしましたし、たびたびひどい目に遭いました。それに、ユーモアがあって好感の持てる若い人が話すのとは違った方法がいろいろあるからです。カーソン氏の話題を押し進めるなら、私こそうってつけの人間だと思います。

Harvard School Commencement Speech

June 13, 1986

Now that Headmaster Berrisford has selected one of the oldest and longest-serving trustees to make a commencement speech, it behooves the speaker to address two questions in every mind:

1) Why was such a selection make?

2) How long is the speech going to last?

I will answer the first question from long experience alongside Berrisford. He is seeking enhanced reputation for our school in the manner of the man who proudly displays his horse that can count to seven. The man knows that counting to seven is not much of a mathematical feat, but he expects approval because doing so is creditable, considering the performer is a horse.

The second question, regarding the length of the speech, I am not going to answer in advance. It would deprive your upturned faces of lively curiosity and obvious keen anticipation, which I prefer to retain, regardless of source.

But I will tell you how my consideration of speech length created the subject matter of the speech itself. I was puffed up when invited to speak. While not having significant public-speaking experience, I do hold a black belt in chutzpah, and I immediately considered Demosthenes and Cicero as role models and anticipated trying to earn a compliment like Cicero gave when asked which was his favorite among the orations of Demosthenes. Cicero replied:

"The longest one."

However, fortunately for this audience, I also thought of Samuel Johnson's famous comment when he addressed Milton's poem Paradise Lost and correctly said, "No one ever wished it longer." And that made me consider which of all the twenty Harvard School graduation speeches I had heard that I had wished longer. There was only one such speech, given by Johnny Carson, specifying Carson's prescriptions for guaranteed misery in life. I, therefore, decided to repeat Carson's speech but in expanded form with some added prescriptions of my own. After all, I am much older than Carson was when he spoke and have failed and been miserable more often and in more ways than was possible for a charming humorist speaking at a younger age. I am plainly well qualified to expand on Carson's theme.

登録:

投稿 (Atom)