シルバーに関する投資対象はいくつかありましたが、そのほとんどはシルバー・ウィートン社とシルバーETF(SLV)でした。シルバー自体については前回の投稿で書きましたので、今回はおもにシルバー・ウィートンを取りあげます。

■シルバー・ウィートン(銘柄コード:SLW, 英名:Silver Wheaton Corp.)

- 当社Webサイト

- Google Finance 株価

<投資に至った背景>

シルバーへの投資自体は以前からつづけていたのですが、近年はETFのひとつSLVへ投資していました(昨年の投稿)。しかし2014年になってもシルバーの価格下落がとまらず、それ以上に株価が下落している鉱山会社に興味を持つようになりました。それまで当社の銘柄コード(SLW)を目にしたことはあったものの、実質的には何も知りませんでした。しかし事業概要の文章を目にして、一般的なシルバー鉱山会社とは商売のやりかたが大きく違っていることがわかり、詳しく調べてみたいと考えるようになりました。

<事業の状況>

当社はカナダのバンクーバーを拠点とする鉱業会社で、シルバーやゴールドを販売して収益をあげています。ただし自前の鉱山を操業するのではなく、鉱山会社に対して資金を提供し、そのかわりに契約対象となる鉱山から産出されるシルバーを一定期間(あるいは当該鉱山での採掘終了まで)にわたって固定価格で買い取る契約を結ぶ事業を展開しています。たとえば契約先企業が生産したシルバーを1オンス当たり5ドルで買い取る契約をしていれば、市場やディーラーに1オンス15ドルで売却すると、粗利益は10ドルになります。彼らは自社を"streaming company"と呼んでいますが、日本語にすると「購買条件付き資本提供会社」といったところでしょうか。

2013年度の業績概要は、売上高が7億ドル、営業利益が4.2億ドル、純利益が3.7億ドルでした。従業員数は30名弱のため固定費が少ないのと、有効税率が低い点が特徴です(税率については後述します)。

契約を結ぶおもな相手企業は、シルバー以外の金属を採掘する鉱山会社です。おもに生産される金属がゴールドや銅、鉛、亜鉛などで、シルバーは副産物として生産されます。契約案件数は約20件で、2013年度に買い取ったシルバーの数量は約26Moz(ミリオン・オンス)でした。シルバー全体の年間新規産出量が約800Mozでしたので、それなりの位置にいます。

鉱山開発を進める企業では、当該鉱山が商業生産を始める前はキャッシュフローの流出がつづきます。そのため、そもそもの当初資金を調達したり、開発プロジェクト中に追加資金を工面するといった財務は、事業活動の初期段階における重要な仕事です。一方、生産が軌道に乗ればキャッシュフローは流入に変わり、シルバー等の副産物収入が減っても許容できると考えるのでしょう。そのため当社が提供するソリューションは、契約先企業にとっても有益なものだと考えられています。

具体的な契約先企業の例としては、次のような会社があります(数字は2013年度)。

・グレンコア・エクストラータ(Glencore Xstrata); 売上高2,396億ドル

・ヴァーレ(Vale); 売上高467億ドル

・バリック・ゴールド(Barrick Gold); 売上高125億ドル

・ゴールドコープ(Goldcorp); 売上高36億ドル

なお近年になって、ゴールドを産出したり鉱山開発している企業と契約を結び、ゴールドを買い取る事業も行っています。CEOのスモールウッド氏によれば、「基本的な投資先はシルバーだが、機会があればゴールドにも投資する」とのことです。

<株価の状況>

当社の株式はNYSEに上場されています(カナダのトロント市場にも上場)。2014年の年初が20.19$、年末が20.33$と、結果的には横ばいでした。現在の株価は21$強です。直近1年間の配当実績は0.26$で、配当利回りは1%強です。

<投資方針>

2014年の9月下旬から11月上旬にかけて集中的に購入しました(上図の赤矢印)。平均購入単価は20$弱でした。ただしETF銘柄のSLVを一部売却した資金も回しているので、その部分は銘柄を乗り換えたことになります(後述します)。

投資する際に当社を評価した大きな点は、次の2つです。

1. 複数の企業と契約し、シルバーやゴールドの調達先を分散していること

そもそもシルバーを副産物として産出する企業と購買契約を結ぶわけですから、ひとつの鉱山から産出される量は限定的です。そのため当社が商売を拡大しようとすれば、必然的に複数企業と取引することになります。しかし、この点がおのずと当社の優位につながると考えます。

契約先企業が複数社にわたることで、経営体が分散されるだけでなく、金属種的な分散(ゴールド、銅、亜鉛など)と地理的な分散が実現します。そして言うまでもなく、それらの契約先企業はシルバーの価格下落リスクからおおむね分離しています。このことは、シルバーの価格下落リスクやその他のリスクが生じても、当社が生存できる確率を高めることに寄与します。

生物学的にたとえれば、当社を「寄生虫」とみなすことができます。宿主が幼少期にあるときに生育を助ける代わりに、残りの生存期間にわたって寄生させてもらいます。ただし合意による寄生ですから、共存関係にあると言えるでしょう。さらに複数各種の宿主に掛け持ちで寄生することで生存確率を高めると共に、段階的に宿主を乗り換えることができます。そして、場合によってはシルバー価格の高騰も期待できます。これは、宿主から頂く栄養分がローヤルゼリーに変わるようなものです。

もうひとつはあくまでも推測に過ぎませんが、操業をつづける複数の鉱山会社と長期の契約を結ぶことで、鉱床から採掘する際の鉱床学的な事実情報を相手先から入手でき、知見を深められる点を評価したいと思います。このような知見は、将来の契約候補先を検討評価する際に役に立ちます。リスクの項目で触れますが、この事業で競争相手に差をつけられるとすれば、「案件に対する目利きの良さ」が重要になると考えます。その点で現在おかれている当社の位置づけは、将来にもつながるものと捉えています。

2. 契約先企業との契約期間が長期であること

当社がシルバーを買い取る期間として、契約条件に「鉱山が経済的寿命をむかえるまで」と定める案件が少なくありません。それ以外でも10年間や20年間といった期間を指定しています。そして、当社が相手先からシルバーを買い取る固定価格はおよそ5ドルです。シルバー主体の鉱山会社の財務を考慮すると、シルバーの価格がこの水準まで下落する可能性は著しく低いと予想します。上述した1.の要因と組み合わせれば、当社にとってシルバーの価格上昇に賭けられる期間が長期間持てることを意味します。

前回の投稿で書きましたが、現在のシルバーは需給バランスの観点から見ると、価格上昇の機会が十分にあると予想します。そうであれば、「シルバーの価格上昇時に市場から高く評価されるシルバー主体の鉱山会社のほうが、投資先として良い選択だろう」と考えるかもしれません。しかしこれも前回触れたように、先物市場の行方が短期的にどうなるのかは予測しがたく、低迷が長く続いても分のある当社に投資したほうがよいと考えました。

<リスク>

1. タックスヘイブン子会社の活用

当社の収益の大半は、ケイマン諸島に設立された子会社が計上しています。また過去においてもタックスヘイブン子会社を使っています。そのため、当社の本社がカナダ本国で課される税率は本来の25%ではなく、大幅に少ない金額にとどまっています。たとえば2012年には、営業利益6億ドルに対して本来のカナダの税率(25%)に従うと、所得税は1億5千万ドルになります。しかし、実際の税額は1,400万ドル強にとどまっています。なおこの件に関連して当社の年次報告書では、カナダの税務当局が当社の2005年度から2010年度の国際取引について現在監査中であることが記載されています。

この件がどのような結末に落ち着くのか予想できません。ただし、あまり厳しく締め上げると、当社がカナダを出ていくことも考えられます。そのため更生や新たな規制が実施されるとしても、ほどほどの水準にとどまるのではないか、と(希望的なのですが)考えています。

2. 今後の事業の拡張発展に対して、特定個人の力量が大きな影響を及ぼすこと

当社が新規の契約を獲得するには、相手先企業の存在が不可欠です。そのほかに、適切なタイミングと資金、そして学術的(鉱床地質学)な洞察力が要求されます。それらがそろうことで、当社にとって質の高い投資案件を得ることができます。この中でもっとも安価に入手できる可能性のあるものが、人材です。たとえば当社のナンバー2の地質学者が別の会社に引き抜かれたら、商売自体は容易に模倣できます。この課題は当社に限らず不変のもので、やがては顕在化するリスクだと予想します。

ただしすでに成立している契約案件は確定的です。そのため、当社の企業価値を判断する上では、あくまでも過去を評価し、将来の発展性はボーナスと考えるようにしています。

3. 他社の参入による事業拡張機会の減少

当社の事業に参入するには、資本と学術的能力と交渉力があれば可能で、参入障壁はあまり高くありません。そのためシルバーやゴールドの価格が高値の水準に戻れば、新規参入が増えると思われます。その場合、当然ながらパイを争うことになり、投下資本利益率は下がるでしょう。

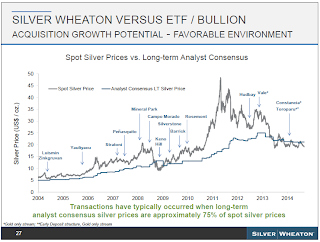

これについては当社経営陣の規律が試されるときであり、ひとりの個人投資家としてできることと言えば、過去の実績を振り返るぐらいです。当社の投資家向けプレゼンテーション資料(2014年9月版)で、過去の契約実績が図示されていました。それによれば、2011年のシルバー価格高騰前後の時期には新規契約を締結していません。このことから、現在の経営陣は一定の規律を保っていると評価できそうです。

■シルバーETF(銘柄コード:SLV、英名:iShares Silver Trust)

- Google Finance 株価

シルバーのETFが上場されてからは、基本的にSLVを対象に資金を投じてきました。しかし上述したように今回はシルバー・ウィートン(SLW)に興味を持ち、SLVのほうはある程度売却して乗り換えることにしました(SLV売却にともなって、損失を確定しました)。ただしSLWとは値動きが異なるため、価格下落時に追加投資する際には、相対的に割安な銘柄のほうにしたいと考えています。

■その他のシルバー関連の投資

上記以外にもシルバーに関する投資先がありましたが、ポートフォリオに占める割合がわずかなので、それらの説明は省略します。なおシルバー関連の全投資を単一の銘柄としてとらえれば、ポートフォリオに占める割合は主力級となりました。

2015年1月10日土曜日

みじめな人生を絶対につかめる方法(チャーリー・マンガー)

チャーリー・マンガーが1986年にハーヴァード高校の卒業生に贈った祝辞の2回目です。前回分はこちらです。(日本語は拙訳)

蛇足の話題です。数年前までには自宅で晩酌する回数を減らして、週末前夜の2日間をめどにお酒を飲んでいました。そして1年半ぐらい前からは、その晩酌もやめました。人と会合する席では今までと同じように飲酒しますし、お酒のギフトをもらえばすぐに片付けます。しかし、それ以外に日常的にはお酒を飲まなくなりました。以前の日経ビジネスで、日本電産の永守社長が飲酒をやめた経緯の記事がありましたが、その手の話題で共感できたのは初めてでした。

カーソン氏の言ったことは、「卒業する学生に対して幸せになる方法は教えられないけれど、絶対に不幸な人間となる方法ならば個人的な経験から教えられる」というものでした。彼の出したみじめな人生必定の処方箋とは、次のものでした。

1. 気分や感覚を変える手段として、化学物質[麻薬など]を摂取すること。

2. ねたむこと。

3. うらむこと。

彼はそれらをひとつまたひとつと試した経験を話し、そのたびにみじめな気持ちになったと語ってくれました。その話しぶりが強い信念に満ちていたことを、私はいまだに覚えています。

カーソン氏のあげた「みじめになるための処方その1」の「麻薬などの薬物に頼ること」は、わかりやすいですね。私からも申し上げると、まだ若かった頃に親友が4人いました。とても頭がよく、倫理的で、その上ユーモアがあって、人間的にも経歴的にも好ましい人たちでした。しかし、そのうちの2人はずっと昔に死んでしまいました。アルコール関係で命を落としたのです。もう1人はアル中として生きています。それを生きていると呼べるものかは、わかりませんが。

かかりやすさは人それぞれですが、中毒というものは誰にでも起こるものです。その歩みはささやかなので、悪化という名の鎖は、はじめは軽くて感じられない程度です。しかしやがては強固となり、うちこわすことができなくなります。私は60年来生きてきましたが、「心を惑わして破滅へと導くたぐいのことは恐れ遠ざけてきたが、そのせいでひどい人生になった」、そんなことを言う人にはいまだ出会ったことがありません。

What Carson said was that he couldn't tell the graduating class how to be happy, but he could tell them from personal experience how to guarantee misery. Carson's prescription for sure misery included:

1. Ingesting chemicals in an effort to alter mood or perception;

2. Envy; and

3. Resentment.

I can still recall Carson's absolute conviction as he told how he had tried these things on occasion after occasion and had become miserable every time.

It is easy to understand Carson's first prescription for misery - ingesting chemicals. I add my voice. The four closest friends of my youth were highly intelligent, ethical, humorous types, favored in person and background. Two are long dead, with alcohol a contributing factor, and a third is a living alcoholic - if you call that living.

While susceptibility varies, addiction can happen to any of us through a subtle process where the bonds of degradation are too light to be felt until they are too strong to be broken. And yet, I have yet to meet anyone, in over six decades of life, whose life was worsened by fear and avoidance of such a deceptive pathway to destruction.

蛇足の話題です。数年前までには自宅で晩酌する回数を減らして、週末前夜の2日間をめどにお酒を飲んでいました。そして1年半ぐらい前からは、その晩酌もやめました。人と会合する席では今までと同じように飲酒しますし、お酒のギフトをもらえばすぐに片付けます。しかし、それ以外に日常的にはお酒を飲まなくなりました。以前の日経ビジネスで、日本電産の永守社長が飲酒をやめた経緯の記事がありましたが、その手の話題で共感できたのは初めてでした。

2015年1月8日木曜日

2014年の投資をふりかえって(2)シルバーの価格及び需給動向

昨年は主にシルバー(銀)に関する対象へ投資しました。今回は話題の前半として、シルバーに関する一般的な動向に触れておきます。

1. 価格動向

日本で大地震があった2011年の4月に高値48ドル台に達して以来、シルバーの価格は3年以上にわたって下落しつづけてきました。2014年12月末のスポット価格は15.5ドルと、高値の1/3まで下落しました。年初比では19.43ドルからなので、約20%の下落です。個人的には18ドルを下回り続けることはないだろうと考えていたのですが(参考記事)、その一線を超えて3か月以上が経った今でも18ドルを回復できていません。

昨年の下落傾向は単一のものではなく、2つの期間あるいは要因に分別できるととらえています。上の図をみればわかるように、前半の6月末までは下落局面ながらも反発を繰り返しており、18ドルは割り込んでいませんでした。しかし7月以降に米ドルの上昇が始まると、他の通貨や資源と同様に継続的な下落を始めました。そのため円ベースでみると、7月以降のシルバーの価格下落はそれほど厳しいものではないことがわかります(下図)。

シルバーの価格を事実上決定しているのは、アメリカの先物市場であるCOMEX(Globexも含む)です。現在の先物市場は一部の限られたプレーヤー(主に大銀行)が活躍している場であり、価格を誘導することもできます。さらに言えば、シルバーの価格の方向性はゴールドの価格によって決定され、ひいては主要国中央銀行や政府の思惑が影響していると思われます。

2. 需給動向

以前の投稿では、主に生産者によって構成されている団体The Silver Instituteが公開している2010年の調査結果をとりあげました。今回はその3年後にあたる2013年の統計(同書p.7に掲載)を引用します。

World Silver Survey 2014 A Summary [PDF]

<需要>

(単位: Moz(ミリオン・オンス))

上の表で正味投資分がマイナス96.0Mozというのは、総体としての投資家が手持ちの在庫を売り越して供給不足を補ったことを意味しています。

2010年は金融危機が発生してそれほど時間がたっていない時期で、経済が大きく停滞し、シルバーの需要も落ち込みました。その年と比較しているので数字の増加率は重要な指標にはならないと思いますが、定性的な傾向はつかめると思います。

・写真用途の減少量よりも産業全般の増加量が上回ってきています。写真用途は50Mozと全体に占める割合が小さくなり、需要減退への影響度が縮小し続けます。

・産業用途のうち太陽光発電パネル向けの長期的な需要増加が予想されています。ただし実際の需要には波があり、報告書の本文によれば、2013年に需要が縮小した地域があると記されています(たとえばアメリカ)。最近の原油価格の下落も太陽電池には向かい風になるため、この分野での需要は横ばいが続くかもしれません。

・一方で特筆すべき点は、コインやバーの需要増です。シルバーの著名アナリストであるテッド・バトラーは、J.P.モルガン・チェースがそれらを買い込み、ETFからも現物を引き出し、デリバティブの売建玉を相殺する以上の現物を保有するに至った、と読んでいます。たしかにアメリカ造幣局等のシルバー・コインの出荷数量は、数年前とくらべて大きく増加しています。しかし彼の予想がはずれていたとしても、価格下落局面で需要を増加させるという経済学的に正当な購買者がいることは、今後数年間の総需要量を占う上で大きな要因として考えてよいのかもしれません。

<供給>

・採鉱・生産する金属の価格が下落中の局面では、鉱山会社はキャッシュフローの減少を補うために生産量を増加させる傾向があります。それも手伝っているせいか、近年は生産量が増加しています。ただし調査会社ロイターGFMSの報告では、2015年以降は生産量が減少すると予測しています。

・政府部門からの売却は、2011年以後のデータを見る限り激減しています(同報告書p.9)。

・鉱山会社のヘッジ売りとは、先物市場であらかじめ売り建てておき、収益を確定させる手段などを指します。数字がマイナスになっているということは、総体としての生産者が流通を絞ったり先送りしていると解釈できそうです。

・シルバーを生産する鉱山会社には2種類あります。ひとつは主にシルバーを含む鉱物を採掘する会社です。もうひとつは他の資源(ゴールド、銅、鉛、亜鉛等)を主に含む鉱物を採掘し、その副産物としてシルバーも生産する会社です。以前にも述べましたが(過去記事)、シルバー主体の会社にとって現在の価格水準では会計上の利益が大幅に減少し(あるいは赤字)、会社の余命(あるいは株主価値)を削っているような状況です。

・しかしシルバーの供給量の多く(約70%)を担うのは、もう一方の種類の鉱山会社です。たとえば以下のサイトではシルバーの生産量上位10社が挙げられています。その中でシルバー主体の会社は2社ほどです。

World's top 10 silver producers updated – companies & countries (Mineweb)

シルバーを主体としないそれらの鉱山会社は、金属価格の値動きが相対的に小さいために、企業の体力も現在のところは安定的です。そのためシルバーの価格が下落しても、採算が合わないために採掘を休止する可能性は非常に小さく、シルバーの供給が急減するリスクは考えにくいものです。

ただしシルバーだけでなく、他の金属(特にゴールドや銅)の価格も低い状況がつづくことも考えられます(現在の状況です)。多額の資金を必要とする大型の鉱山開発プロジェクトは、ここぞという苦境で延期される傾向があります。そのようなプロジェクトは再開されても、商業生産開始までに余計な手続きや作業を必要とします。ですから、現在のような金属価格の状況がつづいて新規鉱山開発が停滞すると、既存鉱床の品位低下を補えずにシルバーの供給量が減少するサイクルへといずれ遷移します。そこまでいくと直近で供給不足を埋められるのは、ETFなどの形ですでに地上在庫となっている現物やスクラップになります。

現在の価格下落に伴って、シルバーのETFやコイン、宝飾品といった地上在庫の需要が増加しています。これを裏返せば、つまり価格が反転して十分に上昇すれば、これまでに在庫となった現物が流通市場に戻って供給不足を埋める可能性はほぼ確実です。そのため、鉱山側の総供給量がしばらく回復しない状況になったとしても、「価格が上昇するのであれば」需要を満たす現物が中期的に不足することはないと想像します(USGSが出した2014年の報告[PDF]からデータを借りれば、現状の生産量が続く仮定での可採年数は、単純計算で約20年間です)。もちろん価格上昇に伴って新規に加わる投資家の需要も大きくなるはずです。その場合、新規投資家と産業需要家による価格の競り合いが起こるのではないでしょうか。そのような局面がつづけばブームとなり、やがてはさまざまな供給体制が追いついて需給のバランスが落ちつき(あるいは崩れて)、価格はふたたび下落するでしょう。しかし「今」がそのようなブームの局面ではないことは明らかです。

上のほうの文章で、「シルバーの価格を決めているのは先物市場である」と書きました。しかし現物の受け渡しを伴う市場において極端な価格変動が進めば、最後に大きな影響力を発揮するのは「現物を供給する能力」だと想像しています(そのほかに、市場のルールを変更するという強制力も考えられますが)。

1. 価格動向

|

| シルバーのスポット価格(2000年以降) |

日本で大地震があった2011年の4月に高値48ドル台に達して以来、シルバーの価格は3年以上にわたって下落しつづけてきました。2014年12月末のスポット価格は15.5ドルと、高値の1/3まで下落しました。年初比では19.43ドルからなので、約20%の下落です。個人的には18ドルを下回り続けることはないだろうと考えていたのですが(参考記事)、その一線を超えて3か月以上が経った今でも18ドルを回復できていません。

|

| シルバーのスポット価格(2014年) |

昨年の下落傾向は単一のものではなく、2つの期間あるいは要因に分別できるととらえています。上の図をみればわかるように、前半の6月末までは下落局面ながらも反発を繰り返しており、18ドルは割り込んでいませんでした。しかし7月以降に米ドルの上昇が始まると、他の通貨や資源と同様に継続的な下落を始めました。そのため円ベースでみると、7月以降のシルバーの価格下落はそれほど厳しいものではないことがわかります(下図)。

|

| 円換算によるシルバーのスポット価格(2014年) |

シルバーの価格を事実上決定しているのは、アメリカの先物市場であるCOMEX(Globexも含む)です。現在の先物市場は一部の限られたプレーヤー(主に大銀行)が活躍している場であり、価格を誘導することもできます。さらに言えば、シルバーの価格の方向性はゴールドの価格によって決定され、ひいては主要国中央銀行や政府の思惑が影響していると思われます。

2. 需給動向

以前の投稿では、主に生産者によって構成されている団体The Silver Instituteが公開している2010年の調査結果をとりあげました。今回はその3年後にあたる2013年の統計(同書p.7に掲載)を引用します。

World Silver Survey 2014 A Summary [PDF]

<需要>

(単位: Moz(ミリオン・オンス))

| 種別 | 2010年 | 2013年 |

|---|---|---|

| 産業用途 | 487.4 | 536.2 |

| 写真 | 72.7 | 50.4 |

| 宝飾品 | 167.0 | 198.8 |

| 銀食器 | 50.3 | 50.0 |

| コイン等 | 101.3 | 245.6 |

| (小計) | 878.7 | 1081.1 |

| 正味投資分 | 178.0 | -96.0 |

| (合計) | 1,056.8 | 985.1 |

上の表で正味投資分がマイナス96.0Mozというのは、総体としての投資家が手持ちの在庫を売り越して供給不足を補ったことを意味しています。

2010年は金融危機が発生してそれほど時間がたっていない時期で、経済が大きく停滞し、シルバーの需要も落ち込みました。その年と比較しているので数字の増加率は重要な指標にはならないと思いますが、定性的な傾向はつかめると思います。

・写真用途の減少量よりも産業全般の増加量が上回ってきています。写真用途は50Mozと全体に占める割合が小さくなり、需要減退への影響度が縮小し続けます。

・産業用途のうち太陽光発電パネル向けの長期的な需要増加が予想されています。ただし実際の需要には波があり、報告書の本文によれば、2013年に需要が縮小した地域があると記されています(たとえばアメリカ)。最近の原油価格の下落も太陽電池には向かい風になるため、この分野での需要は横ばいが続くかもしれません。

・一方で特筆すべき点は、コインやバーの需要増です。シルバーの著名アナリストであるテッド・バトラーは、J.P.モルガン・チェースがそれらを買い込み、ETFからも現物を引き出し、デリバティブの売建玉を相殺する以上の現物を保有するに至った、と読んでいます。たしかにアメリカ造幣局等のシルバー・コインの出荷数量は、数年前とくらべて大きく増加しています。しかし彼の予想がはずれていたとしても、価格下落局面で需要を増加させるという経済学的に正当な購買者がいることは、今後数年間の総需要量を占う上で大きな要因として考えてよいのかもしれません。

<供給>

| 種別 | 2010年 | 2013年 |

|---|---|---|

| 鉱山からの新規産出 | 735.9 | 819.6 |

| 政府部門による売却 | 44.8 | 7.9 |

| スクラップ | 215.0 | 191.8 |

| 鉱山会社の正味ヘッジ売り | 61.1 | -34.3 |

| (合計) | 1,056.8 | 985.1 |

・採鉱・生産する金属の価格が下落中の局面では、鉱山会社はキャッシュフローの減少を補うために生産量を増加させる傾向があります。それも手伝っているせいか、近年は生産量が増加しています。ただし調査会社ロイターGFMSの報告では、2015年以降は生産量が減少すると予測しています。

・政府部門からの売却は、2011年以後のデータを見る限り激減しています(同報告書p.9)。

・鉱山会社のヘッジ売りとは、先物市場であらかじめ売り建てておき、収益を確定させる手段などを指します。数字がマイナスになっているということは、総体としての生産者が流通を絞ったり先送りしていると解釈できそうです。

・シルバーを生産する鉱山会社には2種類あります。ひとつは主にシルバーを含む鉱物を採掘する会社です。もうひとつは他の資源(ゴールド、銅、鉛、亜鉛等)を主に含む鉱物を採掘し、その副産物としてシルバーも生産する会社です。以前にも述べましたが(過去記事)、シルバー主体の会社にとって現在の価格水準では会計上の利益が大幅に減少し(あるいは赤字)、会社の余命(あるいは株主価値)を削っているような状況です。

・しかしシルバーの供給量の多く(約70%)を担うのは、もう一方の種類の鉱山会社です。たとえば以下のサイトではシルバーの生産量上位10社が挙げられています。その中でシルバー主体の会社は2社ほどです。

World's top 10 silver producers updated – companies & countries (Mineweb)

シルバーを主体としないそれらの鉱山会社は、金属価格の値動きが相対的に小さいために、企業の体力も現在のところは安定的です。そのためシルバーの価格が下落しても、採算が合わないために採掘を休止する可能性は非常に小さく、シルバーの供給が急減するリスクは考えにくいものです。

ただしシルバーだけでなく、他の金属(特にゴールドや銅)の価格も低い状況がつづくことも考えられます(現在の状況です)。多額の資金を必要とする大型の鉱山開発プロジェクトは、ここぞという苦境で延期される傾向があります。そのようなプロジェクトは再開されても、商業生産開始までに余計な手続きや作業を必要とします。ですから、現在のような金属価格の状況がつづいて新規鉱山開発が停滞すると、既存鉱床の品位低下を補えずにシルバーの供給量が減少するサイクルへといずれ遷移します。そこまでいくと直近で供給不足を埋められるのは、ETFなどの形ですでに地上在庫となっている現物やスクラップになります。

現在の価格下落に伴って、シルバーのETFやコイン、宝飾品といった地上在庫の需要が増加しています。これを裏返せば、つまり価格が反転して十分に上昇すれば、これまでに在庫となった現物が流通市場に戻って供給不足を埋める可能性はほぼ確実です。そのため、鉱山側の総供給量がしばらく回復しない状況になったとしても、「価格が上昇するのであれば」需要を満たす現物が中期的に不足することはないと想像します(USGSが出した2014年の報告[PDF]からデータを借りれば、現状の生産量が続く仮定での可採年数は、単純計算で約20年間です)。もちろん価格上昇に伴って新規に加わる投資家の需要も大きくなるはずです。その場合、新規投資家と産業需要家による価格の競り合いが起こるのではないでしょうか。そのような局面がつづけばブームとなり、やがてはさまざまな供給体制が追いついて需給のバランスが落ちつき(あるいは崩れて)、価格はふたたび下落するでしょう。しかし「今」がそのようなブームの局面ではないことは明らかです。

上のほうの文章で、「シルバーの価格を決めているのは先物市場である」と書きました。しかし現物の受け渡しを伴う市場において極端な価格変動が進めば、最後に大きな影響力を発揮するのは「現物を供給する能力」だと想像しています(そのほかに、市場のルールを変更するという強制力も考えられますが)。

2015年1月6日火曜日

想像力の欠如(ハワード・マークス)

先月に公開されたハワード・マークスのメモは「石油情勢から得た教訓」と題しています。6ページにわたる本文で、人の予想がはずれやすい事例やその原因、そこから波及する影響に関する考察などが記されています。いつものように勉強になる文章ですが、石油ガス業界に投資をしている方にはやや物足りなく感じるかもしれません。それというのも、このセクターは現在進行形の投資候補です。ハワード・マークスと言えどもひとりの商売人ですから、重要な洞察や見解を容易に明かすことはできないのだろうと思います。

個別(セクター)の投資候補については深くは語れないものの、「知恵」につながる彼らしい文章はいくつか残してくれました。今回はそのひとつをご紹介します。この話題の第一人者はチャーリー・マンガーですが、彼を敬愛するハワード・マークスもとりあげてくれました。複数の成功者が同じ話題を強調する場合、その重要性は推して知るべしと思います。(日本語は拙訳)

The Lessons of Oil (Oaktree Capital Management) [PDF]

以下は、関連する過去記事です。4回に分けて投稿してあります。

・結果の結果のそのまた結果(チャーリー・マンガー)

・地獄の底がふさわしい(カリフォルニア州の労災制度)

・ニーダーホッファー式履修法(返報的傾向の応用)

・経済学者リカードの盲点(高次にわたる影響の検討不足)

個別(セクター)の投資候補については深くは語れないものの、「知恵」につながる彼らしい文章はいくつか残してくれました。今回はそのひとつをご紹介します。この話題の第一人者はチャーリー・マンガーですが、彼を敬愛するハワード・マークスもとりあげてくれました。複数の成功者が同じ話題を強調する場合、その重要性は推して知るべしと思います。(日本語は拙訳)

The Lessons of Oil (Oaktree Capital Management) [PDF]

「想像力の欠如」について、2つめの側面を考えてみましょう。極端な結末を想像できる人など、ほとんどいません。それを乗り越えようにも、石油に関する現在の状況を見れば、潜在的なあらゆる影響範囲を理解するのがいかに難しいか、示されているとおりです。事態の展開に対して間近に迫る影響であれば、だれでも容易に把握できるものです。しかし二次的な結果、あるいは三次・四次的な結果を理解できる人はほとんどいません。それらの後続的要因が資産価格に反映されるときには、「飛び火した」と表現されがちです。2007年にサブプライム危機が不動産担保証券や住宅建設業界に影響することは、だれの目にも明らかでした。しかしみんなが銀行業界や経済全般も同様に案じるようになったのは、2008年になってからだったのです。

Turning to the second aspect of "the failure of imagination" and going beyond the inability of most people to imagine extreme outcomes, the current situation with oil also illustrates how difficult it is to understand the full range of potential ramifications. Most people easily grasp the immediate impact of developments, but few understand the "second-order" consequences . . . as well as the third and fourth. When these latter factors come to be reflected in asset prices, this is often referred to as "contagion." Everyone knew in 2007 that the sub-prime crisis would affect mortgage-backed securities and homebuilders, but it took until 2008 for them to worry equally about banks and the rest of the economy.

以下は、関連する過去記事です。4回に分けて投稿してあります。

・結果の結果のそのまた結果(チャーリー・マンガー)

・地獄の底がふさわしい(カリフォルニア州の労災制度)

・ニーダーホッファー式履修法(返報的傾向の応用)

・経済学者リカードの盲点(高次にわたる影響の検討不足)

2015年1月4日日曜日

2014年の投資をふりかえって(1)全般について

ここ数年における自分の投資動向をふりかえってみると、2011年や2012年の頃には新規で投資してみたいと思える銘柄があり、実際にいくつかの銘柄の株を購入しました。2013年に新規で投資した主な銘柄は2件、そして昨年も事実上2件でした。結果的には昨年も市場全般が好調で、安全余裕が十分にあると自分なりに判断できる銘柄を見つけ出せませんでした。反対に従来から保有している銘柄は、過去数年間と同じように漸次売却しています。

今回は昨年の投資状況について概括し、次回以降の投稿で個別銘柄を取り上げます。ただし、ポートフォリオの構成銘柄は基本的に2013年とほぼ変わらないので、過去に取り上げた銘柄はあまり触れないつもりです。(そのため、本シリーズは長くはつづきません)

昨年売買した主な銘柄は、以下のとおりです(各分類での並び順は、時価評価額の大きなものから)。

<新規購入(New Buy)>

・シルバー(銀)関連; ただしSLVは以前からの買増し銘柄。

・サンリオ(8136)

<買増し(Add)>

・日進工具(6157)

・クラレ(3405)

<現状維持(Hold)>

・マイクロソフト(MSFT)

・バークシャー・ハサウェイ(BRK.B)

・インテル(INTC)

・日精エー・エス・ビー機械(6284)

・任天堂(7974)

<売却(Reduce or Sell)>

・従来から保有している主力・準主力銘柄

・モザイク(MOS); 基本的には現状維持ですが、正味で若干売却しました。

<購入後、早々に売却した銘柄>

・しまむら(8227); ただし1単元だけ残しています。

・ツムラ(4540)

・伊勢化学工業(4107)

資金管理上の面で、2013年から意識していることがあります。投資せずに待機させておく現金の絶対額について、おおよその目安を決めている点です。そのため昨年(の夏まで)は、手元資金に余裕があってもやたらと使わずに、株を買いたい場合にはすでに保有している銘柄の売却分を充当する感覚を持つようにしました。ただし昨年秋以降はまとめて投資したいと思える銘柄があり、資金を投資に回しました。

今回は昨年の投資状況について概括し、次回以降の投稿で個別銘柄を取り上げます。ただし、ポートフォリオの構成銘柄は基本的に2013年とほぼ変わらないので、過去に取り上げた銘柄はあまり触れないつもりです。(そのため、本シリーズは長くはつづきません)

昨年売買した主な銘柄は、以下のとおりです(各分類での並び順は、時価評価額の大きなものから)。

<新規購入(New Buy)>

・シルバー(銀)関連; ただしSLVは以前からの買増し銘柄。

・サンリオ(8136)

<買増し(Add)>

・日進工具(6157)

・クラレ(3405)

<現状維持(Hold)>

・マイクロソフト(MSFT)

・バークシャー・ハサウェイ(BRK.B)

・インテル(INTC)

・日精エー・エス・ビー機械(6284)

・任天堂(7974)

<売却(Reduce or Sell)>

・従来から保有している主力・準主力銘柄

・モザイク(MOS); 基本的には現状維持ですが、正味で若干売却しました。

<購入後、早々に売却した銘柄>

・しまむら(8227); ただし1単元だけ残しています。

・ツムラ(4540)

・伊勢化学工業(4107)

資金管理上の面で、2013年から意識していることがあります。投資せずに待機させておく現金の絶対額について、おおよその目安を決めている点です。そのため昨年(の夏まで)は、手元資金に余裕があってもやたらと使わずに、株を買いたい場合にはすでに保有している銘柄の売却分を充当する感覚を持つようにしました。ただし昨年秋以降はまとめて投資したいと思える銘柄があり、資金を投資に回しました。

登録:

コメント (Atom)