昨年の新規投資先は3社で、いずれも海外の企業でした。そのうち2社は肥料系の資源会社で、もう1社がCPUメーカーのインテルです。ポートフォリオ中の評価金額が大きい順ということで、今回は肥料会社のひとつモザイク社(The Mosaic Company)を取り上げます。

■モザイク(

MOS;

The Mosaic Company)

当社はアメリカの肥料会社で、主にカリウム及びリン酸を採鉱・加工・販売しています。この2つの元素はどちらも穀物などの植物を育成するのに不可欠で、窒素と合わせて「肥料の3要素」と呼ばれています。長期的な世界情勢や業界の特性、当社の財務状況や株価の水準を考慮し、当社に投資しはじめました。

<投資に至った背景>

モザイク社固有の話題に入る前に、肥料業界全般それもカリウム肥料についてふれておきます。なお、カリウム関連の話題は過去の投稿でも取り上げています。

POTについて(コメント欄でブロンコさんが解説されています)

1. カリウムとは何か

快適な生活を支えているものは数多くありますが、カリウムなどの肥料もそのひとつです。窒素、リン酸、カリウムは、人間や家畜の食物となる穀物や野菜、果実が生育するのに欠かせない元素です。20世紀からの世界的な人口増加は「緑の革命」があったからこそ達成できたと言われています。化学肥料の大規模な利用もその要因に含まれます。

土壌に施す際のカリウム肥料は化合物(主に塩化カリウムKCl; 食塩にも含まれている)の形態ですが、植物に取り込まれる際には水に溶けたイオン(K+)になります。植物内でカリウムイオンは根の発育を助けて干ばつに強くしたり、光合成を助けることで果実や種子の成長を促したり収率を高めます。反対に、カリウムイオンが不足すると発育不良の原因となります。

|

|

| [カリウム肥料; モザイク社資料より] |

2. カリウムの産出地域

カリウムはイオン化傾向の高い元素で、水によく溶けます。海水中にも含まれていますが、普通の海水からカリウムを取り出すには濃度が低く非効率です。しかし地形的な要因で海水の出入りが止まって水分の蒸発が進むと、塩分が濃集して固形物として堆積します。この中にカリウム化合物も含まれています。そのような条件がそろった場所では、カリウムを経済的に採掘することができます。すぐに思いあたるのがイスラエルの死海やアメリカのグレート・ソルト湖でしょう。しかし地中にあるカリウム鉱床にはもっと大規模なものがあります。ただし先に記したようにカリウムが堆積するには古地形的な条件がそろう必要があり、どこでもできるわけではありません。現在確認されている埋蔵量の90%をカナダ・ロシア・ベラルーシ・ブラジルの4か国が占めています。特にカナダとロシアの埋蔵量が圧倒的です。

|

[地中にあるカリウム鉱床の断面図;

肌色Potashの箇所が鉱床を示す] |

3. 業界における主要企業について

産出地域が偏っていることから、カリウムの生産者も限定的です。主要企業は10社ほどありますが、以下にあげる4社合計で全世界の生産量の約60%を占めています。

a) ウラルカリ(Uralkali; ロシア)

b) ベラルーシカリ(Belaruskali; ベラルーシの国営会社)

c) ポタッシュ・コーポレーション・オブ・サスカチュワン(PotashCorp; カナダ)

d) モザイク(Mosaic; アメリカ)

この4社は地理的に見て2つのグループに分けられます。上位2社が旧ソ連で、残りの2社はカナダです。この区分けはビジネスの現場でそのまま使われており、それぞれが共同販売会社を設立してマーケティングを行っています。

旧ソ連に位置するウラルカリ社とベラルーシカリ社はBPC(Belarusian Potash Company)として協調し、ポタッシュ社とモザイク社(と他1社)はカンポテックス(Canpotex)として海外向けに共同販売しています。この2つの共販会社は合法的なカルテルとして働くだけでなく、2つのカルテル同士も歩調を合わせてきたようで、強い価格決定力を維持していました。

4. ウラルカリ社の営業戦略転換と現在の状況

しかし2013年7月に、ロシアのウラルカリ社がベラルーシカリ社側の動向を不満とし、共販会社BPCから離脱することを表明しました。ベラルーシ政府が自国のベラルーシカリ社に対してBPCの許可なしに輸出割り当てを付与していると非難したのです。そしてウラルカリ社はそれまでの価格維持政策を翻し、マーケットシェアを重視する政策へ方向転換しました。業界の先行きを不安視した株式市場はすみやかに下落しました。ポタッシュ社の株価は7月29日の37.9ドルから翌々日には29ドルへ(23%下落)、モザイク社は53.21ドルから41.09ドルに下落しました(22%下落)。

物流体制が整備されていなかったベラルーシカリ社に対して、ウラルカリ社は値下げ攻勢をかけ、インドや中国を中心にシェアを拡大した模様です。

ベラルーシ政府にとってカリウムの輸出は外貨を獲得できる重要な手段です。それを封じ込められるのは死活問題と、ベラルーシ政府自身が行動に移りました。昨年末までの半年間はベラルーシ政府だけでなく、ロシア政府もまきこんだ生ぐさい局面がつづきました。その詳細はここではふれません。カリウムのスポット価格も漸減し、300$前後の水準まで下落しました。しかし局面を変える打開策がとられ、最新の報道では両社の抗争は落ち着きをみせており、よりを戻すという観測もでています。

このように昨年2013年は後半からカリウム業界の見通しが悪化し、各社の業績は低迷しました。その状況からどこまで回復できるのか、今年も目が離せない状況がつづきます。

5. カリウム事業の魅力

上記では供給側企業の現状をあげましたが、ここからは主に需要側の観点をとりあげます。カリウム肥料の需要拡大要因として次のようなものがあげられます。

a) 人口増大

国連の推計では世界人口は現在の70億人から2050年には90億人超へ増加すると見込まれています。年平均換算で約0.9%の増加です。穀物に対する需要もこれに伴って継続的に増加する可能性が非常に高いと思われます。

b) 肉食型食生活への変化

生活水準が向上すると、穀物主体の食生活をおくっていた人が肉食の割合を高める傾向は一般的にみられます。穀物消費の観点からみると、人間が穀物を直接摂取するよりも家畜を育てて肉として摂取するほうがより多くの穀物を費やします。上の項目と同様に、穀物需要の増加は肥料需要の増加につながります。

c) 耕作可能地の減少

人口増加やその他の要因によって1人当たりの耕作地面積は減少傾向にあり、残された耕作地において単位面積当たり収穫量を向上させることが要求されます。特に中国やインドでは相対的に窒素が過剰に施肥されており、単収改善が真剣な課題になってくれば、肥料の質という意味でもカリウムの利用が伸びると予想されています。

d) 気象等による災害

干ばつ、低温、日照不足、水害、台風、降灰などの災害は、収穫を一時的に減少させうる要因です。これらは穀物価格や在庫水準に影響し、間接的に肥料の需要を高めます。

e) バイオ由来燃料の利用促進

穀物生産の盛んなアメリカやブラジルを中心に、今後もバイオ・エタノールの利用が見込まれています。

f) 新規参入が限定的であること

「想定されるリスク」の項目でも取りあげますが、新規参入する競合は皆無ではないにしても、限定的だと思われます。一からの鉱山開発には投下資本が莫大にかかるだけでなく(たとえば2Mtあたり5000億円)、生産開始までの期間も長期にわたるため(たとえば7年間)、資本力と安定した経営基盤が求められるからです。

上にあげた要因は一般に知られているもので、特に新しい指摘ではありません。ここで個人的に重要と考える点は、これらの要因は独立して働くものでなく、協調して同じ方向へと向かう可能性があることです。人間社会において科学技術が継続的に発展してきた結果、生産性が上昇して生活水準が向上したり人口増加をうながすと共に、自然環境に影響を及ぼしてきました。この潮流がつづけば、チャーリー・マンガーの言う「とびっきりな効果」が生まれる可能性が高まると予想します。あるいは、すでに起こっているのかもしれません。これらの傾向は長期的なもので、仮に頂点に達するとしても時間がかかると思われます。カリウムの商売に投資するというのは、そのような長期的な波に乗って進むことと捉えています。

<当社の説明>

当社は2つの会社が合併して2004年に設立されました。合併元企業は、食品コングロマリットのカーギルから分離した肥料部門と、肥料会社IMCグローバルでした。現在、主力の事業は2つあります。売上げ規模が小さいほうがカリウムで、大きいほうがリン酸肥料です。ただし利益率はカリウムのほうが高水準です。

カリウム生産の主力拠点はカナダのサスカチュワン州で、リン酸はアメリカのフロリダ州です。中国やインドにも輸出していますが、現時点の当社の主要な市場は北米及び南米です。特に成長著しいのはブラジルで、同国における物流体制を強化している最中です。

<株価の動向>

年初段階で55.21$、年末には47.27$と、14.4%の下落でした。1月31日(金)現在の株価は44.66$です。

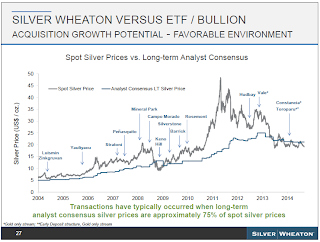

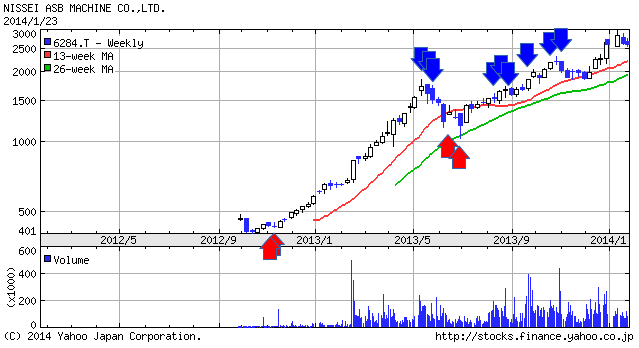

<当社に対する投資方針>

7月末に株価が暴落してから情報を収集・検討したので、購入しはじめたのは2013年の秋になってからです(上図の赤矢印)。ポートフォリオに占める現時点の投資規模は、準主力級です。平均購入単価は46$前後で、現在は含み損です。現在の株価水準であれば、もう少し買い増したいと考えています。

カリウム鉱山会社への投資を考える際には、まずポタッシュ社(

POT)が思いつくかと思います。低コスト操業でいて、かつ同業他社にも資本参加しており、利益の絶対額と利益率のどちらも高水準です。また余剰の生産能力が大きく、急激な増産局面があれば利益を享受できる会社です。さらには配当利回りも4%台半ばと魅力的です。一方の当社は相対的に利益水準の低いリン酸が売上高ベースで最大の事業であり、投資対象としてポタッシュ社より見劣りがします。しかし、以下の理由をふまえて当社を選びました。

1. カリウム業界における余剰生産能力

数年前にカリウム・ブームが起こったこともあり、各社は余剰の生産能力を有しています。増産投資もつづいています。そのため、たとえば10年先の需給予測をみても現在と同じ比率で生産能力に余剰があることが予測されています。さらには新規に参入してくる業者として、BHPビリトン(英豪)及びユーロケム(ロシア)が見込まれています。このような状況で、能力拡大に向けた再投資はしにくいものです。そのため、ポタッシュ社のとる余剰利益分の資本政策としては再投資ではなく、配当か自社株買いか借入金返済に使われる可能性が高いと予想します(窒素事業やリン事業に再投資する可能性もあります)。一方で当社の最大規模の事業はリン酸ですが、カリウム業界ほど集約されていないため、事業拡大の余地が相対的に残されています。つまりカリウムで稼いだ資金をリン酸に回す、という資本配分が期待できます。他業界とくらべてみれば、リン酸事業自体の利益率はひどいというほどではないため(直近3年間の営業利益率の平均は15%)、規模を拡大して利益の質と量を追求する価値はあると思います。

2. ブランドの構築

当社はコモディティー事業に甘んじることなく、高付加価値化をはかって製品ブランドを構築しています。現在はリン酸肥料について主に北米市場で展開し、成功をおさめています。カリウムについても今年度から取り組む予定で、事業展開の方向性として評価できます。

3. 原価低減の見通し

当社のカリウム事業における利益率が他社とくらべて相対的に低いのは、坑内における塩水(かん水)対策費用がかかっているためです。この問題を抜本的に解決するために主力鉱区で新規の縦坑(K3)を開発中です。稼働開始は2017年を予定しています。塩水対策を要する設備を停止してK3で生産を代替させることになれば、現状のカリウム事業の粗利益率が10%程度改善される模様です。

4. 余剰資金の使途

ポタッシュ社とくらべて当社が優位な点は財務です。これはカーギル一族等が保有する株式を買い取るために留保しておいたもので、余剰資金が約2000億円あります。また今後も一族の持ち分買戻しが残されています。そのため資本の有効活用という観点では、当社は「買戻しがつづく数年間は、株価が低迷するほど既存投資家に有利」な状況です。

<想定されるリスク>

1. 他社との競争の激化

ウラルカリ社のシェア重視政策がひきつづき継続され、利益を削る消耗戦に引きずりこまれる恐れがあります。しかしウラルカリ社は借入金の比率が高く、今回の騒動が始まる前の2013年度上半期時点でインタレスト・カバレッジ・レシオが3倍未満でした。新興資本家が大株主のためか配当金支払いも欠かせなく、利益のあがらない値下げはいつまでもつづかないとみています。

一方、数年後にはBHPビリトン社やユーロケム社の新規参入が予想されています。また中国系の企業も生産量を増やしています。市場価格が一定以上であれば(たとえば平均400$/t)、それら企業の参入や能力増強は不可避とみます。そのため長期的にみても供給がひっ迫する可能性は小さく、カリウムの市場価格が高騰する場面があったとしても、その価格幅は以前よりも小さくなると予想します。カリウムの市場価格高騰が長くつづき、それに伴って当社の株価も上昇しつづける可能性は、個人的にはほとんど想定していません。

2. 肥料価格の低迷

他社との競争状況が現在と変わらないままでも、市場価格が現在と同水準のまま推移する恐れがあります。しかし、これは実現しにくいと考えます。肥料価格は穀物価格との連動性が高く、その相場に影響されがちです。穀物の生産活動自体に周期性がある以上、需給にタイムラグが生じることになり、穀物価格もある種周期的に変動しつづけると思います。

仮に穀物の価格が低位安定するようであればマクロ的にみた余剰分が別の産業(工業など)に回り、発展を加速させます。ひいては、それらの産業における企業の価値向上につながります。ポートフォリオの一部としてたとえば工業セクターの企業にも投資しておけば、当社のような資源系企業への投資と補完的に働くことが期待できると思います。

3. 環境規制の強化

当社のリン鉱山の主力はアメリカのフロリダ州にあり、環境規制が多く、現在も何件か起訴されています。採鉱停止や和解金・補償金を要求される可能性がますます高まる恐れがあります。しかしリンも食糧面の安全保障上重要な元素であるため、業界トップの当社に一定の責があるとしても連邦政府や裁判所は現実的な水準(たとえば和解金の数割増し)で手を打つのではないでしょうか。なお、当社としても環境保全の対応は継続して実施しています。また現段階で負債に計上されている環境対策引当金の総額は600億円程度(総資産の約5%)です。